Hoàn thuế doanh nghiệp là một quy trình quan trọng giúp các doanh nghiệp có thể nhận lại khoản thuế đã nộp thừa hoặc không cần thiết, từ đó cải thiện dòng tiền và tối ưu hóa hoạt động kinh doanh. Vậy hoàn thuế doanh nghiệp là gì? Để hiểu thêm về vấn đề trên, mời quý bạn đọc đến với bài viết dưới đây của Công ty Luật ACC.

Hoàn thuế doanh nghiệp là gì? Thủ tục, hồ sơ hoàn thuế

1. Hoàn thuế doanh nghiệp là gì?

Hoàn thuế doanh nghiệp là quá trình mà doanh nghiệp yêu cầu cơ quan thuế hoàn lại một phần hoặc toàn bộ số thuế đã nộp cho Nhà nước trong trường hợp doanh nghiệp có số thuế đã nộp vượt quá mức cần thiết hoặc doanh nghiệp đáp ứng được các điều kiện quy định về hoàn thuế. Hoàn thuế là một phần trong chính sách thuế của một quốc gia nhằm đảm bảo tính công bằng và hợp lý trong việc thu nộp thuế.

>> Bạn đọc có thể tham khảo bài viết Hoàn thuế khi giải thuế doanh nghiệp

2. Các trường hợp hoàn thuế doanh nghiệp

Các trường hợp hoàn thuế doanh nghiệp khá đa dạng và yêu cầu tuân thủ chặt chẽ theo quy định của pháp luật thuế. Các doanh nghiệp cần lưu ý chuẩn bị hồ sơ kỹ lưỡng và đảm bảo tuân thủ đúng quy trình để đảm bảo quyền lợi hoàn thuế và tránh các rủi ro pháp lý liên quan. Theo quy định tại Điều 70 Luật quản lý thuế 2019, các trường hợp được hoàn thuế được quy định cụ thể như sau:

“Điều 70. Các trường hợp hoàn thuế

- Cơ quan quản lý thuế thực hiện hoàn thuế đối với tổ chức, cá nhân thuộc trường hợp hoàn thuế theo quy định của pháp luật về thuế.

- Cơ quan thuế hoàn trả tiền nộp thừa đối với trường hợp người nộp thuế có số tiền đã nộp ngân sách nhà nước lớn hơn số phải nộp ngân sách nhà nước theo quy định tại khoản 1 Điều 60 của Luật này.”

Như vậy, theo quy định tại Điều 70 của Luật Quản lý thuế 2019 quy định các trường hợp hoàn thuế đối với tổ chức và cá nhân có số tiền thuế đã nộp thừa so với số thuế phải nộp, đồng thời xác định các điều kiện và thủ tục để cơ quan thuế thực hiện hoàn thuế. Điều này giúp bảo vệ quyền lợi của người nộp thuế và đảm bảo tính minh bạch, công bằng trong quá trình thu thuế của nhà nước.

>> Bạn đọc có thể tham khảo thêm bài viết về Dịch vụ hoàn thuế giá trị gia tăng để nhận được tư vấn

3. Hồ sơ hoàn thuế giá trị gia tăng đối với doanh nghiệp

Hồ sơ hoàn thuế giá trị gia tăng (VAT) là bộ tài liệu mà doanh nghiệp cần chuẩn bị và nộp cho cơ quan thuế để yêu cầu hoàn lại số thuế VAT đầu vào chưa được khấu trừ hết. Hồ sơ này không chỉ giúp cơ quan thuế xác định tính hợp lệ của yêu cầu hoàn thuế mà còn đóng vai trò là bằng chứng để chứng minh các giao dịch mua sắm, đầu tư của doanh nghiệp là hợp pháp và minh bạch. Hồ sơ hoàn thuế giá trị gia tăng đối với doanh nghiệp với từng loại trường hợp được quy định cụ thể tại Điều 28 Thông tư 80/2021/TT-BTC sửa đổi và bổ sung tại Điều 2 Thông tư 13/2023/TT-BTC:

- Giấy đề nghị hoàn thuế: Hồ sơ đề nghị hoàn thuế giá trị gia tăng phải bao gồm Giấy đề nghị hoàn trả thuế theo mẫu số 01/HT, được ban hành kèm theo Phụ lục I của Thông tư.

Tài liệu bổ sung tùy theo từng trường hợp hoàn thuế:

- Hoàn thuế đối với dự án đầu tư: Hồ sơ yêu cầu hoàn thuế trong trường hợp dự án đầu tư bao gồm các giấy tờ như Giấy chứng nhận đăng ký đầu tư, Giấy phép xây dựng (nếu có công trình xây dựng), chứng từ góp vốn điều lệ, Giấy phép kinh doanh ngành nghề đầu tư kinh doanh có điều kiện, và các chứng từ liên quan khác chứng minh việc đầu tư đúng quy định.

- Hoàn thuế đối với hàng hóa, dịch vụ xuất khẩu: Đối với trường hợp này, doanh nghiệp phải cung cấp bảng kê hóa đơn, chứng từ hàng hóa, dịch vụ mua vào và danh sách tờ khai hải quan đã thông quan, nhằm chứng minh tính hợp pháp của việc xuất khẩu hàng hóa, dịch vụ.

- Hoàn thuế cho chương trình/dự án ODA không hoàn lại: Hồ sơ cần có các tài liệu như Điều ước quốc tế hoặc thỏa thuận vốn ODA không hoàn lại, quyết định phê duyệt dự án, bảng kê hóa đơn, chứng từ mua vào, và các văn bản xác nhận của cơ quan chủ quản dự án ODA về việc hoàn thuế.

- Hoàn thuế đối với viện trợ không hoàn lại (không thuộc ODA): Trong trường hợp này, hồ sơ yêu cầu hoàn thuế cần có quyết định phê duyệt chương trình, dự án, bảng kê hóa đơn chứng từ hàng hóa, dịch vụ đã mua vào, và các giấy tờ liên quan khác.

- Hoàn thuế đối với viện trợ quốc tế khẩn cấp: Để hoàn thuế đối với viện trợ quốc tế khẩn cấp, doanh nghiệp cần cung cấp Quyết định tiếp nhận viện trợ khẩn cấp, bảng kê hóa đơn, chứng từ hàng hóa, dịch vụ mua vào, cùng các tài liệu liên quan đến viện trợ này.

- Hoàn thuế ưu đãi ngoại giao: Doanh nghiệp cần nộp bảng kê thuế giá trị gia tăng của hàng hóa, dịch vụ mua vào dành cho cơ quan đại diện ngoại giao, kèm theo xác nhận của Cục Lễ tân Nhà nước về việc chi phí đầu vào thuộc diện miễn thuế.

- Hoàn thuế cho ngân hàng thương mại: Ngân hàng thương mại là đại lý hoàn thuế cho khách xuất cảnh cần phải cung cấp bảng kê chứng từ hoàn thuế cho người nước ngoài xuất cảnh, theo mẫu quy định.

- Hoàn thuế theo quyết định của cơ quan có thẩm quyền: Nếu hoàn thuế theo quyết định của cơ quan có thẩm quyền, doanh nghiệp phải nộp quyết định của cơ quan có thẩm quyền liên quan đến việc hoàn thuế.

Lưu ý quan trọng: Doanh nghiệp chỉ cần nộp các tài liệu yêu cầu hoàn thuế lần đầu hoặc khi có thay đổi, bổ sung hồ sơ.

>> Bạn đọc có thể tham khảo bài viết về Doanh nghiệp chế xuất có được hoàn thuế GTGT

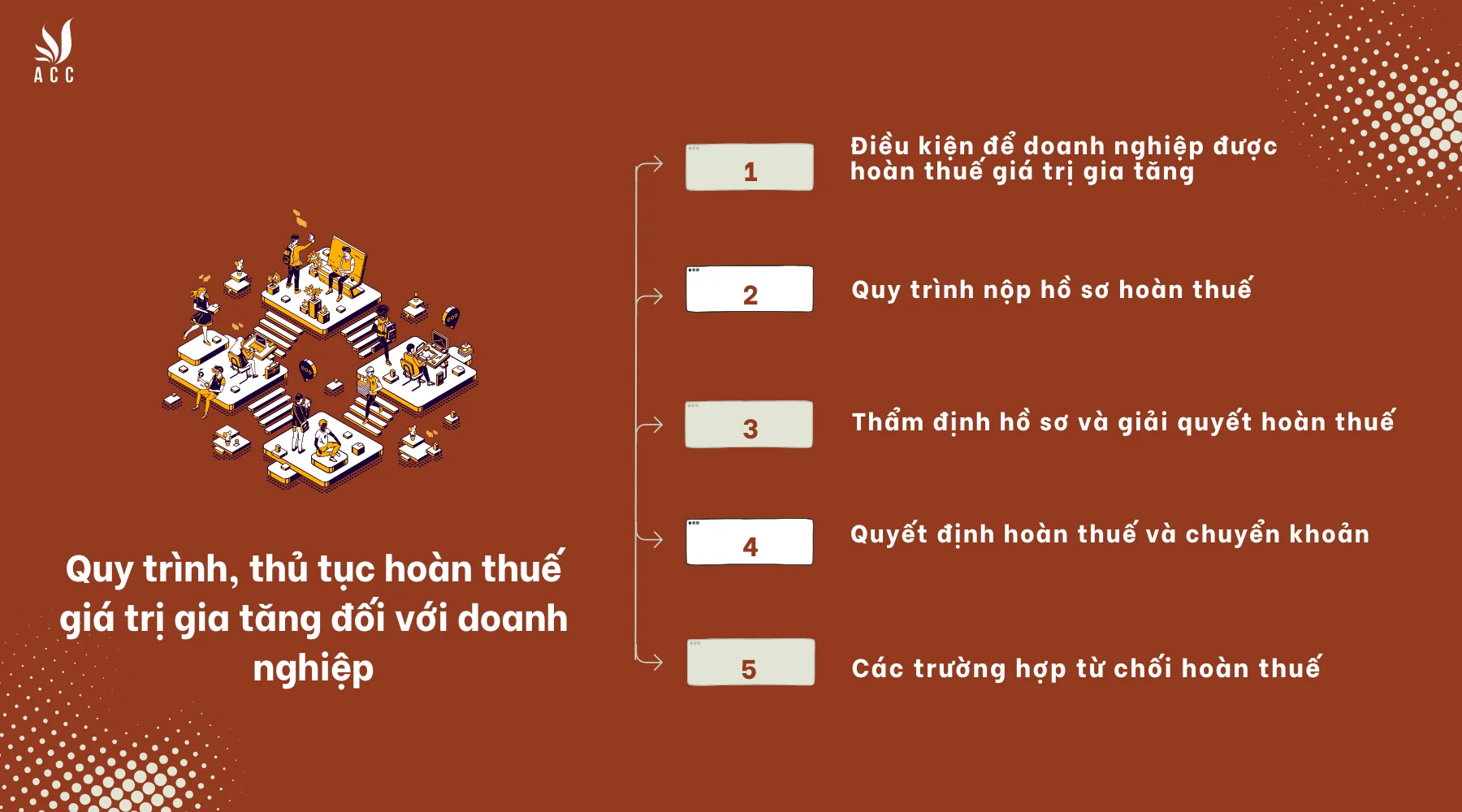

4. Quy trình, thủ tục hoàn thuế giá trị gia tăng đối với doanh nghiệp

Quy trình, thủ tục hoàn thuế giá trị gia tăng đối với doanh nghiệp

Thủ tục hoàn thuế giá trị gia tăng (VAT) đối với doanh nghiệp là một quy trình phức tạp, bao gồm nhiều bước mà doanh nghiệp cần thực hiện để được cơ quan thuế hoàn lại số thuế đã nộp thừa trong kỳ tính thuế. Đây là một thủ tục quan trọng nhằm hỗ trợ các doanh nghiệp có số thuế đầu vào cao, nhất là trong các trường hợp xuất khẩu hàng hóa, đầu tư, hoặc các trường hợp được hoàn thuế đặc biệt như viện trợ ODA.

4.1. Điều kiện để doanh nghiệp được hoàn thuế giá trị gia tăng

Doanh nghiệp muốn được hoàn thuế giá trị gia tăng phải đáp ứng một số điều kiện nhất định. Cụ thể, doanh nghiệp cần chứng minh rằng mình đã nộp thuế giá trị gia tăng vượt quá số thuế phải nộp trong kỳ. Điều này có thể xảy ra trong các trường hợp sau:

- Doanh nghiệp có số thuế đầu vào chưa được khấu trừ hết: Trong trường hợp này, doanh nghiệp có thể yêu cầu hoàn thuế đối với số thuế đầu vào chưa được sử dụng hết.

- Hàng hóa hoặc dịch vụ xuất khẩu: Doanh nghiệp xuất khẩu hàng hóa hoặc dịch vụ có thể yêu cầu hoàn thuế VAT đối với số thuế đã nộp cho hàng hóa, dịch vụ xuất khẩu này.

- Doanh nghiệp thực hiện các dự án đầu tư: Các doanh nghiệp có các dự án đầu tư dài hạn, trong đó họ phải nộp thuế đầu vào cho hàng hóa, dịch vụ phục vụ cho dự án đó, cũng có thể yêu cầu hoàn thuế.

- Sử dụng vốn ODA: Các doanh nghiệp tham gia vào các dự án sử dụng vốn hỗ trợ phát triển chính thức (ODA) không hoàn lại cũng có thể yêu cầu hoàn thuế VAT đối với số thuế đã nộp.

Bên cạnh đó, doanh nghiệp cần phải hoàn thành đầy đủ các nghĩa vụ thuế và không có nợ thuế đối với cơ quan thuế. Nếu doanh nghiệp có nợ thuế chưa giải quyết xong, cơ quan thuế sẽ không thực hiện hoàn thuế cho doanh nghiệp đó.

4.2. Quy trình nộp hồ sơ hoàn thuế

Doanh nghiệp phải nộp hồ sơ hoàn thuế tại cơ quan thuế quản lý trực tiếp, có thể là chi cục thuế địa phương hoặc cơ quan thuế cấp trên tùy thuộc vào loại hình hoạt động của doanh nghiệp. Cơ quan thuế sẽ xem xét tính hợp lệ của hồ sơ hoàn thuế, đồng thời kiểm tra xem doanh nghiệp có thực hiện đầy đủ các nghĩa vụ thuế hay không.

Doanh nghiệp có thể nộp hồ sơ trực tiếp tại cơ quan thuế hoặc qua hình thức điện tử (đối với các doanh nghiệp đăng ký hoàn thuế điện tử). Đối với các trường hợp hoàn thuế xuất khẩu, doanh nghiệp cũng có thể nộp hồ sơ tại chi cục hải quan nơi làm thủ tục xuất khẩu.

4.3. Thẩm định hồ sơ và giải quyết hoàn thuế

Sau khi nhận hồ sơ hoàn thuế, cơ quan thuế sẽ tiến hành kiểm tra và thẩm định hồ sơ. Cơ quan thuế sẽ kiểm tra các chứng từ, hóa đơn, tài liệu mà doanh nghiệp nộp lên để xác định số thuế nộp thừa, các điều kiện hoàn thuế có được đáp ứng hay không.

Trong quá trình thẩm định, cơ quan thuế có thể yêu cầu doanh nghiệp bổ sung thêm thông tin hoặc tài liệu cần thiết. Nếu hồ sơ đầy đủ và hợp lệ, cơ quan thuế sẽ tiến hành xử lý hoàn thuế theo quy định. Nếu hồ sơ có sai sót hoặc không hợp lệ, cơ quan thuế sẽ thông báo cho doanh nghiệp biết và yêu cầu sửa đổi hoặc bổ sung.

4.4. Quyết định hoàn thuế và chuyển khoản

Sau khi thẩm định xong, cơ quan thuế sẽ ra quyết định hoàn thuế cho doanh nghiệp nếu mọi điều kiện đều được đáp ứng. Quyết định hoàn thuế sẽ được gửi cho doanh nghiệp kèm theo thông báo chuyển khoản số tiền hoàn thuế vào tài khoản của doanh nghiệp.

Thông thường, thời gian hoàn thuế không quá 40 ngày làm việc kể từ khi cơ quan thuế nhận đủ hồ sơ hợp lệ. Tuy nhiên, nếu có yêu cầu giải trình bổ sung hồ sơ, thời gian có thể kéo dài thêm. Cơ quan thuế sẽ thực hiện chuyển khoản hoàn thuế vào tài khoản ngân hàng của doanh nghiệp theo số tiền đã được xác định.

4.5. Các trường hợp từ chối hoàn thuế

Trong một số trường hợp, cơ quan thuế có thể từ chối hoàn thuế. Một số lý do phổ biến dẫn đến việc từ chối hoàn thuế bao gồm:

- Hồ sơ không đầy đủ hoặc không hợp lệ: Nếu hồ sơ không đáp ứng yêu cầu hoặc thiếu các chứng từ, tài liệu cần thiết.

- Doanh nghiệp không chứng minh được số thuế nộp thừa: Nếu không có đủ chứng từ, hóa đơn để chứng minh rằng doanh nghiệp đã nộp thừa thuế hoặc không đáp ứng đủ điều kiện hoàn thuế theo quy định.

- Doanh nghiệp đang có nợ thuế: Nếu doanh nghiệp có nợ thuế chưa giải quyết, cơ quan thuế có quyền từ chối hoàn thuế.

>> Bạn đọc có thể tham khảo bài viết Hồ sơ, thủ tục hoàn thuế giá trị gia tăng theo quy định

5. Một số lưu ý khi hoàn thuế doanh nghiệp

Khi tiến hành thủ tục hoàn thuế giá trị gia tăng (VAT) cho doanh nghiệp, có một số lưu ý quan trọng mà doanh nghiệp cần phải nắm vững để đảm bảo quá trình hoàn thuế diễn ra thuận lợi và tránh gặp phải những sai sót có thể dẫn đến việc hồ sơ bị từ chối hoặc bị xử lý không đúng quy định. Sau đây là một số lưu ý khi hoàn thuế doanh nghiệp:

5.1. Chuẩn bị hồ sơ đầy đủ và chính xác

Đây là bước quan trọng đầu tiên và cơ bản nhất trong thủ tục hoàn thuế. Doanh nghiệp cần đảm bảo rằng tất cả các tài liệu, chứng từ cần thiết phải được chuẩn bị đầy đủ và chính xác. Hồ sơ hoàn thuế phải bao gồm giấy đề nghị hoàn thuế, bảng kê hóa đơn chứng từ, các chứng từ liên quan đến hàng hóa, dịch vụ mua vào, bán ra, và các tài liệu bổ sung tùy vào từng trường hợp hoàn thuế. Nếu thiếu sót tài liệu hoặc các chứng từ không hợp lệ, cơ quan thuế có thể từ chối hoàn thuế hoặc yêu cầu bổ sung.

5.2. Kiểm tra tính hợp lệ của hóa đơn, chứng từ

Hóa đơn đầu vào là một yếu tố quan trọng trong quá trình hoàn thuế. Doanh nghiệp cần chắc chắn rằng các hóa đơn đầu vào đã được lập đầy đủ và hợp lệ theo đúng quy định của pháp luật. Việc sử dụng hóa đơn giả hoặc không hợp lệ sẽ dẫn đến hậu quả nghiêm trọng, bao gồm việc bị xử phạt hành chính và từ chối hoàn thuế. Đồng thời, hóa đơn điện tử phải được gửi đúng quy định và có thể kiểm tra được qua hệ thống của cơ quan thuế.

5.3. Chú ý đến các trường hợp đặc biệt hoàn thuế

Trong một số trường hợp đặc biệt như hoàn thuế đối với hàng hóa xuất khẩu, dự án đầu tư, viện trợ ODA hoặc các dự án sử dụng vốn hỗ trợ quốc tế, doanh nghiệp cần chú ý đến các yêu cầu tài liệu bổ sung.

Các giấy tờ này cần phải được chuẩn bị chính xác và phù hợp với từng loại hình dự án hoặc nguồn vốn sử dụng. Việc thiếu sót hoặc sai lệch trong các tài liệu này có thể làm chậm quá trình hoàn thuế hoặc thậm chí dẫn đến từ chối hoàn thuế.

5.4. Tuân thủ các quy định về thời gian nộp hồ sơ

Doanh nghiệp cần nắm rõ thời gian quy định để nộp hồ sơ hoàn thuế. Thông thường, thời gian hoàn thuế không quá 40 ngày làm việc kể từ khi cơ quan thuế nhận đầy đủ hồ sơ hợp lệ.

Tuy nhiên, nếu hồ sơ chưa đầy đủ hoặc cần thêm thông tin, thời gian xử lý có thể kéo dài. Doanh nghiệp cần chú ý nộp hồ sơ đúng thời hạn để tránh bị chậm trễ và ảnh hưởng đến dòng tiền của công ty.

5.5. Kiểm tra lại các khoản nợ thuế trước khi hoàn thuế

Trước khi yêu cầu hoàn thuế, doanh nghiệp cần kiểm tra lại các khoản nợ thuế của mình. Nếu doanh nghiệp còn nợ thuế hoặc chưa hoàn thành nghĩa vụ thuế, cơ quan thuế sẽ không tiến hành hoàn thuế. Đảm bảo rằng doanh nghiệp đã thanh toán đầy đủ các khoản thuế, bao gồm thuế thu nhập doanh nghiệp, thuế giá trị gia tăng, thuế tiêu thụ đặc biệt và các loại thuế khác.

6. Câu hỏi thường gặp

Có thể yêu cầu hoàn thuế đối với thuế VAT của các dự án đầu tư không?

Doanh nghiệp thực hiện các dự án đầu tư có thể yêu cầu hoàn thuế VAT đối với các chi phí đầu vào của dự án. Tuy nhiên, doanh nghiệp cần có các giấy tờ chứng minh về dự án đầu tư như giấy phép đầu tư, hợp đồng thuê đất, giấy phép xây dựng và các tài liệu liên quan để cơ quan thuế xác nhận tính hợp lệ của yêu cầu hoàn thuế.

Thủ tục hoàn thuế VAT đối với hàng hóa, dịch vụ xuất khẩu có phức tạp không?

Thủ tục hoàn thuế VAT đối với hàng hóa xuất khẩu có thể phức tạp hơn các trường hợp hoàn thuế khác do yêu cầu về các chứng từ chứng minh xuất khẩu. Doanh nghiệp cần cung cấp bảng kê hóa đơn mua vào, chứng từ hải quan đã thông quan và các tài liệu khác liên quan để chứng minh hàng hóa đã được xuất khẩu đúng quy định.

Có thể yêu cầu hoàn thuế VAT khi chuyển nhượng tài sản không?

Khi doanh nghiệp chuyển nhượng tài sản (như bất động sản, máy móc, thiết bị), nếu tài sản này đã được sử dụng để sản xuất hàng hóa, dịch vụ phục vụ cho xuất khẩu hoặc các hoạt động sản xuất khác có quyền yêu cầu hoàn thuế VAT. Tuy nhiên, yêu cầu này cần phải có chứng từ đầy đủ và hợp pháp để chứng minh rằng tài sản đã được sử dụng hợp lệ.

Hy vọng thông qua bài viết trên, Công ty Luật ACC đã giúp quý khách hàng hiểu rõ hơn về Hoàn thuế doanh nghiệp là gì? Thủ tục, hồ sơ hoàn thuế. Đừng ngần ngại hãy liên hệ với Công ty Luật ACC nếu quý khách hàng có bất kỳ thắc mắc gì cần tư vấn giải quyết.

Nội dung bài viết:

Bình luận