1. Nguyên Tắc Kế Toán Tài Khoản 133

Tài khoản 133 trong lĩnh vực kế toán là tài khoản được dùng để phản ánh số thuế Giá trị gia tăng đầu vào được khấu trừ, đã khấu trừ và còn được khấu trừ của doanh nghiệp. Điều này bao gồm việc phân loại và xác định thuế GTGT đầu vào, cụ thể như sau:

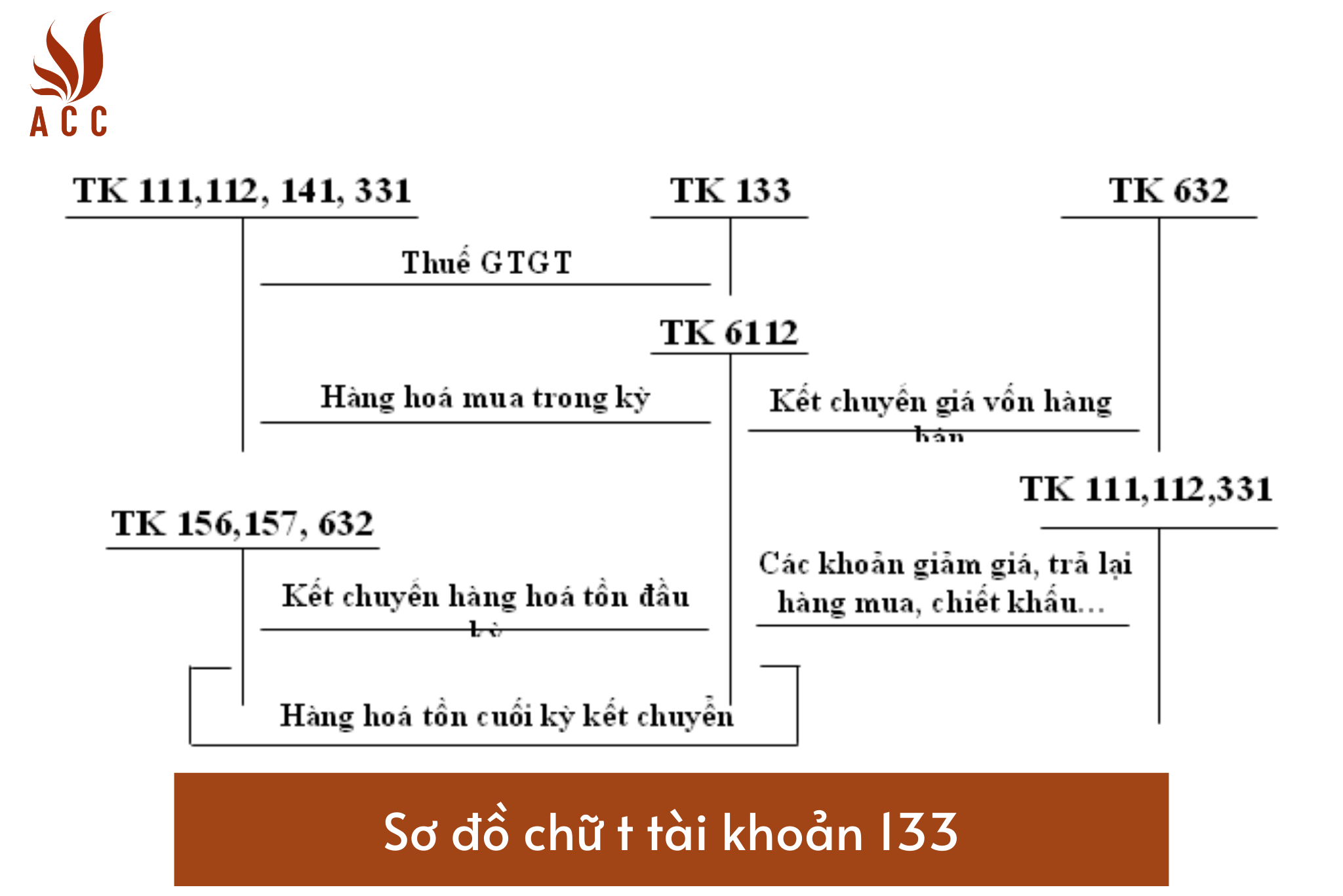

Sơ đồ chữ t tài khoản 133

a) Tài khoản 133 là nơi phản ánh thuế GTGT đầu vào

Tài khoản 133 được sử dụng để ghi nhận và phản ánh số thuế GTGT đầu vào của doanh nghiệp. Đây là loại thuế mà doanh nghiệp đã trả khi mua hàng hóa hoặc dịch vụ, và sau đó được khấu trừ từ số thuế GTGT thu được từ bán hàng hoặc cung cấp dịch vụ.

b) Hạch toán thuế GTGT đầu vào đã khấu trừ và chưa khấu trừ

Kế toán phải hạch toán riêng thuế GTGT đầu vào đã được khấu trừ và thuế GTGT đầu vào chưa được khấu trừ. Điều này đảm bảo tính chính xác và minh bạch trong việc quản lý thuế GTGT.

Trường hợp không thể hạch toán riêng thuế GTGT đầu vào không được khấu trừ thì số thuế GTGT này sẽ được hạch toán vào tài khoản 133. Cuối kỳ kế toán, kế toán viên cần phải xác định số thuế GTGT đầu vào đã khấu trừ và chưa được khấu trừ theo quy định của pháp luật về thuế GTGT.

c) Xử lý số thuế GTGT đầu vào chưa được khấu trừ

Số thuế GTGT đầu vào chưa được khấu trừ sẽ được tính vào giá trị tài sản được mua, giá vốn của hàng hóa bán ra hoặc chi phí sản xuất, kinh doanh, tuỳ thuộc vào từng trường hợp cụ thể. Điều này đồng nghĩa với việc số thuế GTGT này sẽ tạo ra một khoản nợ cho doanh nghiệp.

d) Tuân thủ quy định của pháp luật về thuế GTGT

Việc kế toán viên xác định số thuế GTGT đầu vào đã khấu trừ, kê khai, quyết toán, và nộp thuế phải tuân thủ theo đúng quy định của pháp luật về thuế GTGT. Nếu có sự thay đổi trong quy định thuế GTGT, doanh nghiệp cần cập nhật kế toán và thực hiện theo quy định mới.

2. Kết Cấu Và Nội Dung Của Tài Khoản 133

Tài khoản 133 - Thuế GTGT được khấu trừ gồm các phần chính:

Bên Nợ gồm có:

- Số thuế GTGT đầu vào của doanh nghiệp được khấu trừ.

Bên Có gồm có:

- Số thuế GTGT đầu vào đã khấu trừ.

- Kết chuyển số thuế GTGT đầu vào không được khấu trừ.

- Thuế GTGT đầu vào của hàng hóa mua vào nhưng đã trả lại, được giảm giá.

- Số thuế GTGT đầu vào đã được hoàn lại.

Số dư bên Nợ:

Số thuế GTGT đầu vào còn được khấu trừ, số thuế GTGT đầu vào được hoàn lại nhưng Ngân sách nhà nước chưa hoàn trả.

Có 2 tài khoản cấp 2 thuộc tài khoản 133 - Thuế GTGT được khấu trừ:

- Tài khoản 1331 – Thuế GTGT được khấu trừ của hàng hóa, dịch vụ: Phản ánh thuế GTGT đầu vào của doanh nghiệp được khấu trừ của vật tư, hàng hoá, dịch vụ mua ngoài dùng vào sản xuất, kinh doanh hàng hóa, dịch vụ thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ thuế.

- Tài khoản 1332 – Thuế GTGT được khấu trừ của tài sản cố định: Phản ánh thuế GTGT đầu vào của quá trình đầu tư, mua sắm tài sản cố định dùng vào hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ thuế, của quá trình mua sắm bất động sản đầu tư.

3. Phương Pháp Kế Toán Các Giao Dịch Chủ Yếu Của Tài Khoản 133

Tài khoản 133 liên quan đến việc ghi nhận và quản lý số thuế GTGT đầu vào đã khấu trừ, dưới đây là một số giao dịch chủ yếu và phương pháp kế toán liên quan:

- Khấu trừ thuế GTGT đầu vào: Khi doanh nghiệp mua hàng hóa hoặc dịch vụ, số thuế GTGT đầu vào sẽ được ghi nhận trong tài khoản 1331 hoặc 1332 tùy theo loại tài sản. Điều này giúp giảm số thuế GTGT phải nộp sau này.

- Trả lại hoặc giảm giá hàng hóa hoặc dịch vụ: Nếu doanh nghiệp trả lại hàng hóa hoặc giảm giá hàng hoá dịch vụ đã mua, số thuế GTGT đầu vào tương ứng sẽ được điều chỉnh trong tài khoản 133.

- Hoàn thuế GTGT: Khi doanh nghiệp nhận được hoàn thuế GTGT từ cơ quan thuế, số thuế GTGT được hoàn sẽ được ghi nhận trong tài khoản 1331 hoặc 1332, tùy thuộc vào nguồn gốc của hoàn thuế.

- Kết chuyển số thuế GTGT đầu vào không được khấu trừ: Khi số thuế GTGT đầu vào không được khấu trừ, nó sẽ được kết chuyển sang các kỳ kế toán sau để tiếp tục sử dụng trong việc khấu trừ thuế GTGT đầu vào.

- Nộp thuế GTGT cho cơ quan thuế: Cuối kỳ, doanh nghiệp cần quyết toán và nộp số thuế GTGT phải trả cho cơ quan thuế theo quy định của pháp luật về thuế GTGT. Số tiền này sẽ được trừ từ số thuế GTGT đã được ghi trong tài khoản 133.

| Giao dịch kinh tế | Cách ghi |

| Khi doanh nghiệp mua hàng tồn kho, tài sản cố định, bất động sản cố định, nếu thuế Giá trị gia tăng đầu vào được khấu trừ |

|

| Khi doanh nghiệp mua vật tư, công cụ, dịch vụ dùng ngay vào sản xuất, kinh doanh, nếu thuế Giá trị gia tăng đầu vào được khấu trừ |

|

| Khi doanh nghiệp mua hàng hóa giao bán ngay cho khách hàng (Không qua nhập kho) nếu Thuế Giá trị gia tăng được khấu trừ |

|

| Khi doanh nghiệp nhập khẩu vật tư, hàng hoá, tài sản cố định | – Kế toán phản ánh giá trị vật tư, hàng hóa, tài sản cố định nhập khẩu bao gồm tổng số tiền phải thanh toán cho người bán (Theo tỷ giá giao dịch thực tế), thuế nhập khẩu, thuế tiêu thụ đặc biệt, thuế bảo vệ môi trường phải nộp (nếu có), chi phí vận chuyển, ghi:

– Nếu thuế Giá trị gia tăng đầu vào hàng nhập khẩu được khấu trừ, ghi:

|

| Trường hợp hàng đã được mua và đã trả lại hoặc hàng đã mua được giảm giá do kém, mất phẩm chất: Kế toán viên cần căn cứ vào chứng từ xuất hàng trả lại cho bên bán và các chứng từ liên quan, kế toán cũng phải phản ánh giá trị hàng đã mua và đã trả lại cho người bán hoặc hàng đã mua được giảm giá, số thuế Giá trị gia tăng đầu vào không được khấu trừ |

|

| Trường hợp doanh nghiệp không hạch toán riêng được thuế Giá trị gia tăng đầu vào được khấu trừ | – Khi mua vật tư, hàng hoá, tài sản cố định, ghi:

– Cuối kỳ, kế toán viên cần tính và xác định thuế Giá trị gia tăng đầu vào được khấu trừ, không được khấu trừ theo quy định của Pháp luật về thuế Giá trị gia tăng. Đối với số thuế Giá trị gia tăng đầu vào không được khấu trừ tính vào giá vốn hàng bán trong kỳ, ghi:

|

| Vật tư, hàng hóa, tài sản cố định mua vào bị tổn thất do thiên tai, hỏa hoạn, bị mất, xác định do trách nhiệm của các tổ chức, cá nhân phải bồi thường , nếu thuế Giá trị gia tăng đầu vào của số hàng hóa này không được khấu trừ: | – Trường hợp thuế Giá trị gia tăng của vật tư, hàng hoá, tài sản cố định mua vào bị tổn thất chưa xác định được nguyên nhân chờ xử lý, ghi:

– Trường hợp thuế Giá trị gia tăng của vật tư, hàng hoá, tài sản cố định mua vào bị tổn thất khi có quyết định xử lý của cấp có thẩm quyền về số thu bồi thường của các tổ chức, cá nhân, ghi:

|

| Cuối kỳ, kế toán viên cần xác định số thuế Giá trị gia tăng đầu vào được khấu trừ vào số thuế Giá trị gia tăng đầu ra khi xác định số thuế Giá trị gia tăng phải nộp trong kỳ |

|

| Khi được hoàn thuế Giá trị gia tăng đầu vào |

|

>>> Xem thêm về Hướng dẫn tài khoản 213 (tài sản cố định vô hình) theo Thông tư 200/2014/TT-BTC qua bài viết của ACC GROUP.

Câu Hỏi Thường Gặp về Kế Toán Tài Khoản 133

- Tại sao cần phải sử dụng tài khoản 133 trong kế toán?

- Trả lời: Tài khoản 133 giúp doanh nghiệp ghi nhận, theo dõi, và quản lý số thuế GTGT đầu vào đã khấu trừ và chưa khấu trừ một cách chính xác, đồng thời tuân thủ quy định của pháp luật về thuế GTGT.

- Làm thế nào để xử lý số thuế GTGT đầu vào chưa được khấu trừ?

- Trả lời: Số thuế GTGT đầu vào chưa được khấu trừ sẽ được tính vào giá trị tài sản được mua, giá vốn của hàng bán ra hoặc chi phí sản xuất, kinh doanh, tuỳ thuộc vào từng trường hợp cụ thể.

>>> Xem thêm về Sơ đồ chữ t tài khoản 131 qua bài viết của ACC GROUP.

Nội dung bài viết:

Bình luận