Trong lĩnh vực kinh doanh karaoke, việc hiểu rõ các quy định về thuế tiêu thụ đặc biệt hộ kinh doanh karaoke là điều không thể thiếu để đảm bảo tuân thủ pháp luật và duy trì hoạt động kinh doanh bền vững. Đây là loại thuế áp dụng cho các ngành nghề đặc thù, bao gồm cả dịch vụ giải trí như karaoke. Nhưng làm thế nào để tính toán thuế một cách chính xác, tối ưu và đúng quy định? Hãy cùng Luật ACC tìm hiểu chi tiết qua bài viết này.

Cách tính thuế tiêu thụ đặc biệt kinh doanh karaoke

Cách tính thuế tiêu thụ đặc biệt kinh doanh karaoke

1. Kinh doanh dịch vụ karaoke có phải chịu thuế tiêu thụ đặc biệt không?

Theo quy định tại khoản 2 Điều 2 Luật Thuế tiêu thụ đặc biệt 2008, các loại hình dịch vụ phải chịu thuế tiêu thụ đặc biệt bao gồm:

- Kinh doanh vũ trường;

- Kinh doanh mát-xa (massage), ka-ra-ô-kê (karaoke);

- Kinh doanh ca-si-nô (casino); trò chơi điện tử có thưởng bao gồm trò chơi bằng máy giắc-pót (jackpot), máy sờ-lot (slot) và các loại máy tương tự;

- Kinh doanh đặt cược;

- Kinh doanh gôn (golf) bao gồm bán thẻ hội viên, vé chơi gôn;

- Kinh doanh xổ số.

Theo đó, kinh doanh dịch vụ karaoke thuộc đối tượng chịu thuế tiêu thụ đặc biệt theo quy định của pháp luật.

>>> Đọc thêm bài viết Thuế tiêu thụ đặc biệt là gì? Đặc điểm của thuế tiêu thụ đặc biệt để biết được rõ hơn các đặc điểm của thuế tiêu thụ đặc biệt

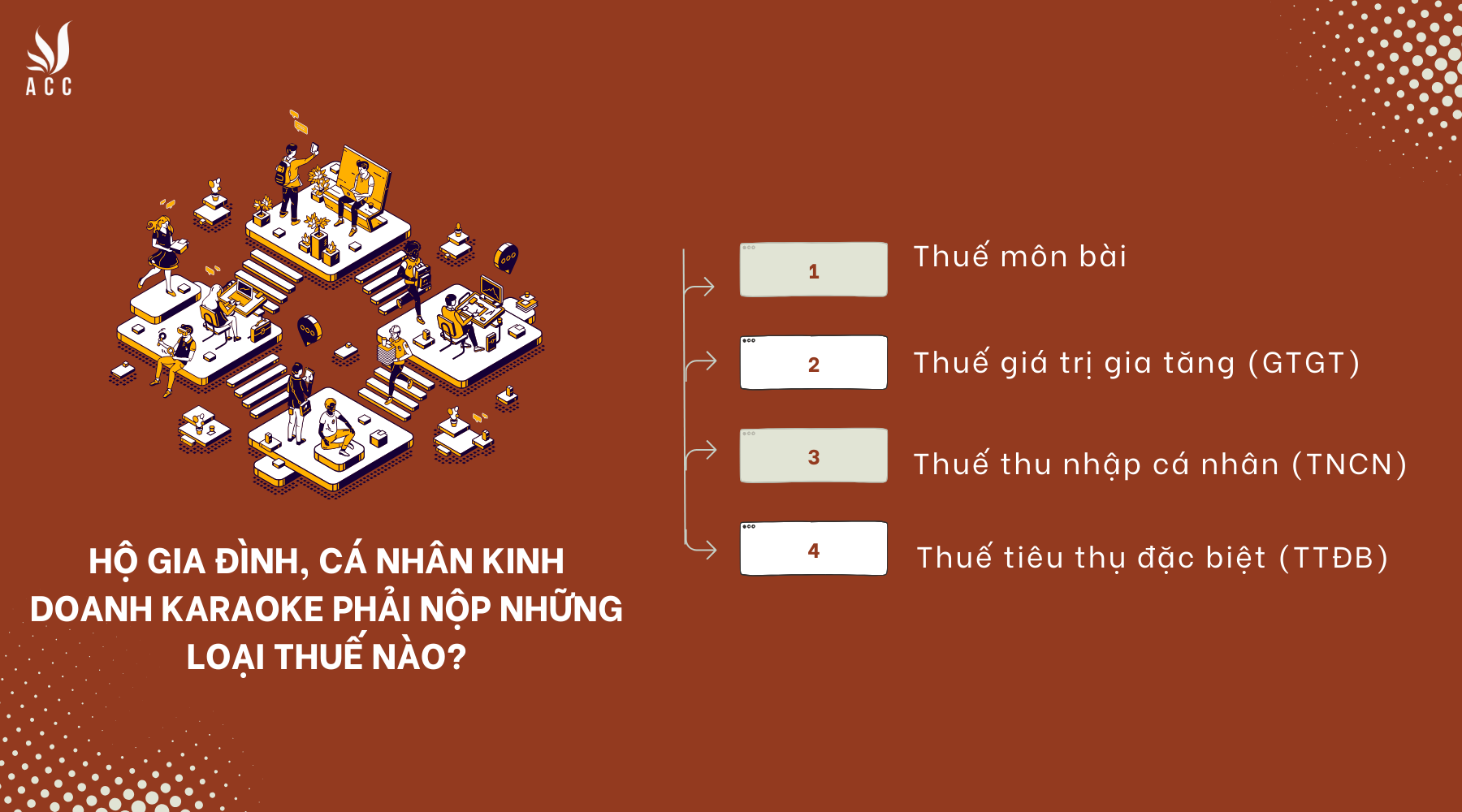

2. Hộ gia đình, cá nhân kinh doanh karaoke phải nộp những loại thuế nào?

Theo quy định về quản lý thuế đối với hộ kinh doanh cá thể, có 4 loại thuế hộ kinh doanh cá thể, cá nhân kinh doanh dịch vụ karaoke phải nộp:

2.1. Thuế môn bài

Đây là loại thuế áp dụng đối với các tổ chức, cá nhân kinh doanh, bao gồm cả hộ kinh doanh cá thể. Mức thuế môn bài cho hộ kinh doanh thường được tính theo doanh thu bình quân trong năm trước, với các mức phân chia cụ thể theo quy định tại Nghị định 139/2016/NĐ-CP và Nghị định 22/2020/NĐ-CP.

Cụ thể, nếu doanh thu của hộ kinh doanh:

- Trên 500 triệu đồng/năm: Mức thuế môn bài là 1 triệu đồng/năm.

- Từ 300 đến 500 triệu đồng/năm: Mức thuế môn bài là 500 nghìn đồng/năm.

- Từ 100 đến dưới 300 triệu đồng/năm: Mức thuế môn bài là 300 nghìn đồng/năm.

2.2. Thuế giá trị gia tăng (GTGT)

Hộ kinh doanh karaoke có thể phải nộp thuế GTGT nếu doanh thu hàng năm đạt mức từ 100 triệu đồng trở lên. Theo Thông tư 40/2021/TT-BTC, ngành kinh doanh karaoke nằm trong nhóm dịch vụ giải trí, do đó, thuế suất GTGT áp dụng là 5% trên doanh thu chịu thuế.

2.3. Thuế thu nhập cá nhân (TNCN)

Hộ kinh doanh phải nộp thuế TNCN nếu có doanh thu trên 100 triệu đồng/năm. Cách tính thuế TNCN cho hộ kinh doanh dịch vụ karaoke được thực hiện trên tỷ lệ phần trăm doanh thu. Theo Thông tư 40/2021/TT-BTC, thuế suất TNCN áp dụng cho dịch vụ giải trí như karaoke là 2% trên doanh thu.

2.4. Thuế tiêu thụ đặc biệt (TTĐB)

Một trong những loại thuế quan trọng mà hộ kinh doanh karaoke phải lưu ý là thuế TTĐB, bởi đây là ngành dịch vụ giải trí chịu thuế TTĐB theo quy định tại Luật thuế tiêu thụ đặc biệt (sửa đổi, bổ sung) năm 2014. Theo Luật này, dịch vụ kinh doanh karaoke có thuế suất TTĐB là 30% trên doanh thu chịu thuế TTĐB. Quy định cụ thể về mức thuế suất này cũng được hướng dẫn tại Nghị định 108/2015/NĐ-CP và Nghị định 126/2020/NĐ-CP.

*Lưu ý: Nếu cá nhân kinh doanh, hộ kinh doanh có Doanh thu tính thuế từ 100tr/năm trở xuống thì KHÔNG phải nộp Thuế môn bài, GTGT, TNCN.

>>> Ban đọc muốn biết chi tiết về cách tính và mức đóng các loại thuế khi kinh doanh karaoke hơn, có thể tham khảo bài viết Các loại thuế phải nộp khi kinh doanh dịch vụ karaoke

Hộ gia đình, cá nhân kinh doanh karaoke phải nộp những loại thuế nào?

3. Cách tính thuế tiêu thụ đặc biệt hộ kinh doanh karaoke

Thuế tiêu thụ đăc biệt = Giá tính thuế tiêu thụ đặc biệt x Thuế suất thuế TTĐB

Trong đó:

- Thuế suất thuế TTĐB của dịch vụ karaoke là 30%. (Theo Biểu thuế suất thuế tiêu thụ đặc biệt mới nhất theo Luật thuế tiêu thụ đặc biệt - Luật số 70/2014/QH13, Luật 106/2016/QH13 và Nghị định 108/2015/NĐ-CP của Chính phủ, thuế suất thuế TTĐB)

- Giá tính thuế TTĐB:

Căn cứ khoản 9 Điều 5 Thông tư 195/2015/TT- BTC, giá tính thuế tiêu thụ đặc biệt đối với kinh doanh quán karaoke được tính theo công thức sau:

| Giá tính thuế TTĐB | = | Giá dịch vụ chưa có thuế GTGT |

| 1 + Thuế suất thuế TTĐB 30% |

Đối với kinh doanh vũ trường, mát-xa và karaoke, giá làm căn cứ xác định giá tính thuế TTĐB là doanh thu chưa có thuế GTGT của các hoạt động trong vũ trường, cơ sở mát-xa và karaoke, bao gồm cả doanh thu của dịch vụ ăn uống và các dịch vụ khác đi kèm (Ví dụ: tắm, xông hơi trong cơ sở mát-xa).

*Lưu ý: Giá tính thuế được tính bằng Đồng Việt Nam. Trường hợp người nộp thuế có doanh thu bằng ngoại tệ thì phải quy đổi ngoại tệ ra Đồng Việt Nam theo tỷ giá giao dịch bình quân trên thị trường ngoại tệ liên ngân hàng do Ngân hàng nhà nước Việt Nam công bố tại thời điểm phát sinh doanh thu để xác định giá tính thuế.”

Ví dụ: Gia đình ông A kinh doanh dịch vụ karaoke, giá dịch vụ hát karaoke 1h là 50.000 đồng, thuế tiêu thụ đặc biệt với dịch vụ karaoke của hộ kinh doanh ông A như sau:

Giá tính thuế thu nhập đặc biệt = 50.000 / (1+ 30%) = 38.461 đồng;

Vậy thuế tiêu thụ đặc biệt với dịch vụ karaoke = 38.461 x 30% = 11.538 đồng;

Với mức giá dịch vụ hát karaoke là 50.000 đồng/h, thì gia đình ông A đóng mức thuế tiêu thụ đặc biệt là: 11.538 đồng. Dựa vào căn cứ tính thuế như trên bạn có thể xác định được mức thuế phải đóng cho công ty của mình.

4. Điều kiện để được khai thuế suất tiêu thụ đặc biệt khi kinh doanh dịch vụ karaoke

Trước hết, hộ kinh doanh phải có giấy phép kinh doanh hợp lệ cho hoạt động karaoke, được cấp bởi cơ quan có thẩm quyền. Theo Luật Đầu tư 2020 và Nghị định 96/2016/NĐ-CP, kinh doanh karaoke là ngành nghề kinh doanh có điều kiện, đòi hỏi hộ kinh doanh phải đảm bảo các yêu cầu về an ninh, phòng cháy chữa cháy và trật tự công cộng.

Bên cạnh đó, hộ kinh doanh phải có hồ sơ, sổ sách kế toán ghi chép doanh thu chính xác, tuân thủ hướng dẫn tại Nghị định 123/2020/NĐ-CP. Việc không tuân thủ các điều kiện trên sẽ dẫn đến việc xử phạt theo quy định và có thể ảnh hưởng đến quyền lợi của hộ kinh doanh khi khai thuế suất tiêu thụ đặc biệt.

5. Thủ tục khai thuế tiêu thụ đặc biệt hộ kinh doanh karaoke

Theo khoản 1 Điều 8 Nghị định 126/2020/NĐ-CP, các loại thuế khai theo tháng, khai theo quý, khai theo năm, khai theo từng lần phát sinh nghĩa vụ thuế và khai quyết toán thuế được quy định như sau:

1. Các loại thuế, khoản thu khác thuộc ngân sách nhà nước do cơ quan quản lý thuế quản lý thu thuộc loại khai theo tháng, bao gồm:

a) Thuế giá trị gia tăng, thuế thu nhập cá nhân. Trường hợp người nộp thuế đáp ứng các tiêu chí theo quy định tại Điều 9 Nghị định này thì được lựa chọn khai theo quý.

b) Thuế tiêu thụ đặc biệt.

Theo đó, thuế tiêu thụ đặc biệt là loại thuế phải khai theo tháng.

Theo quy định tại điểm d khoản 1 Điều 11 Nghị định 126/2020/NĐ-CP về địa điểm nộp hồ sơ khai thuế đặc biệt như sau:

Người nộp thuế thực hiện các quy định về địa điểm nộp hồ sơ khai thuế theo quy định tại khoản 1, khoản 2 và khoản 3 Điều 45 Luật Quản lý thuế và các quy định sau đây:

"1. Địa điểm nộp hồ sơ khai thuế đối với người nộp thuế có nhiều hoạt động, kinh doanh trên nhiều địa bàn cấp tỉnh theo quy định tại điểm a, điểm b khoản 4 Điều 45 Luật Quản lý thuế là cơ quan thuế nơi có hoạt động kinh doanh khác tỉnh, thành phố nơi có trụ sở chính đối với các trường hợp sau đây:

.....

d) Khai thuế tiêu thụ đặc biệt tại nơi sản xuất, gia công hàng hoá chịu thuế tiêu thụ đặc biệt hoặc nơi cung ứng dịch vụ chịu thuế tiêu thụ đặc biệt (trừ hoạt động kinh doanh xổ số điện toán).

Trường hợp người nộp thuế trực tiếp nhập khẩu hàng chịu thuế tiêu thụ đặc biệt sau đó bán trong nước thì người nộp thuế phải khai thuế tiêu thụ đặc biệt với cơ quan thuế quản lý trực tiếp nơi người nộp thuế có trụ sở chính."

Quy trình khai thuế tiêu thụ đặc biệt hộ kinh doanh karaoke được diễn ra như sau:

- Xác định nghĩa vụ khai thuế TTĐB: Theo quy định tại Điều 1 Luật Thuế tiêu thụ đặc biệt, kinh doanh dịch vụ karaoke nằm trong danh mục hàng hóa, dịch vụ chịu thuế TTĐB. Hộ kinh doanh karaoke phải xác định trách nhiệm khai thuế nếu quy mô và hoạt động đạt mức phải chịu thuế TTĐB.

- Chuẩn bị hồ sơ khai thuế: Theo Thông tư 80/2021/TT-BTC, hộ kinh doanh karaoke cần chuẩn bị đầy đủ hồ sơ khai thuế, bao gồm Tờ khai thuế tiêu thụ đặc biệt theo mẫu số 01/TTĐB và Báo cáo tình hình sử dụng hóa đơn (nếu có) để xác định doanh thu thực tế của dịch vụ karaoke.

- Nộp tờ khai thuế TTĐB: Hộ kinh doanh phải nộp tờ khai thuế TTĐB theo tháng hoặc theo quý, tùy thuộc vào quy mô doanh thu và đăng ký của hộ kinh doanh theo Thông tư 40/2021/TT-BTC. Nộp tờ khai trực tiếp tại cơ quan thuế hoặc thông qua cổng thông tin điện tử của Tổng cục Thuế.

- Tính thuế TTĐB phải nộp: ACC đã hướng dẫn chi tiết ở mục 3

- Nộp thuế TTĐB: Sau khi tính được số thuế TTĐB phải nộp, hộ kinh doanh tiến hành nộp thuế theo hạn quy định, thường là ngày cuối cùng của tháng hoặc quý tiếp theo. Việc nộp thuế có thể thực hiện trực tiếp tại kho bạc hoặc qua ngân hàng được ủy quyền thu thuế.

- Lưu trữ hồ sơ và báo cáo thuế: Hộ kinh doanh cần lưu giữ các tờ khai, báo cáo thuế và chứng từ nộp thuế ít nhất 5 năm, theo Điều 13 Luật Quản lý thuế. Điều này giúp đảm bảo tính minh bạch và sẵn sàng phục vụ việc kiểm tra từ cơ quan thuế khi cần thiết.

>>> Nếu quý đọc giả đang muốn mở quán kinh doanh karaoke nhưng chưa nắm rõ chi tiết các bước cần làm, đọc thêm bài viết về Điều kiện, thủ tục xin cấp giấy phép kinh doanh karaoke mới của Luật

Thủ tục khai thuế tiêu thụ đặc biệt hộ kinh doanh karaoke

6. Câu hỏi thường gặp

Nộp thuế tiêu thụ đặc biệt muộn có bị phạt không?

Có, hộ kinh doanh nộp chậm sẽ bị phạt chậm nộp theo quy định tại Luật Quản lý thuế, với mức phạt tăng theo thời gian chậm nộp.

Thuế tiêu thụ đặc biệt có thể nộp online không?

Có, bạn có thể khai và nộp thuế TTĐB trực tuyến qua cổng thông tin điện tử của Tổng cục Thuế, giúp tiết kiệm thời gian và chi phí đi lại.

Nếu doanh thu tháng này giảm, có thể điều chỉnh thuế tiêu thụ đặc biệt không?

Có, thuế TTĐB được tính theo doanh thu thực tế từng kỳ, do đó nếu doanh thu giảm, số thuế cũng giảm tương ứng trong kỳ khai thuế.

Tóm lại, kinh doanh dịch vụ karaoke là một trong những loại dịch vụ không thiết yếu và xa xỉ theo quy định của pháp luật. Do đó, mức thuế suất thuế tiêu thụ đặc biệt áp dụng cho loại hình này là khá cao. Nếu có những thắc mắc nào về cách tính thuế tiêu thụ đặc biệt hộ kinh doanh karaoke cũng như chi tiết các thủ tục, quý đọc giả có thể liên hệ với Luật ACC để được tư vấn chi tiết hơn.

Nội dung bài viết:

Bình luận