Trong bối cảnh môi trường kinh doanh ngày càng cạnh tranh, việc hiểu rõ về thuế thu nhập doanh nghiệp là vô cùng quan trọng đối với các công ty TNHH hai thành viên. Bài viết này của Công ty Luật ACC Luật sẽ cung cấp cái nhìn toàn diện về các quy định và phương pháp tính thuế thu nhập doanh nghiệp dành cho công ty TNHH hai thành viên.

Thuế thu nhập doanh nghiệp trong công ty TNHH 2 thành viên

1. Khái niệm về thuế thu nhập doanh nghiệp trong công ty TNHH hai thành viên

Thuế thu nhập doanh nghiệp (TNDN) là loại thuế mà các công ty, bao gồm cả công ty TNHH hai thành viên, phải nộp cho nhà nước trên cơ sở lợi nhuận thu được từ hoạt động sản xuất, kinh doanh. Đối với công ty TNHH hai thành viên, thuế TNDN được tính dựa trên tổng lợi nhuận sau khi đã trừ đi các khoản chi phí hợp lý và hợp lệ theo quy định của pháp luật.

Công ty TNHH hai thành viên phải thực hiện nghĩa vụ nộp thuế theo quy định của Luật Thuế Thu nhập Doanh nghiệp và các hướng dẫn thi hành. Thuế TNDN thường được tính bằng tỷ lệ phần trăm nhất định trên lợi nhuận sau thuế, và việc kê khai cũng như nộp thuế cần phải thực hiện định kỳ để đảm bảo tuân thủ đầy đủ nghĩa vụ thuế đối với cơ quan nhà nước.

2. Cách tính thuế thu nhập doanh nghiệp cho công ty TNHH hai thành viên

Để tính thuế thu nhập doanh nghiệp (TNDN) cho công ty TNHH hai thành viên, bạn cần thực hiện theo các bước sau:

- Xác định doanh thu và chi phí:

Doanh thu: Tổng doanh thu từ hoạt động kinh doanh của công ty trong kỳ tính thuế.

Chi phí: Các khoản chi phí hợp lý và hợp lệ phát sinh trong quá trình sản xuất, kinh doanh, bao gồm chi phí nguyên liệu, nhân công, chi phí quản lý, và chi phí khác theo quy định của pháp luật.

Lợi nhuận trước thuế = Doanh thu - Chi phí hợp lý và hợp lệ.

Lợi nhuận trước thuế là số tiền còn lại sau khi trừ các chi phí liên quan đến hoạt động sản xuất, kinh doanh từ tổng doanh thu.

- Áp dụng tỷ lệ thuế suất:

Thuế suất thuế TNDN: Tỷ lệ thuế suất được áp dụng cho lợi nhuận trước thuế. Theo quy định hiện hành, thuế suất phổ biến là 20%, nhưng có thể thay đổi tùy thuộc vào chính sách thuế và loại hình doanh nghiệp. Đối với một số ngành nghề đặc thù hoặc dự án đầu tư, có thể áp dụng thuế suất ưu đãi khác.

- Tính thuế thu nhập doanh nghiệp phải nộp:

Thuế TNDN phải nộp = Lợi nhuận trước thuế x Tỷ lệ thuế suất.

Ví dụ: Nếu lợi nhuận trước thuế của công ty là 1.000.000.000 VND và tỷ lệ thuế suất là 20%, thì thuế TNDN phải nộp là 1.000.000.000 VND x 20% = 200.000.000 VND.

- Khấu trừ và miễn giảm thuế (nếu có):

Khấu trừ thuế: Đối với một số khoản thuế đã nộp trước hoặc các ưu đãi thuế khác mà công ty có thể được hưởng, cần khấu trừ để xác định số thuế TNDN cuối cùng phải nộp.

Miễn giảm thuế: Nếu công ty thuộc diện được miễn giảm thuế theo chính sách ưu đãi đầu tư hoặc các chương trình khuyến khích của nhà nước, số thuế phải nộp sẽ được điều chỉnh theo mức miễn giảm.

- Kê khai và nộp thuế: Công ty phải kê khai thuế TNDN hàng quý hoặc hàng năm theo quy định. Hồ sơ kê khai thuế phải được nộp đúng hạn và đầy đủ cho cơ quan thuế.

Việc tính toán và kê khai thuế TNDN đúng cách không chỉ giúp công ty tuân thủ pháp luật mà còn tối ưu hóa nghĩa vụ thuế và tránh rủi ro pháp lý.

3. Các quy định pháp lý liên quan đến thuế thu nhập doanh nghiệp

- Luật Thuế Thu Nhập Doanh Nghiệp (TNDN):

Luật 14/2008/QH12: Đây là văn bản pháp lý cơ bản quy định về thuế thu nhập doanh nghiệp tại Việt Nam, xác định các nguyên tắc, đối tượng áp dụng, phương pháp tính thuế, và nghĩa vụ của người nộp thuế.

- Nghị định và Thông tư hướng dẫn:

Nghị định 91/2014/NĐ-CP: Quy định chi tiết và hướng dẫn thi hành một số điều của Luật TNDN. Nghị định này đã được sửa đổi, bổ sung bởi Nghị định 146/2017/NĐ-CP.

Thông tư 78/2014/TT-BTC: Hướng dẫn thi hành Nghị định 91/2014/NĐ-CP, bao gồm hướng dẫn về kê khai thuế, tính thuế, và các quy định về ưu đãi thuế.

Thông tư 96/2015/TT-BTC: Sửa đổi, bổ sung Thông tư 78/2014/TT-BTC và hướng dẫn các quy định về thuế TNDN.

- Luật Quản lý thuế:

Luật 38/2019/QH14: Quy định về quản lý thuế, bao gồm các quy định về kê khai, nộp thuế, kiểm tra, thanh tra thuế, và xử lý vi phạm thuế.

- Nghị định về quản lý thuế:

Nghị định 126/2020/NĐ-CP: Quy định chi tiết và hướng dẫn thi hành một số điều của Luật Quản lý thuế, bao gồm các quy định về thủ tục hành chính thuế, quản lý thuế đối với doanh nghiệp và cá nhân.

- Thông tư và Quyết định khác của Bộ Tài chính:

Thông tư 25/2018/TT-BTC: Quy định về quản lý thuế đối với hoạt động thương mại điện tử.

Quyết định 01/2021/QĐ-TTg: Quy định về các khoản chi được trừ khi xác định thu nhập chịu thuế TNDN.

- Chỉ thị, công văn, hướng dẫn của cơ quan thuế:

Các hướng dẫn và chỉ thị từ Tổng cục Thuế và các cơ quan thuế địa phương cung cấp thông tin và hướng dẫn cụ thể về việc thực hiện các quy định pháp luật về thuế TNDN.

- Các chính sách ưu đãi thuế:

Luật Đầu tư: Quy định về ưu đãi thuế cho các dự án đầu tư, khu công nghiệp, và các lĩnh vực đặc thù.

Nghị định 118/2015/NĐ-CP: Quy định về ưu đãi thuế thu nhập doanh nghiệp cho các dự án đầu tư và các khu vực ưu đãi.

Các quy định pháp lý này tạo thành khung pháp lý toàn diện giúp quản lý việc tính toán, kê khai, và nộp thuế thu nhập doanh nghiệp, đảm bảo công ty tuân thủ các quy định pháp luật hiện hành và tối ưu hóa nghĩa vụ thuế của mình.

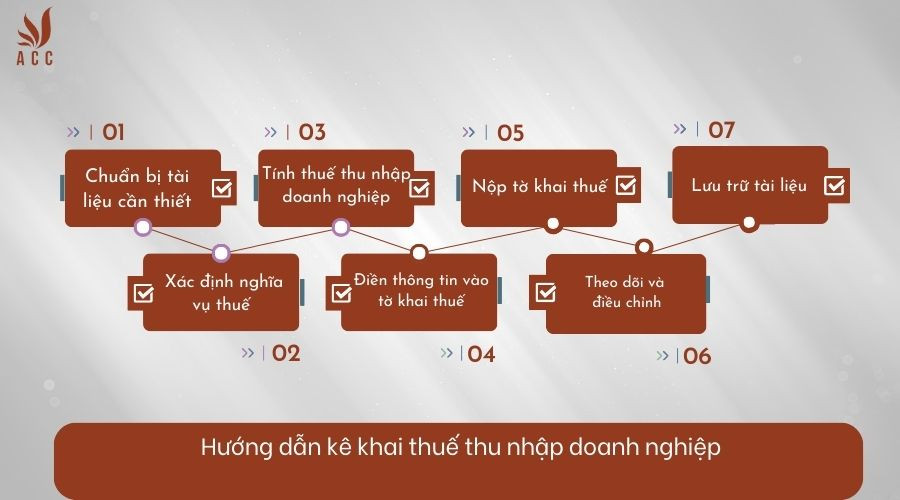

4. Hướng dẫn kê khai thuế thu nhập doanh nghiệp

Hướng dẫn kê khai thuế thu nhập doanh nghiệp

Kê khai thuế thu nhập doanh nghiệp (TNDN) là một quy trình quan trọng để đảm bảo doanh nghiệp tuân thủ các quy định pháp luật về thuế và đóng góp đầy đủ cho ngân sách Nhà nước. Dưới đây là hướng dẫn cơ bản về cách kê khai thuế thu nhập doanh nghiệp:

Bước 1: Chuẩn bị tài liệu cần thiết

- Sổ sách kế toán: Đảm bảo rằng bạn có đầy đủ các sổ sách kế toán và chứng từ liên quan đến các giao dịch tài chính của doanh nghiệp.

- Bảng cân đối kế toán: Xác định tình hình tài chính của doanh nghiệp.

- Báo cáo kết quả hoạt động kinh doanh: Cung cấp thông tin về doanh thu, chi phí, và lợi nhuận.

- Hóa đơn chứng từ: Đảm bảo tất cả hóa đơn, chứng từ hợp lệ và được lưu trữ đầy đủ.

Bước 2: Xác định nghĩa vụ thuế

- Doanh thu: Xác định tổng doanh thu của doanh nghiệp trong kỳ tính thuế.

- Chi phí: Tính toán các chi phí hợp lệ được trừ để xác định lợi nhuận chịu thuế.

- Lợi nhuận chịu thuế: Lợi nhuận sau khi đã trừ đi các chi phí hợp lý.

Bước 3: Tính thuế thu nhập doanh nghiệp

- Thuế suất: Áp dụng thuế suất thu nhập doanh nghiệp theo quy định hiện hành (thông thường là 20%, nhưng có thể thay đổi tùy theo loại hình doanh nghiệp và quy định của Nhà nước).

- Thuế phải nộp: Tính toán số thuế thu nhập doanh nghiệp phải nộp dựa trên lợi nhuận chịu thuế và thuế suất.

Bước 4: Điền thông tin vào tờ khai thuế

- Tờ khai thuế: Sử dụng mẫu tờ khai thuế thu nhập doanh nghiệp theo quy định của Tổng cục Thuế.

- Thông tin doanh nghiệp: Nhập thông tin cơ bản của doanh nghiệp như mã số thuế, tên doanh nghiệp, địa chỉ, và các thông tin liên quan.

- Thông tin tài chính: Nhập các số liệu về doanh thu, chi phí, và lợi nhuận.

Bước 5: Nộp tờ khai thuế

- Nộp qua mạng: Doanh nghiệp có thể nộp tờ khai thuế qua cổng thông tin điện tử của Tổng cục Thuế.

- Nộp trực tiếp: Có thể nộp tờ khai thuế tại cơ quan thuế quản lý trực tiếp của doanh nghiệp.

Bước 6: Theo dõi và điều chỉnh

- Nhận thông báo: Theo dõi thông báo từ cơ quan thuế về việc tiếp nhận tờ khai và số thuế phải nộp.

- Điều chỉnh nếu cần: Nếu có sai sót hoặc cần điều chỉnh, doanh nghiệp cần thực hiện việc điều chỉnh và nộp lại tờ khai đúng hạn.

Bước 7: Lưu trữ tài liệu

- Lưu trữ hồ sơ: Giữ lại tất cả các tài liệu liên quan đến kê khai thuế, bao gồm tờ khai thuế đã nộp, chứng từ, và biên nhận để đối chiếu khi cần thiết.

Việc kê khai thuế thu nhập doanh nghiệp cần được thực hiện đúng hạn và chính xác để tránh các rủi ro pháp lý và tài chính cho doanh nghiệp. Nếu cần hỗ trợ chi tiết hơn, bạn có thể tham khảo ý kiến từ các chuyên gia thuế hoặc kế toán.

5. Một số câu hỏi thường gặp về thuế thu nhập doanh nghiệp trong công ty TNHH hai thành viên

Tần suất kê khai thuế thu nhập doanh nghiệp của công ty TNHH hai thành viên là bao nhiêu?

Công ty TNHH hai thành viên phải kê khai thuế thu nhập doanh nghiệp theo từng năm tài chính. Tờ khai thuế TNDN phải được nộp chậm nhất là 90 ngày kể từ ngày kết thúc năm tài chính.

Có thể khấu trừ các chi phí nào để tính thuế thu nhập doanh nghiệp?

Doanh nghiệp có thể khấu trừ các chi phí hợp lý, bao gồm chi phí nguyên vật liệu, tiền lương, chi phí thuê mướn, chi phí khấu hao tài sản cố định, và các chi phí liên quan trực tiếp đến hoạt động sản xuất kinh doanh.

Công ty TNHH hai thành viên có thể áp dụng phương pháp tính thuế thu nhập doanh nghiệp nào?

Công ty TNHH hai thành viên có thể áp dụng phương pháp tính thuế TNDN theo quy định của pháp luật, bao gồm phương pháp tính thuế theo doanh thu và chi phí (truyền thống) hoặc theo phương pháp kê khai tự nguyện.

Việc nắm rõ các quy định về thuế thu nhập doanh nghiệp không chỉ giúp công ty TNHH hai thành viên tuân thủ pháp luật mà còn hỗ trợ trong việc tối ưu hóa tài chính và nâng cao hiệu quả kinh doanh. Để được tư vấn chi tiết và hỗ trợ pháp lý chuyên nghiệp, hãy liên hệ với Công ty Luật ACC ngay hôm nay.

Nội dung bài viết:

Bình luận