Mẫu đơn xin giảm thuế hộ kinh doanh cá thể là một công cụ hữu hiệu giúp các cá nhân kinh doanh giảm nhẹ gánh nặng thuế, đồng thời tạo điều kiện thuận lợi để phát triển sản xuất kinh doanh. Việc nắm vững cách viết và hoàn thiện mẫu đơn này sẽ giúp các hộ kinh doanh tiết kiệm thời gian, chi phí và tránh những rủi ro không đáng có trong quá trình làm thủ tục.

Mẫu đơn xin giảm thuế hộ kinh doanh cá thể

1. Hộ kinh doanh cá thể là gì?

Hộ kinh doanh cá thể là một hình thức kinh doanh do một cá nhân hoặc các thành viên trong một hộ gia đình đứng ra đăng ký. Đây là một trong những hình thức kinh doanh phổ biến nhất tại Việt Nam, đặc biệt phù hợp với các hoạt động kinh doanh nhỏ lẻ, quy mô vừa và nhỏ.

Hộ sản xuất nông, lâm, ngư nghiệp, diêm nghiệp, buôn bán hàng rong, ăn vặt, buôn bán, kinh doanh lưu động, thời vụ, người làm dịch vụ thu nhập thấp không phải đăng ký hộ kinh doanh đối với ngành, nghề đầu tư kinh doanh có điều kiện, Ủy ban nhân dân các tỉnh, thành phố trực thuộc Trung ương quy định mức thu nhập thấp áp dụng tại địa phương. Một vài đặc điểm của hộ kinh doanh

Hộ kinh doanh không có tư cách pháp nhân và con dấu riêng. Tuy nhiên, nếu chủ hộ muốn có con dấu riêng thì vẫn có thể tự khắc tên kinh doanh, địa chỉ, mã số thuế.

Đăng ký kinh doanh có thể là cá nhân hay hộ gia đình.

Hộ kinh doanh cá nhân chỉ có thể kinh doanh tại một địa điểm cụ thể.

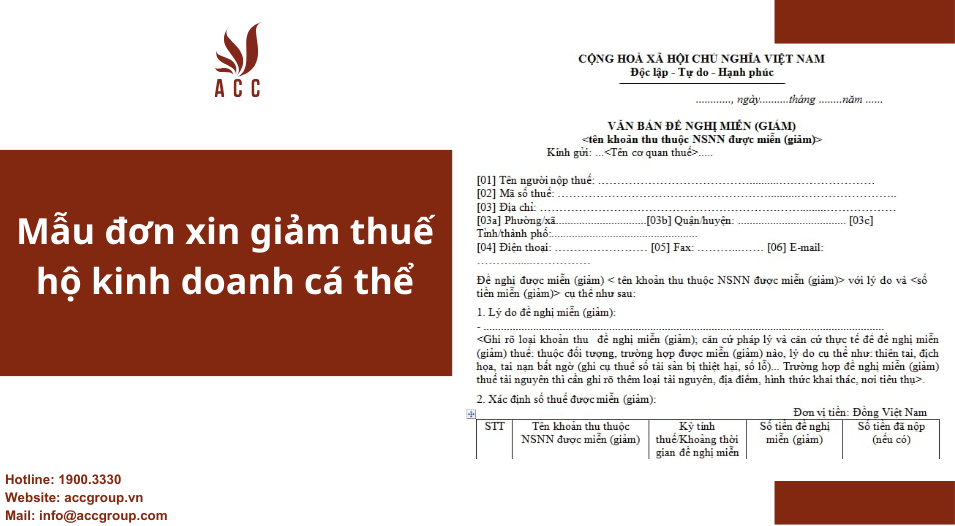

2. Mẫu đơn xin giảm thuế hộ kinh doanh cá thể

Mẫu Văn bản đề nghị miễn/giảm thuế ban hành kèm theo Thông tư số 28/2011/TT-BTC ngày 28/02/2011 của Bộ Tài chính như sau:

Mẫu số: 01/MGTH

(Ban hành kèm theo Thông tư số 28/2011/TT-BTC ngày 28/02/2011 của Bộ Tài chính)

CỘNG HOÀ XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập – Tự do – Hạnh phúc

…………, ngày……….tháng ……..năm ……

VĂN BẢN ĐỀ NGHỊ MIỄN (GIẢM) THUẾ

Kính gửi: …(Tên cơ quan thuế)…………………………………………………………….

Tên người nộp thuế: ………………………………………….….………………………

Mã số thuế: ……………………………………………………….………………………..

Địa chỉ: …………………………………………………….…………………………..…

Quận/huyện: ………………………………. Tỉnh/thành phố:……………………………………

Điện thoại: …………………… Fax: ……………… E-mail: …………….………………

Đề nghị được miễn (giảm) thuế với lý do và số thuế miễn (giảm) cụ thể như sau:

- Lý do đề nghị miễn (giảm) thuế:

– ……………………………………………………………………………………………….

(Ghi rõ loại thuế đề nghị miễn (giảm); căn cứ pháp lý và căn cứ thực tế để đề nghị miễn (giảm) thuế: thuộc đối tượng, trường hợp được miễn (giảm) nào, lý do cụ thể như: thu nhập thấp, nghỉ kinh doanh, thiên tai, địch họa, tai nạn bất ngờ, bị lỗ (ghi cụ thuể số tài sản bị thiệt hại, số lỗ)… Trường hợp đề nghị miễn (giảm) thuế tài nguyên thì cần ghi rõ thêm loại tài nguyên, địa điểm, hình thức khai thác, nơi tiêu thụ).

- Xác định số thuế được miễn:

(Đơn vị tiền: Đồng Việt Nam)

|

STT |

Loại thuế đề nghị miễn (giảm) |

Kỳ tính thuế |

Số tiền thuế đề nghị miễn (giảm) |

Số tiền thuế đã nộp (nếu có) |

|

(1) |

(2) |

(3) |

(4) |

(5) |

|

1. |

Thuế TNDN |

|

|

|

|

2. |

Thuế TTĐB |

|

|

|

|

…. |

……… |

|

|

|

|

|

Cộng |

|

|

|

- Tài liệu gửi kèm: (ghi rõ tên tài liệu, bản chính hay bản sao)

(1) ………………..

(2) …………………….

Tôi cam đoan số liệu khai trên là đúng và chịu trách nhiệm trước pháp luật về những số liệu đã khai./.

|

NGƯỜI NỘP THUẾ hoặc ĐẠI DIỆN HỢP PHÁP CỦA NGƯỜI NỘP THUẾ Ký, ghi rõ họ tên; chức vụ và đóng dấu (nếu có) |

|

Xác nhận của UBND xã, phường, thị trấn: Xác nhận của cơ quan kiểm lâm trực tiếp quản lý rừng: (đối với cá nhân, hộ gia đình) |

3. Quy định tính thuế để thực hiện đơn xin giảm thuế cho hộ kinh doanh cá thể

Theo điểm b Khoản 2 Điều 1 tại Nghị định 44/2023, quy định nguyên tắc tính mức giảm thuế về việc nộp thuế giá trị gia tăng của hộ kinh doanh được thực hiện theo cách thức sau:

- Các cơ sở kinh doanh bao gồm doanh nghiệp, hộ kinh doanh và cá nhân kinh doanh đều được áp dụng chính sách giảm thuế GTGT đối với các nhóm hàng hóa, dịch vụ. Đối với hộ kinh doanh, mức tính thuế GTGT được tính theo phương pháp trực tiếp.

- Theo đó, thuế GTGT sẽ được thực hiện giảm 20% mức tỷ lệ % trên doanh thu từ hoạt động kinh doanh của doanh nghiệp khi thực hiện xuất hóa đơn đối với hàng hóa, dịch vụ được giảm thuế giá trị gia tăng.

- Hộ kinh doanh có trách nhiệm khai thuế đầy đủ một cách chính xác và nộp hồ sơ đúng hạn về cho cơ quan có thẩm quyết xem xét. Nếu doanh nghiệp khai sai thông tin có thể chịu trách nhiệm trước pháp luật về tính trung thực của hồ sơ thuế theo quy định xử phạt.

- Doanh thu của hộ kinh doanh từ hoạt động sản xuất bao gồm thuế của toàn bộ tiền bán hàng, tiền hoa hồng, các khoản thưởng, khuyến mại, chiết khấu thương mại, chiết khấu thanh toán, và các khoản chi phí khác trong hoạt động kinh doanh sản xuất.

4. Quy trình miễn, giảm thuế hộ kinh doanh cá thể

– Bước 1. Cá nhân kinh doanh nộp thuế khoán ngừng kinh doanh thì gửi thông báo bằng văn bản cho cơ quan Thuế trực tiếp quản lý chậm nhất 15 ngày trước khi tạm ngừng kinh doanh hoặc tiếp tục kinh doanh trước thời hạn.

– Bước 2. Cơ quan thuế tiếp nhận:

+ Trường hợp hồ sơ được nộp trực tiếp tại cơ quan thuế, công chức thuế tiếp nhận và đóng dấu tiếp nhận hồ sơ, ghi thời gian nhận hồ sơ, ghi nhận số lượng tài liệu trong hồ sơ và ghi vào sổ văn thư của cơ quan thuế.

+ Trường hợp hồ sơ được gửi qua đường bưu chính, công chức thuế đóng dấu ghi ngày nhận hồ sơ và ghi vào sổ văn thư của cơ quan thuế.

– Cách thức thực hiện:

+ Nộp trực tiếp tại trụ sở cơ quan Thuế;

+ Hoặc gửi qua hệ thống bưu chính;

*Hồ sơ và thủ tục xét miễn, giảm thuế

Để được miễn, giảm thuế theo các trường hợp nêu tại Điểm 1 công văn này, hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán gửi Hồ sơ miễn, giảm thuế đến cơ quan quản lý thuế trực tiếp. Hồ sơ miễn, giảm thuế đối với từng trường hợp được quy định tại Mục II Phần E Thông tư số 60/2007/TT-BTC ngày 14/6/2007 được sửa đổi bổ sung bởi Thông tư 157/2009/TT- BTC .

Tại Điểm 6 Mục II Phần E Thông tư 60/2007/TT-BTC được sửa đổi bổ sung bởi Thông tư 157/2009/TT- BTC nêu trên quy định: “Trong thời hạn ba mươi ngày, kể từ ngày nhận đủ hồ sơ, cơ quan thuế ra quyết định miễn thuế, giảm thuế theo mẫu số 03/MGTH hoặc thông báo cho người nộp thuế lý do không thuộc diện diện được miễn thuế, giảm thuế theo mẫu số 04/MGTH ban hành kèm theo Thông tư này. Trường hợp cần kiểm tra thực tế để có đủ căn cứ giải quyết hồ sơ thì thời hạn ra quyết định miễn thuế, giảm thuế là sáu mươi ngày, kể từ ngày nhận đủ hồ sơ.”

Căn cứ các quy định trên, trường hợp hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán có văn bản đề nghị miễn, giảm thuế thì kể từ ngày nhận đủ hồ sơ, cơ quan thuế phải kiểm tra thực tế và phải kết hợp với Hội đồng tư vấn thuế xã, phường, thị trấn trong việc xét miễn, giảm thuế cho hộ kinh doanh. Nếu qua kiểm tra thực tế thấy hộ kinh doanh, cá nhân kinh doanh thuộc diện được miễn, giảm thuế (do có thu nhập thấp, có nghỉ kinh doanh, có gặp khó khăn do thiên tai địch họa, tai nạn bất ngờ, hoặc không có khả năng nộp thuế), có đủ hồ sơ theo quy định và có ý kiến của Hội đồng tư vấn thuế xã, phường, thị trấn thì Chi cục trưởng Chi cục thuế ra Quyết định miễn, giảm thuế theo mẫu số 03/MGTH ban hành kèm theo Thông tư số 60/2007/TT-BTC ngày 14/6/2007 được sửa đổi bổ sung bởi Thông tư 157/2009/TT- BTC .

Trường hợp qua kiểm tra thực tế thấy hộ kinh doanh, cá nhân kinh doanh không thuộc diện được miễn, giảm thuế thì cơ quan thuế gửi Thông báo cho hộ kinh doanh, cá nhân kinh doanh lý do không thuộc diện được miễn, giảm thuế theo quy định theo mẫu số 04/MGTH ban hành kèm theo Thông tư số 60/2007/TT-BTC được sửa đổi bổ sung bởi Thông tư 157/2009/TT- BTC .

Để phù hợp với Quy trình quản lý hộ kinh doanh, cá nhân kinh doanh, thời hạn để ra Quyết định miễn, giảm thuế theo mẫu số 03/MGTH hoặc Thông báo cho hộ kinh doanh, cá nhân kinh doanh lý do không thuộc diện được miễn, giảm thuế theo quy định theo mẫu số 04/MGTH là 10 ngày áp dụng đối với hồ sơ đề nghị miễn, giảm thuế trong trường hợp nghỉ kinh doanh hoặc 15 ngày áp dụng đối với hồ sơ đề nghị miễn, giảm thuế cho các trường hợp khác kể từ ngày Chi cục thuế nhận đủ hồ sơ đề nghị miễn, giảm thuế.

Trường hợp hộ kinh doanh, cá nhân kinh doanh có đơn đề nghị miễn, giảm thuế do nghỉ kinh doanh nhưng thực tế vẫn kinh doanh thì việc xử lý hành vi của hộ kinh doanh căn cứ thời Điểm kiểm tra phát hiện thì cơ quan thuế thông báo cho hộ kinh doanh lý do không được miễn, giảm thuế theo mẫu số 04/MGTH ban hành kèm theo Thông tư số 60/2007/TT-BTC được sửa đổi bổ sung bởi Thông tư 157/2009/TT- BTC và yêu cầu hộ kinh doanh nộp đủ thuế theo quy định.

Tổng cục Thuế thông báo để các Cục thuế được và thực hiện. Trong quá trình thực hiện có vướng mắc đề nghị các Cục thuế báo cáo để được hướng dẫn giải quyết.

5. Các loại thuế hộ kinh doanh cá thể phải nộp

Các loại thuế hộ kinh doanh cá thể phải nộp

5.1 Lệ phí môn bài

* Mức nộp lệ phí môn bài:

Mức thu lệ phí môn bài đối với cá nhân, nhóm cá nhân, hộ gia đình hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ như sau:

– Cá nhân, nhóm cá nhân, hộ gia đình có doanh thu trên 500 triệu đồng/năm: 1.000.000 (một triệu) đồng/năm

– Cá nhân, nhóm cá nhân, hộ gia đình có doanh thu trên 300 đến 500 triệu đồng/năm: 500.000 (năm trăm nghìn) đồng/năm

– Cá nhân, nhóm cá nhân, hộ gia đình có doanh thu trên 100 đến 300 triệu đồng/năm: 300.000 (ba trăm nghìn) đồng/năm

Lưu ý:

– Trường hợp hộ kinh doanh đăng ký kinh doanh dịch vụ ăn uống trong 06 tháng đầu năm thì nộp mức lệ phí môn bài cả năm

– Trường hợp đăng ký kinh doanh dịch vụ ăn uống trong 06 tháng cuối năm thì nộp 50% mức lệ phí môn bài của cả năm

* Hạn nộp lệ phí môn bài

Chậm nhất là ngày 30 tháng 01 năm sau năm thành lập hoặc bắt đầu hoạt động sản xuất, kinh doanh. Trường hợp trong năm có thay đổi về vốn thì người nộp lệ phí môn bài nộp hồ sơ khai lệ phí môn bài chậm nhất là ngày 30 tháng 01 năm sau năm phát sinh thông tin thay đổi.

* Các trường hợp được miễn lệ phí môn bài

Các trường hợp được miễn lệ phí môn bài được quy định tại Điều 3 Nghị định số 139/2016/NĐ-CP và được sửa đổi, bổ sung tại khoản 1 Điều 1 Nghị định số 22/2020/NĐ-CP như sau:

– Hộ kinh doanh, cá nhân kinh doanh có doanh thu hàng năm từ 100 triệu đồng trở xuống

– Hộ kinh doanh, cá nhân kinh doanh hoạt động sản xuất, kinh doanh không thường xuyên; không có địa điểm kinh doanh cố định

– Hộ gia đình sản xuất muối

– Hộ gia đình nuôi trồng, đánh bắt thủy, hải sản và dịch vụ hậu cần nghề cá

– Hộ gia đình, cá nhân, nhóm cá nhân lần đầu ra hoạt động sản xuất, kinh doanh được miễn lệ phí môn bài cho năm mới ra hoạt động. Trong thời gian miễn lệ phí môn bài, hộ gia đình, cá nhân, nhóm cá nhân thành lập địa điểm kinh doanh thì địa điểm kinh doanh cũng được miễn lệ phí môn bài trong năm đó.

5.2 Thuế giá trị gia tăng

Thuế hộ kinh doanh ăn uống là 3%

Số thuế GTGT = Doanh thu tính thuế GTGT x Tỷ lệ % thuế GTGT (3%)

Trong đó, doanh thu tính thuế GTGT bao gồm thuế của toàn bộ tiền từ dịch vụ cung ứng trong kinh doanh nhà hàng

Đối với trường hợp nộp thuế khoán có sử dụng hóa đơn:

Doanh thu tính thuế = Doanh thu khoán + Doanh thu trên hóa đơn

5.3 Thuế thu nhập cá nhân

Đối với hộ kinh doanh dịch vụ ăn uống thuộc ngành nghề dịch vụ có gắn với hàng hóa có thuế suất 1,5%

Số thuế TNCN phải nộp = Doanh thu tính thuế TNCN x Tỷ lệ thuế TNCN (1,5%)

6. Câu hỏi thường gặp

Ai có thể xin giảm thuế hộ kinh doanh cá thể?

Bất kỳ hộ kinh doanh cá thể nào đang gặp khó khăn về tài chính, doanh thu giảm sút hoặc chịu ảnh hưởng bởi các yếu tố khách quan như thiên tai, dịch bệnh đều có thể làm đơn xin giảm thuế. Tuy nhiên, để được xem xét và chấp thuận, hộ kinh doanh phải đáp ứng các điều kiện cụ thể theo quy định của pháp luật.

Bất kỳ hộ kinh doanh cá thể nào cũng có thể xin giảm thuế?

Không. Chỉ những hộ kinh doanh đáp ứng đủ điều kiện và có lý do chính đáng mới được xem xét.

Có thể xin giảm thuế nhiều lần trong một năm không?

Việc xin giảm thuế nhiều lần trong một năm có thể được xem xét tùy thuộc vào tình hình thực tế của hộ kinh doanh. Tuy nhiên, bạn cần có đủ căn cứ chứng minh rằng tình hình kinh doanh của bạn tiếp tục gặp khó khăn và cần được hỗ trợ thêm.

Hy vọng qua bài viết, Công ty Luật ACC đã giúp quý khách hàng hiểu rõ hơn về vấn đề Mẫu đơn xin giảm thuế hộ kinh doanh cá thể. Đừng ngần ngại hãy liên hệ với Công ty Luật ACC nếu quý khách hàng có bất kỳ thắc mắc gì cần tư vấn giải quyết.

Nội dung bài viết:

Bình luận