Ấn định thuế hộ kê khai là biện pháp được cơ quan thuế áp dụng nhằm đảm bảo công tác quản lý thuế và thu hồi thuế cho ngân sách nhà nước. Biện pháp này được thực hiện trong trường hợp hộ kinh doanh không thực hiện hoặc thực hiện không đầy đủ. Vậy Thủ tục ấn định thuế hộ kê khai như thế nào? Hãy để bài viết này của ACC giúp bạn hiểu rõ hơn

Thủ tục ấn định thuế hộ kê khai chi tiết nhất

1. Ấn định thuế hộ kê khai là gì?

Ấn định thuế hộ kê khai là biện pháp được cơ quan thuế áp dụng để xác định số tiền thuế phải nộp đối với hộ kinh doanh trong trường hợp hộ kinh doanh:

- Không thực hiện kê khai thuế: Không nộp tờ khai thuế hoặc nộp tờ khai thuế nhưng không đầy đủ, chính xác các thông tin theo quy định.

- Kê khai thuế không đầy đủ: Thiếu các thông tin, số liệu cần thiết để xác định số tiền thuế phải nộp.

- Kê khai thuế không chính xác: Cố ý khai sai số liệu, thông tin để giảm số tiền thuế phải nộp.

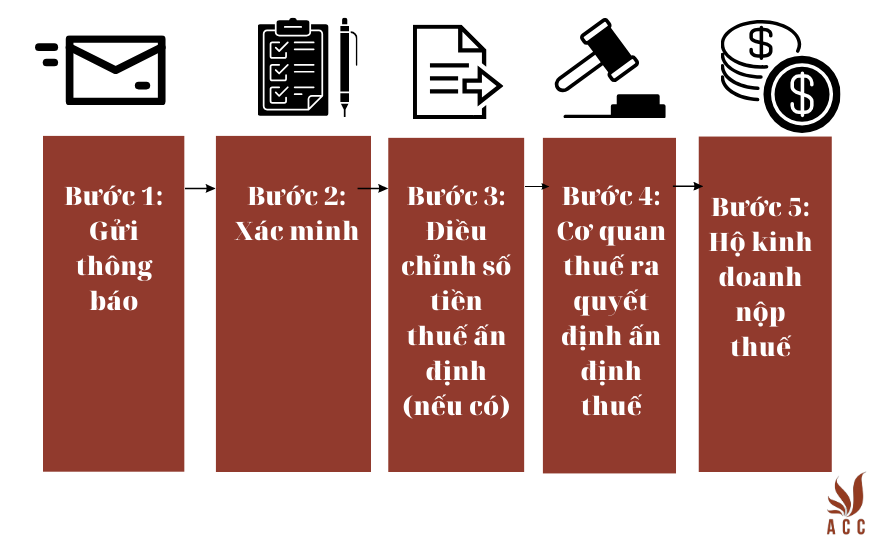

2. Thủ tục ấn định thuế hộ kê khai

Bước 1: Gửi thông báo

Nội dung thông báo:

Lý do ấn định thuế: Cụ thể, rõ ràng, dễ hiểu

Ví dụ: Do hộ kinh doanh không nộp tờ khai thuế quý 2 năm 2023

Căn cứ ấn định thuế:

- Nêu rõ các quy định pháp luật áp dụng

- Cụ thể các dữ liệu, thông tin được sử dụng

- Ví dụ: Luật Quản lý thuế 2019, Luật Thuế thu nhập doanh nghiệp 2020, dữ liệu về doanh thu của hộ kinh doanh trong năm 2022

Phương pháp ấn định thuế:

- Giải thích rõ phương pháp áp dụng

- Cụ thể các bước tính toán

- Ví dụ: Phương pháp trực tiếp dựa trên doanh thu, lợi nhuận

Số tiền thuế ấn định:

- Cụ thể, rõ ràng

- Ghi rõ số tiền và đơn vị tiền tệ

Thời hạn nộp thuế:

- Cụ thể, rõ ràng

- Ghi rõ ngày tháng cụ thể

Hình thức gửi thông báo:

- Gửi trực tiếp đến hộ kinh doanh

- Gửi qua bưu điện

- Gửi qua cổng thông tin điện tử của Tổng cục Thuế

Thời hạn gửi thông báo: Trong vòng 15 ngày kể từ ngày cơ quan thuế có đủ thông tin, dữ liệu để ấn định thuế

Trách nhiệm của hộ kinh doanh:

- Có trách nhiệm tiếp nhận thông báo

- Có quyền yêu cầu cơ quan thuế giải thích về nội dung thông báo

Bước 2: Xác minh

a. Hộ kinh doanh có quyền xác minh các thông tin, dữ liệu được sử dụng để ấn định thuế.

Cụ thể:

- Xem xét, đối chiếu các thông tin, dữ liệu

- Yêu cầu cơ quan thuế giải thích, cung cấp thêm thông tin

- Yêu cầu cơ quan thuế điều chỉnh thông tin, dữ liệu nếu có sai sót

Cách thức xác minh :

- Hộ kinh doanh có thể trực tiếp đến cơ quan thuế để xác minh

- Hoặc yêu cầu cơ quan thuế cung cấp thông tin, dữ liệu qua văn bản

- Có thể sử dụng cổng thông tin điện tử của Tổng cục Thuế để tra cứu thông tin

Thời hạn xác minh: Trong vòng 10 ngày kể từ ngày nhận được thông báo ấn định thuế

Trách nhiệm của cơ quan thuế:

- Có trách nhiệm tạo điều kiện cho hộ kinh doanh thực hiện quyền xác minh

- Giải thích, cung cấp đầy đủ thông tin, dữ liệu cho hộ kinh doanh

- Điều chỉnh thông tin, dữ liệu nếu có sai sót

b. Hộ kinh doanh có thể gửi ý kiến về việc ấn định thuế.

Cụ thể:

- Đồng ý hoặc không đồng ý với số tiền thuế ấn định

- Trình bày các lý do, căn cứ cho ý kiến của mình

- Đề xuất phương án giải quyết

Cách thức gửi ý kiến:

- Hộ kinh doanh có thể trực tiếp đến cơ quan thuế để gửi ý kiến

- Hoặc gửi ý kiến qua văn bản

- Có thể sử dụng cổng thông tin điện tử của Tổng cục Thuế để gửi ý kiến

Thời hạn gửi ý kiến: Trong vòng 10 ngày kể từ ngày nhận được thông báo ấn định thuế

Trách nhiệm của cơ quan thuế:

- Xem xét, giải quyết các ý kiến của hộ kinh doanh

- Thông báo kết quả giải quyết cho hộ kinh doanh

Bước 3: Điều chỉnh số tiền thuế ấn định (nếu có)

Ví dụ về trường hợp điều chỉnh số tiền thuế ấn định:

- Hộ kinh doanh [Tên hộ kinh doanh] nhận được thông báo ấn định thuế với số tiền là 100 triệu đồng.

- Hộ kinh doanh [Tên hộ kinh doanh] gửi ý kiến phản hồi cho rằng số tiền thuế ấn định là quá cao và đề xuất điều chỉnh xuống còn 50 triệu đồng.

- Sau khi xem xét ý kiến của hộ kinh doanh [Tên hộ kinh doanh], cơ quan thuế xác định rằng số tiền thuế ấn định ban đầu là có sai sót và quyết định điều chỉnh số tiền thuế ấn định xuống còn 50 triệu đồng.

Bước 4: Cơ quan thuế ra quyết định ấn định thuế

Bước 5: Hộ kinh doanh nộp thuế

Nộp trong thời hạn quy định:

- Hộ kinh doanh có trách nhiệm nộp số tiền thuế ấn định trong thời hạn quy định trong quyết định ấn định thuế.

- Thời hạn nộp thuế thường là trong vòng 30 ngày kể từ ngày nhận được thông báo hoặc quyết định ấn định thuế.

Hình thức nộp thuế: Hộ kinh doanh có thể nộp thuế theo một trong các hình thức sau:

- Nộp trực tiếp tại quầy giao dịch của cơ quan thuế

- Nộp qua bưu điện

- Nộp qua ngân hàng

- Nộp qua cổng thông tin điện tử của Tổng cục Thuế

Chứng từ nộp thuế: Khi nộp thuế, hộ kinh doanh cần xuất trình các chứng từ sau:

- Quyết định ấn định thuế

- Biên lai nộp tiền thuế

Hậu quả nếu không nộp thuế đúng hạn : Nếu hộ kinh doanh không nộp thuế đúng hạn, cơ quan thuế sẽ áp dụng các biện pháp cưỡng chế thu hồi thuế theo quy định của pháp luật về thuế.

Các biện pháp cưỡng chế thu hồi thuế bao gồm:

- Gửi thông báo nhắc nợ

- Tạm thu, kê biên tài sản

- Buộc nộp thuế chậm nộp, tiền phạt và các khoản thuế liên quan

- Áp dụng biện pháp cưỡng chế hành chính khác theo quy định của pháp luật

Ví dụ :

- Hộ kinh doanh [Tên hộ kinh doanh] được ấn định số tiền thuế thu nhập doanh nghiệp năm 2023 là 100 triệu đồng.

- Hộ kinh doanh [Tên hộ kinh doanh] có trách nhiệm nộp số tiền thuế này trong vòng 30 ngày kể từ ngày nhận được quyết định ấn định thuế.

- Tuy nhiên, hộ kinh doanh [Tên hộ kinh doanh] không nộp thuế đúng hạn.

- Do đó, cơ quan thuế đã gửi thông báo nhắc nợ cho hộ kinh doanh [Tên hộ kinh doanh].

- Nếu hộ kinh doanh [Tên hộ kinh doanh] vẫn tiếp tục không nộp thuế, cơ quan thuế sẽ áp dụng các biện pháp cưỡng chế thu hồi thuế theo quy định của pháp luật.

Sơ đồ tóm tắt thủ tục ấn định thuế hộ kê khai

3. Các yếu tố ấn định thuế hộ kê khai

3.1. Mức thu nhập chịu thuế:

- Doanh thu: Doanh thu là yếu tố quan trọng nhất để ấn định thuế hộ kê khai. Doanh thu được xác định dựa trên các chứng từ như hóa đơn, phiếu thu, sổ sách kế toán. Doanh thu có thể bao gồm doanh thu bán hàng hóa, dịch vụ và doanh thu từ hoạt động khác.

- Lợi nhuận: Lợi nhuận là khoản tiền còn lại sau khi trừ đi các khoản chi phí từ doanh thu. Lợi nhuận được sử dụng để tính toán số tiền thuế thu nhập doanh nghiệp phải nộp. Lợi nhuận có thể được xác định theo một trong các phương pháp sau: phương pháp trực tiếp và phương pháp khấu trừ.

- Các khoản thu nhập khác: Các khoản thu nhập khác như: thu nhập từ cho thuê tài sản, thu nhập từ lãi tiền gửi ngân hàng, thu nhập từ chuyển nhượng tài sản,...

3.2. Phương pháp tính thuế:

- Phương pháp trực tiếp: Phương pháp trực tiếp tính thuế dựa trên doanh thu và lợi nhuận của hộ kinh doanh.

- Phương pháp gián tiếp: Phương pháp gián tiếp tính thuế dựa trên các chi phí của hộ kinh doanh.

3.3. Quy định của pháp luật về thuế:

- Luật thuế thu nhập doanh nghiệp: Luật thuế thu nhập doanh nghiệp quy định các quy định chung về thuế thu nhập doanh nghiệp, bao gồm đối tượng chịu thuế, mức thuế suất, phương pháp tính thuế, các khoản ưu đãi thuế,...

- Luật quản lý thuế: Luật quản lý thuế quy định các quy định chung về quản lý thuế, bao gồm thủ tục hành chính thuế, thanh tra thuế, kiểm tra thuế,...

- Văn bản hướng dẫn thi hành của Tổng cục Thuế: Văn bản hướng dẫn thi hành của Tổng cục Thuế quy định chi tiết về các quy định của pháp luật về thuế.

Ngoài ra, cơ quan thuế có thể căn cứ vào các yếu tố sau để ấn định thuế hộ kê khai:

- Ngành nghề kinh doanh

- Quy mô hoạt động

- Vị trí địa lý

4. Mẫu thông báo ấn định thuế hộ kê khai

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập - Tự do - Hạnh phúc

---

CƠ QUAN THUẾ

[Tên cơ quan thuế]

---

SỐ: [Số thông báo]

V/v: Ấn định thuế hộ kê khai

Kính gửi: [Tên hộ kinh doanh]

Địa chỉ: [Địa chỉ hộ kinh doanh]

Căn cứ:

- Luật Quản lý thuế 2019;

- Luật Thuế thu nhập doanh nghiệp 2020;

- Dữ liệu về doanh thu của hộ kinh doanh [Tên hộ kinh doanh] trong năm 2022.

Thông báo:

Cơ quan thuế [Tên cơ quan thuế] quyết định ấn định thuế đối với hộ kinh doanh [Tên hộ kinh doanh] như sau:

- Lý do ấn định thuế: [Lý do cụ thể]

- Căn cứ ấn định thuế: [Nêu rõ các quy định pháp luật áp dụng, dữ liệu, thông tin được sử dụng]

- Phương pháp ấn định thuế: [Giải thích phương pháp áp dụng, các bước tính toán]

- Số tiền thuế ấn định: [Số tiền cụ thể và đơn vị tiền tệ]

- Thời hạn nộp thuế: [Ngày tháng cụ thể]

Yêu cầu:

Hộ kinh doanh [Tên hộ kinh doanh] có trách nhiệm nộp số tiền thuế ấn định nêu trên vào tài khoản ngân sách nhà nước của cơ quan thuế [Tên cơ quan thuế] trong thời hạn [Thời hạn cụ thể].

Trường hợp không nộp thuế đúng hạn, hộ kinh doanh sẽ bị xử lý theo quy định của pháp luật về thuế.

Kính mong hộ kinh doanh [Tên hộ kinh doanh] thực hiện đúng nghĩa vụ thuế của mình.

Trân trọng.

[Ký tên]

[Họ và tên người có thẩm quyền]

[Chức vụ]

[Ngày tháng]

5. Câu hỏi thường gặp

5.1. Hộ kinh doanh nào có thể bị ấn định thuế hộ kê khai?

Hộ kinh doanh có thể bị ấn định thuế hộ kê khai trong các trường hợp sau:

- Không nộp tờ khai thuế theo quy định.

- Nộp tờ khai thuế nhưng thiếu, sai thông tin, số liệu.

- Có hành vi gian lận thuế.

5.2. Quy trình ấn định thuế hộ kê khai như thế nào?

Quy trình ấn định thuế hộ kê khai bao gồm các bước sau:

- Cơ quan thuế thông báo cho hộ kinh doanh về việc ấn định thuế.

- Hộ kinh doanh có quyền xác minh thông tin, dữ liệu được sử dụng để ấn định thuế, Hộ kinh doanh có quyền gửi ý kiến về việc ấn định thuế.

- Điều chỉnh số tiền thuế ấn định (nếu có)

- Cơ quan thuế ra quyết định ấn định thuế.

- Hộ kinh doanh nộp thuế

5.3. Hộ kinh doanh có thể khiếu nại quyết định ấn định thuế hộ kê khai không?

Câu trả lời là có, hộ kinh doanh có quyền khiếu nại quyết định ấn định thuế hộ kê khai nếu cho rằng quyết định là không đúng.

Hy vọng qua bài viết, ACC đã giúp quý khách hàng hiểu rõ hơn về Thủ tục ấn định thuế hộ kê khai chi tiết nhất. Đừng ngần ngại hãy liên hệ với ACC nếu quý khách hàng có bất kỳ thắc mắc gì cần tư vấn giải quyết.

Nội dung bài viết:

Bình luận