Việc nắm rõ các quy định về các loại thuế nào phải nộp khi thành lập công ty TNHH sẽ giúp cá nhân, tổ chức muốn thành lập công ty TNHH tránh được những rủi ro pháp lý về thuế tại Việt Nam. Chính vì lẽ đó, hãy cùng Công ty Luật ACC tìm hiểu vấn đề này thông qua bài dưới đây.

Các loại thuế nào phải nộp khi thành lập công ty TNHH?

1. Thuế là gì?

Dựa theo quy định tại khoản 1 Điều 3 Luật Quản lý Thuế 2019, thì thuế được định nghĩa như sau:

“Thuế là một khoản nộp ngân sách nhà nước bắt buộc của tổ chức, hộ gia đình, hộ kinh doanh, cá nhân theo quy định của các luật thuế”

Các loại thuế phổ biến hiện nay tại Việt Nam:

- Thuế thu nhập cá nhân: Áp dụng cho thu nhập của mỗi cá nhân.

- Thuế thu nhập doanh nghiệp: Áp dụng cho lợi nhuận của các doanh nghiệp.

- Thuế giá trị gia tăng (VAT): Áp dụng trên giá trị gia tăng của hàng hóa và dịch vụ.

- Thuế thu nhập từ bất động sản: Áp dụng cho thu nhập từ việc cho thuê, bán bất động sản.

- Thuế nhập khẩu: Áp dụng cho hàng hóa nhập khẩu vào một quốc gia.

- Thuế tiêu thụ đặc biệt: Áp dụng cho một số mặt hàng tiêu dùng đặc biệt như rượu, thuốc lá, xăng dầu...

>>> Tìm hiểu thêm về: Mục tiêu và định hướng phát triển của công ty TNHH

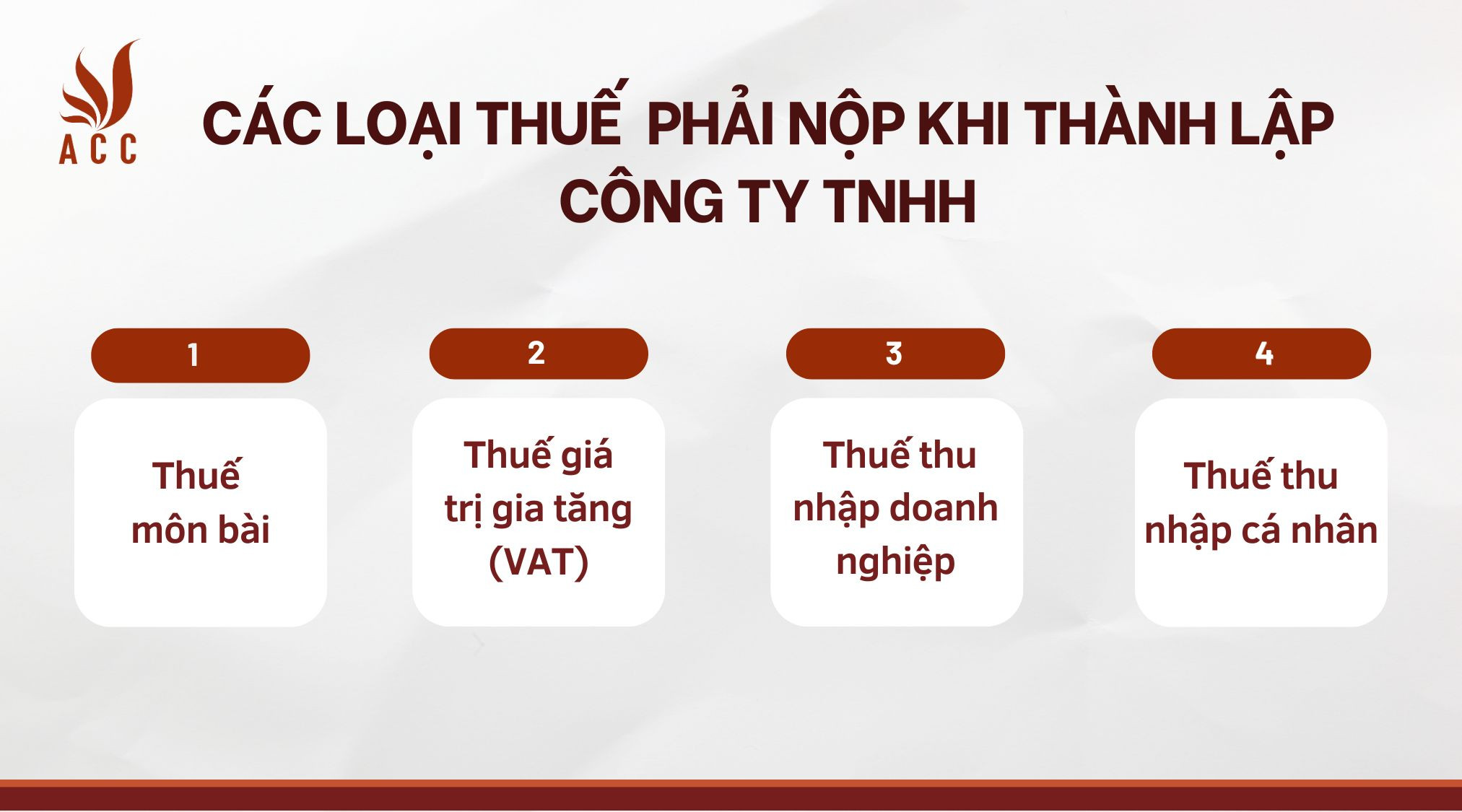

2. Các loại thuế nào phải nộp khi thành lập công ty TNHH

Các loại thuế nào phải nộp khi thành lập công ty TNHH

Khi thành lập một công ty TNHH, bạn sẽ phải đối mặt với một loạt các nghĩa vụ thuế mà doanh nghiệp cần phải tuân thủ. Việc hiểu rõ các loại thuế này không chỉ giúp bạn quản lý tài chính tốt hơn mà còn đảm bảo tuân thủ pháp luật, tránh những rủi ro không đáng có. Sau đây sẽ là những loại thuế phổ biến nhất mà các doanh nghiệp cần quan tâm:

2.1. Thuế môn bài

Thuế môn bài là một loại thuế hàng năm áp dụng cho tất cả các tổ chức và cá nhân kinh doanh. Mục đích chính của thuế môn bài là xác nhận quyền kinh doanh của doanh nghiệp. Đây cũng là một trong những khoản thuế đầu tiên mà các doanh nghiệp cần nộp sau khi thành lập.

- Mục đích: Thuế môn bài được thiết kế để thu phí quyền kinh doanh, đảm bảo rằng mọi doanh nghiệp đều đóng góp một phần cho ngân sách nhà nước.

- Mức thu: Mức thuế môn bài thường được xác định dựa trên số vốn điều lệ của công ty. Các doanh nghiệp có vốn điều lệ cao sẽ phải đóng mức thuế cao hơn so với các doanh nghiệp có vốn điều lệ thấp.

- Thời hạn nộp: Doanh nghiệp cần phải nộp thuế môn bài hàng năm, thường là trước ngày 30/01 của năm tài chính. Việc nộp đúng hạn giúp tránh các khoản phạt phát sinh.

2.2. Thuế giá trị gia tăng (VAT)

Thuế giá trị gia tăng (VAT) là một loại thuế áp dụng trên giá trị tăng thêm của hàng hóa và dịch vụ mà doanh nghiệp cung cấp. VAT là một nguồn thu quan trọng cho ngân sách nhà nước và có tác động lớn đến giá cả của hàng hóa và dịch vụ.

- Mục đích: Mục đích của VAT là thu thuế trên giá trị gia tăng của hàng hóa và dịch vụ trong quá trình sản xuất và tiêu dùng. Điều này giúp phân phối gánh nặng thuế một cách công bằng giữa các doanh nghiệp và người tiêu dùng.

- Mức thu: Mức thuế VAT phụ thuộc vào loại hàng hóa và dịch vụ, với các mức thuế suất khác nhau được quy định theo pháp luật. Các mức thuế suất phổ biến bao gồm 0%, 5%, và 10%.

- Thời hạn nộp: Doanh nghiệp thường phải nộp thuế VAT hàng tháng hoặc hàng quý, tùy theo quy định của cơ quan thuế. Việc nộp thuế đúng hạn là rất quan trọng để tránh các khoản phạt và lãi phát sinh.

2.3. Thuế thu nhập doanh nghiệp (TNDN)

Thuế thu nhập doanh nghiệp (TNDN) là loại thuế áp dụng lên lợi nhuận của doanh nghiệp sau khi trừ đi các khoản chi phí hợp lý. Đây là một trong những khoản thuế quan trọng nhất mà doanh nghiệp cần phải nộp.

- Mục đích: Thuế TNDN nhằm đảm bảo rằng doanh nghiệp đóng góp vào ngân sách nhà nước từ lợi nhuận kinh doanh của mình. Đây cũng là cách để nhà nước kiểm soát và điều tiết hoạt động kinh doanh của các doanh nghiệp.

- Mức thu: Mức thuế TNDN phụ thuộc vào loại hình doanh nghiệp và mức lợi nhuận mà doanh nghiệp kiếm được. Mức thuế suất phổ biến cho TNDN hiện nay là 20%.

- Thời hạn nộp: Doanh nghiệp thường phải nộp thuế TNDN hàng quý hoặc hàng năm, tùy theo quy định của cơ quan thuế. Việc nộp thuế đúng hạn giúp doanh

nghiệp tránh các khoản phạt và lãi phát sinh, đồng thời giữ gìn uy tín với cơ quan thuế.

2.4. Thuế thu nhập cá nhân (TNCN)

Thuế thu nhập cá nhân (TNCN) là loại thuế áp dụng lên thu nhập của cá nhân, bao gồm cả người đại diện pháp luật của công ty. TNCN có vai trò quan trọng trong việc điều tiết thu nhập và đảm bảo công bằng xã hội.

- Mục đích: Thuế TNCN nhằm thu thuế trên thu nhập của cá nhân, từ đó điều tiết thu nhập giữa các tầng lớp xã hội. Đây cũng là cách để nhà nước có nguồn thu ổn định từ các cá nhân có thu nhập.

- Mức thu: Mức thuế TNCN phụ thuộc vào mức thu nhập của cá nhân và các khoản được khấu trừ. Thuế suất TNCN thường được quy định theo biểu thuế lũy tiến từng phần, với các mức thuế suất tăng dần theo thu nhập.

- Thời hạn nộp: Doanh nghiệp cần phải nộp thuế TNCN hàng tháng hoặc hàng quý, tùy theo quy định của cơ quan thuế. Việc nộp thuế đúng hạn không chỉ giúp tránh các khoản phạt mà còn tạo sự uy tín và minh bạch trong hoạt động kinh doanh.

Việc nắm rõ các loại thuế này và tuân thủ đúng quy định về thời hạn nộp thuế là rất quan trọng để doanh nghiệp hoạt động ổn định và bền vững.

>>> Tìm hiểu thêm về: Thủ tục, điều kiện thành lập công ty TNHH chi tiết nhất

3. Quy trình và nơi nộp các loại thuế

Quy trình nộp thuế của công ty TNHH thường bao gồm các bước sau:

3.1. Kê khai thuế

- Chuẩn bị hồ sơ: Doanh nghiệp chuẩn bị đầy đủ các chứng từ liên quan đến hoạt động kinh doanh như hóa đơn, chứng từ kế toán để làm cơ sở tính toán số thuế phải nộp.

- Lựa chọn hình thức kê khai: Có thể kê khai trực tiếp tại cơ quan thuế, hoặc kê khai trực tuyến qua mạng.

- Điền đầy đủ thông tin: Doanh nghiệp điền đầy đủ, chính xác các thông tin vào các mẫu tờ khai thuế theo quy định.

3.2. Nộp thuế

- Chọn hình thức nộp: Có thể nộp tiền mặt trực tiếp tại ngân hàng, kho bạc nhà nước hoặc nộp qua tài khoản ngân hàng.

- Nộp đúng hạn: Doanh nghiệp phải nộp thuế đúng hạn theo quy định của pháp luật.

3.3. Lưu trữ hồ sơ

- Lưu trữ đầy đủ: Doanh nghiệp phải lưu trữ đầy đủ các hồ sơ, chứng từ liên quan đến việc kê khai và nộp thuế để phục vụ cho công tác kiểm tra, thanh tra của cơ quan thuế.

3.4. Nơi nộp thuế:

- Cơ quan thuế trực thuộc: Thông thường, doanh nghiệp sẽ nộp thuế tại cơ quan thuế trực thuộc nơi doanh nghiệp có trụ sở chính.

- Kho bạc nhà nước: Một số trường hợp, doanh nghiệp có thể nộp thuế trực tiếp tại kho bạc nhà nước.

- Ngân hàng thương mại: Nhiều ngân hàng hiện nay đã liên kết với cơ quan thuế, cho phép doanh nghiệp nộp thuế trực tiếp tại các chi nhánh ngân hàng.

>>> Xem thêm: Hướng dẫn thủ tục thay đổi tên công ty TNHH

4. Câu hỏi thường gặp

Khi nào phải nộp thuế môn bài?

Trả lời: Doanh nghiệp cần nộp thuế môn bài hàng năm, thường là trước ngày 30/01 của năm tài chính.

Thuế thu nhập cá nhân (TNCN) áp dụng cho ai trong công ty TNHH?

Trả lời: Thuế TNCN áp dụng lên thu nhập của các cá nhân, bao gồm cả người đại diện pháp luật của công ty. Mức thuế suất TNCN được tính theo biểu thuế lũy tiến từng phần.

Các hình thức nộp thuế hiện nay là gì?

Trả lời: Doanh nghiệp có thể nộp thuế trực tiếp tại ngân hàng, kho bạc nhà nước hoặc nộp qua tài khoản ngân hàng.

Từ việc tìm hiểu những quy định và thông tin trong bài viết, hy vọng Quý bạn đọc đã có thêm những kiến thức hữu ích về các loại thuế nào phải nộp khi thành lập công ty TNHH. Nếu Quý bạn đọc cần hỗ trợ tư vấn cụ thể hơn về những vấn đề của công ty TNHH có thể liên hệ với Công ty Luật ACC qua website accgroup.vn hoặc số hotline 1900.3330

Nội dung bài viết:

Bình luận