Thu nhập chịu thuế thu nhập doanh nghiệp là một con số quan trọng trong quá trình tính thuế, phản ánh tổng lợi nhuận sau khi đã trừ đi các khoản chi phí hợp lý và các khoản lỗ, nếu có. Việc xác định thu nhập chịu thuế đòi hỏi doanh nghiệp phải tuân thủ các quy định pháp luật để đảm bảo tính chính xác. Để hiểu rõ hơn về thu nhập chịu thuế thu nhập doanh nghiệp là gì? Mời quý bạn đọc đến với bài viết dưới đây của Công ty Luật ACC.

Thu nhập chịu thuế thu nhập doanh nghiệp là gì?

1. Thu nhập chịu thuế doanh nghiệp là gì?

Thu nhập chịu thuế thu nhập doanh nghiệp là phần thu nhập của doanh nghiệp dùng để tính thuế, bao gồm các khoản thu nhập từ hoạt động kinh doanh chính, từ hoạt động tài chính và các khoản thu nhập khác. Để xác định chính xác thu nhập chịu thuế, doanh nghiệp cần thực hiện các bước xác định doanh thu, trừ đi các chi phí hợp lý, hợp lệ và hợp pháp theo quy định của pháp luật.

>> Bạn đọc có thể tham khảo thêm bài viết về một số Quy định về kê khai thuế thu nhập doanh nghiệp mới nhất

2. Xác định thu nhập chịu thuế thu nhập doanh nghiệp

Thu nhập tính thuế thu nhập doanh nghiệp là khoản thu nhập cuối cùng mà doanh nghiệp phải chịu thuế, được xác định sau khi đã loại trừ các khoản thu nhập miễn thuế và các khoản lỗ chuyển từ các năm trước theo quy định. Xác định thu nhập tính thuế được quy định tại Điều 7 Luật Thuế thu nhập doanh nghiệp 2008, sửa đổi năm 2013

“Điều 7. Xác định thu nhập tính thuế

- Thu nhập tính thuế trong kỳ tính thuế được xác định bằng thu nhập chịu thuế trừ thu nhập được miễn thuế và các khoản lỗ được kết chuyển từ các năm trước.

- Thu nhập chịu thuế bằng doanh thu trừ các khoản chi được trừ của hoạt động sản xuất, kinh doanh cộng thu nhập khác, kể cả thu nhập nhận được ở ngoài Việt Nam.

- Thu nhập từ hoạt động chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia dự án đầu tư, chuyển nhượng quyền thăm dò, khai thác, chế biến khoáng sản phải xác định riêng để kê khai nộp thuế. Thu nhập từ chuyển nhượng dự án đầu tư (trừ dự án thăm dò, khai thác khoáng sản), thu nhập từ chuyển nhượng quyền tham gia dự án đầu tư (trừ chuyển nhượng quyền tham gia dự án thăm dò, khai thác khoáng sản), thu nhập từ chuyển nhượng bất động sản nếu lỗ thì số lỗ này được bù trừ với lãi của hoạt động sản xuất, kinh doanh trong kỳ tính thuế.””

>> Bạn đọc có thể tham khảo bài viết về Đối tượng chịu thuế thu nhập doanh nghiệp để hiểu rõ hơn về vấn đề trên

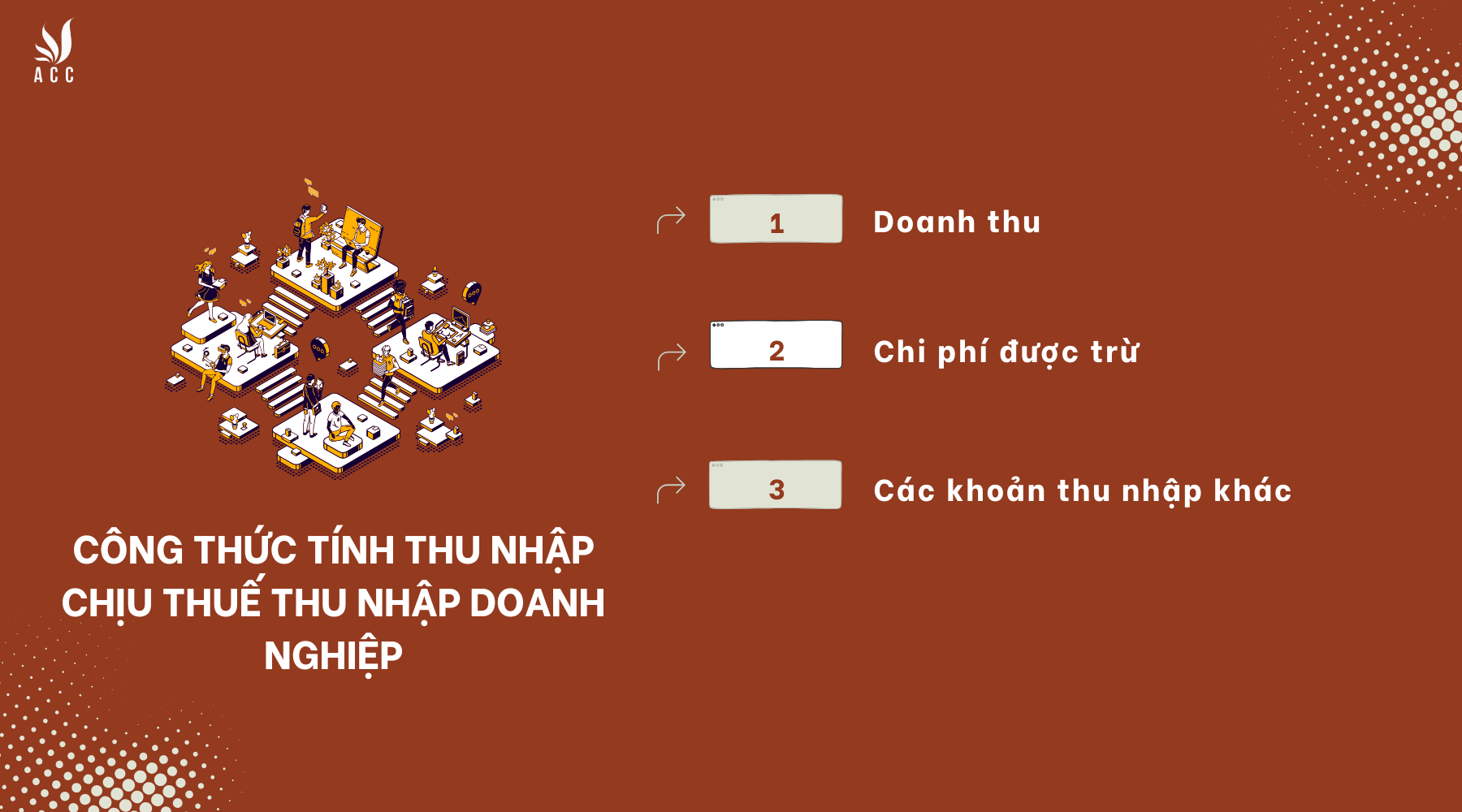

3. Công thức tính thu nhập chịu thuế thu nhập doanh nghiệp

Công thức tính thu nhập chịu thuế thu nhập doanh nghiệp

Công thức xác định thu nhập chịu thuế thu nhập doanh nghiệp như sau được quy định tại khoản 2 Điều 4 Thông tư 78/2014/TT-BTC:

“2. Thu nhập chịu thuế

Thu nhập chịu thuế trong kỳ tính thuế bao gồm thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ và thu nhập khác.

Thu nhập chịu thuế trong kỳ tính thuế xác định như sau:

|

Thu nhập chịu thuế |

= |

Doanh thu |

- |

Chi phí được trừ |

+ |

Các khoản thu nhập khác |

Trong đó:

- Doanh thu: Là tổng doanh thu phát sinh từ hoạt động sản xuất, kinh doanh của doanh nghiệp trong kỳ tính thuế. Doanh thu này bao gồm cả doanh thu từ bán hàng, cung cấp dịch vụ, và các khoản doanh thu khác mà doanh nghiệp thu được trong kỳ.

- Chi phí được trừ:Là các khoản chi phí thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp trong kỳ và được pháp luật cho phép trừ khi tính thuế thu nhập doanh nghiệp. Tuy nhiên, chỉ những chi phí nào có hóa đơn, chứng từ hợp lệ và đáp ứng các điều kiện quy định tại Thông tư 78/2014/TT-BTC mới được coi là chi phí hợp lý và được trừ.

- Các khoản thu nhập khác: Bao gồm những khoản thu nhập phát sinh không thường xuyên hoặc không trực tiếp từ hoạt động sản xuất, kinh doanh chính của doanh nghiệp. Ví dụ như thu nhập từ thanh lý tài sản cố định, lãi tiền gửi ngân hàng, khoản thu nhập từ bán phế liệu, thu nhập từ hoạt động đầu tư tài chính, và các khoản thu khác.

Ví dụ minh họa

Giả sử một doanh nghiệp có các thông số tài chính như sau trong kỳ tính thuế:

- Doanh thu: 2 tỷ đồng.

- Chi phí được trừ: 1,2 tỷ đồng.

- Các khoản thu nhập khác: 200 triệu đồng.

Áp dụng công thức, thu nhập chịu thuế được xác định như sau:

- Thu nhập chịu thuế = 2 tỷ đồng - 1,2 tỷ đồng + 200 triệu đồng = 1 tỷ đồng

Như vậy, doanh nghiệp này có thu nhập chịu thuế là 1 tỷ đồng trong kỳ tính thuế.

>> Bạn đọc có thể tham khảo bài viết về Công thức tính thuế thu nhập doanh nghiệp hiện hành

4. Thời điểm xác nhận doanh thu để tính thu nhập chịu thuế thu nhập doanh nghiệp

Thời điểm xác nhận doanh thu để tính thu nhập chịu thuế phải tuân thủ quy định cụ thể của từng loại hình hoạt động, nhằm đảm bảo tính chính xác và trung thực trong báo cáo tài chính của doanh nghiệp. Điều này giúp doanh nghiệp thực hiện đúng nghĩa vụ thuế theo luật định, đồng thời giảm thiểu các rủi ro liên quan đến việc ghi nhận doanh thu không đúng thời điểm, có thể dẫn đến các hậu quả pháp lý và tài chính không mong muốn. Thời điểm này được quy định cụ thể tại Điều 3 Thông tư 96/2015/TT-BTC sửa đổi bổ sung khoản 2 Điều 5 của Thông tư 78/2014/TT-BTC:

“2. Thời điểm xác định doanh thu để tính thu nhập chịu thuế được xác định như sau:

a) Đối với hoạt động bán hàng hóa là thời điểm chuyển giao quyền sở hữu, quyền sử dụng hàng hóa cho người mua.

b) Đối với hoạt động cung ứng dịch vụ là thời điểm hoàn thành việc cung ứng dịch vụ hoặc hoàn thành từng phần việc cung ứng dịch vụ cho người mua trừ trường hợp nêu tại Khoản 3 Điều 5 Thông tư số 78/2014/TT-BTC, Khoản 1 Điều 6 Thông tư số 119/2014/TT-BTC.

c) Đối với hoạt động vận tải hàng không là thời điểm hoàn thành việc cung ứng dịch vụ vận chuyển cho người mua.

d) Trường hợp khác theo quy định của pháp luật”.

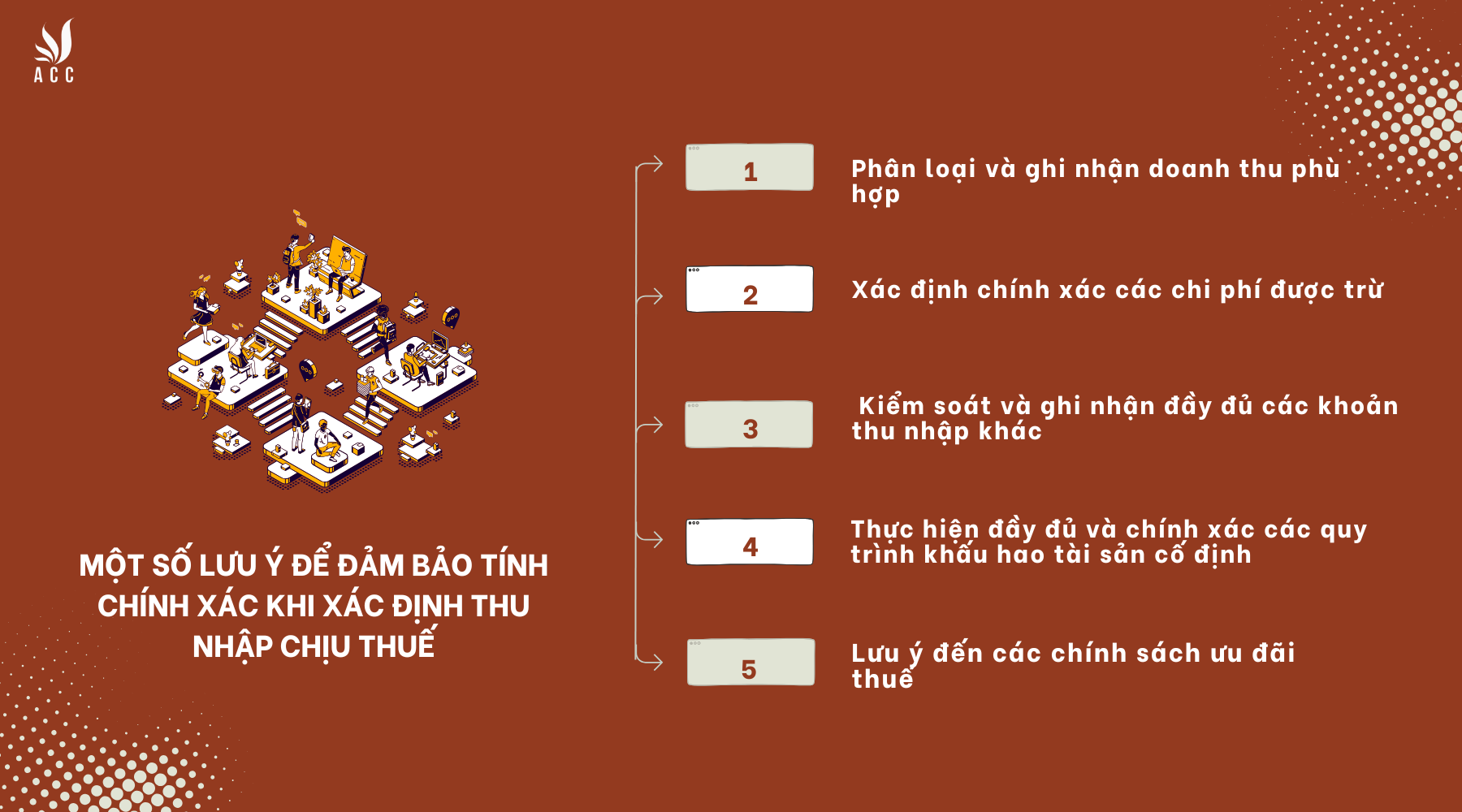

5. Một số lưu ý để đảm bảo tính chính xác khi xác định thu nhập chịu thuế

Một số lưu ý để đảm bảo tính chính xác khi xác định thu nhập chịu thuế

Để đảm bảo tính chính xác khi xác định thu nhập chịu thuế thu nhập doanh nghiệp, doanh nghiệp cần chú trọng một số lưu ý quan trọng. Việc xác định thu nhập chịu thuế chính xác không chỉ đảm bảo tuân thủ quy định pháp luật mà còn giúp doanh nghiệp tránh các rủi ro và khoản phạt không mong muốn. Dưới đây là những lưu ý cần thiết trong quá trình xác định thu nhập chịu thuế:

5.1. Phân loại và ghi nhận doanh thu phù hợp

Doanh nghiệp cần phân loại rõ ràng các nguồn doanh thu từ hoạt động kinh doanh chính và các khoản thu nhập khác để xác định thu nhập chịu thuế một cách chính xác. Việc phân loại này không chỉ đảm bảo tính minh bạch mà còn giúp việc tính toán thuế trở nên dễ dàng và ít sai sót hơn.

Đối với doanh thu từ bán hàng, cung cấp dịch vụ, doanh nghiệp cần ghi nhận tại thời điểm hoàn tất việc chuyển giao sản phẩm hoặc dịch vụ cho khách hàng. Đối với các khoản thu nhập khác như lãi tiền gửi hoặc thu nhập từ thanh lý tài sản, doanh thu cần được ghi nhận đúng thời điểm phát sinh thực tế.

5.2. Xác định chính xác các chi phí được trừ

Để tránh việc loại trừ không chính xác các khoản chi phí, doanh nghiệp phải đảm bảo rằng chỉ những chi phí liên quan trực tiếp đến hoạt động sản xuất, kinh doanh và được chứng minh hợp lệ mới được tính là chi phí được trừ.

Chi phí hợp lệ cần đáp ứng các điều kiện về hóa đơn, chứng từ, và các quy định về chi phí tại Thông tư 78/2014/TT-BTC và các văn bản pháp luật khác liên quan. Đồng thời, doanh nghiệp nên thường xuyên rà soát các khoản chi phí, loại trừ các khoản chi phí không đáp ứng đủ điều kiện, nhằm tránh sai sót trong quá trình kê khai thuế.

5.3. Kiểm soát và ghi nhận đầy đủ các khoản thu nhập khác

Các khoản thu nhập khác như lãi tiền gửi, thu nhập từ thanh lý tài sản hoặc khoản thu nhập đột xuất thường dễ bị bỏ sót trong quá trình ghi nhận. Doanh nghiệp cần xây dựng quy trình kiểm soát chặt chẽ để đảm bảo các khoản thu nhập này được ghi nhận đầy đủ và đúng thời điểm.

Đặc biệt, doanh nghiệp cần lưu ý các khoản thu nhập từ các hoạt động không thường xuyên hoặc phát sinh ngoài kế hoạch, vì đây là các khoản thu nhập dễ bị bỏ qua trong quá trình tính thuế.

>> Bạn đọc có nhu cầu tham khảo thêm về Quy định về kỳ tính thuế thu nhập doanh nghiệp

5.4. Thực hiện đầy đủ và chính xác các quy trình khấu hao tài sản cố định

Khấu hao tài sản cố định là một phần chi phí được trừ quan trọng, đặc biệt đối với doanh nghiệp có tài sản lớn. Do đó, việc xác định chính xác thời gian và mức khấu hao theo đúng quy định là rất cần thiết để đảm bảo tính chính xác trong thu nhập chịu thuế.

Doanh nghiệp cần xác định đúng loại tài sản cố định, thời gian khấu hao tối thiểu và phương pháp khấu hao phù hợp theo quy định pháp luật hiện hành. Nếu tài sản không được ghi nhận hoặc khấu hao không đúng mức, thu nhập chịu thuế sẽ bị tính sai, dẫn đến việc doanh nghiệp phải nộp thuế cao hơn hoặc có nguy cơ bị truy thu thuế.

5.5. Lưu ý đến các chính sách ưu đãi thuế

Các chính sách ưu đãi thuế giúp giảm bớt chi phí thuế và tăng lợi nhuận cho doanh nghiệp, nhưng đồng thời cũng đòi hỏi doanh nghiệp tuân thủ nghiêm ngặt các điều kiện kèm theo. Doanh nghiệp cần thường xuyên cập nhật các chính sách ưu đãi thuế để đảm bảo rằng mình đã đáp ứng đủ điều kiện hưởng ưu đãi như đầu tư vào ngành nghề ưu tiên, vùng địa lý ưu tiên, hoặc dự án công nghệ cao. Việc không đáp ứng đầy đủ các yêu cầu về ưu đãi có thể dẫn đến việc thuế suất ưu đãi không được chấp nhận, từ đó tăng thuế phải nộp.

6. Câu hỏi thường gặp

Những khoản thu nhập nào được miễn thuế thu nhập doanh nghiệp?

Một số khoản thu nhập nhất định được miễn thuế theo quy định của pháp luật, nhằm khuyến khích hoạt động đầu tư hoặc hỗ trợ doanh nghiệp trong các lĩnh vực đặc biệt. Ví dụ, thu nhập từ đầu tư vào khu công nghiệp hoặc thu nhập từ hoạt động chuyển giao công nghệ trong một số lĩnh vực ưu tiên có thể được miễn thuế.

Lỗ có được kết chuyển khi tính thu nhập chịu thuế không?

Các khoản lỗ phát sinh trong năm tài chính có thể được kết chuyển sang các năm tiếp theo, giúp doanh nghiệp giảm thiểu thu nhập chịu thuế trong tương lai. Việc kết chuyển lỗ có thời hạn tối đa là 5 năm, và doanh nghiệp phải tuân thủ các quy định pháp luật về kết chuyển lỗ, chẳng hạn như kết chuyển theo trình tự thời gian phát sinh lỗ.

Thời điểm nào thu nhập được tính vào thu nhập chịu thuế?

Thời điểm ghi nhận thu nhập có thể khác nhau tùy vào loại hình doanh nghiệp và loại giao dịch cụ thể. Đối với hoạt động kinh doanh hàng hóa, doanh nghiệp thường ghi nhận thu nhập tại thời điểm chuyển giao quyền sở hữu. Tuy nhiên, với các hoạt động dịch vụ, thu nhập thường được ghi nhận vào thời điểm hoàn thành cung cấp dịch vụ hoặc khi xuất hóa đơn theo hợp đồng.

Hy vọng dưới bài viết này, Công ty Luật ACC đã giúp quý khách hàng hiểu rõ hơn về Thu nhập chịu thuế thu nhập doanh nghiệp là gì? Đừng ngần ngại hãy liên hệ với Công ty Luật ACC nếu quý khách hàng có bất kỳ thắc mắc gì cần tư vấn giải quyết.

Nội dung bài viết:

Bình luận