Thực tế hiện nay có rất nhiều doanh nghiệp thực hiện các dự án đầu tư để tìm kiếm lợi nhuận. Theo quy định của Luật thuế GTGT, doanh nghiệp có thể thực hiện hoàn thuế với khoản thuế GTGT cho phần thuế GTGT mua vào trong giai đoạn đầu tư nếu đáp ứng các điều kiện theo quy định.

Trong bài viết này, ACC sẽ cung cấp các thông tin về điều kiện, thủ tục, hồ sơ cần thiết để hoàn thuế GTGT cho dự án đầu tư.

Thủ tục hoàn thuế GTGT đối với các dự án đầu tư

1. Dự án đầu tư là gì?

Dự án đầu tư là một hoạt động quan trọng góp phần phát triển kinh tế, khoản 4 Điều 3 Luật Đầu tư 2020 quy định:

“Dự án đầu tư là tập hợp đề xuất bỏ vốn trung hạn hoặc dài hạn để tiến hành các hoạt động đầu tư kinh doanh trên địa bàn cụ thể và trong khoảng thời gian xác định.”

Có thể hiểu đơn giản, dự án đầu tư là việc chúng ta bỏ vốn vào một dự án nào đó (như xây dựng khu du lịch, nhà máy sản xuất, khách sạn,...) trong một địa bàn nhất định và trong khoảng thời gian xác định (5 năm, 10 năm, 15 năm,...) để kinh doanh và thu lợi nhuận.

Ví dụ: Dự án xây dựng khu resort tại Nha Trang

Bỏ vốn: 300 tỷ

Thời gian hoàn thiện: 5 năm

Địa bàn: Nha Trang - Khánh Hòa

Mục đích: Phát triển du lịch biển

2. Điều kiện để được hoàn thuế GTGT đối với dự án đầu tư

Căn cứ khoản 3 Điều 1 Thông tư số 130/2016/TT-BTC hướng dẫn Nghị định số 100/2016/NĐ-CP quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của Luật Thuế GTGT, Luật Thuế tiêu thụ đặc biệt và Luật Quản lý thuế và sửa đổi một số điều tại các Thông tư về thuế. Cụ thể quy định về các điều kiện được hoàn thuế GTGT đối với dự án đầu tư như sau:

- Doanh nghiệp đang hoạt động thuộc đối tượng nộp thuế GTGT theo phương pháp khấu trừ

- Dự án đầu tư được cơ quan có thẩm quyền phê duyệt theo quy định của pháp luật về đầu tư. Trường hợp dự án đầu tư không thuộc đối tượng được phê duyệt theo quy định của pháp luật về đầu tư; thì phải có phương án đầu tư được người có thẩm quyền ra quyết định đầu tư phê duyệt (Theo khoản 12 Điều 1 thông tư 26/2015/TT-BTC)

- Sau khi bù trừ với việc kê khai thuế GTGT của hoạt động sản xuất kinh doanh đang thực hiện; nếu số thuế GTGT đầu vào của dự án đầu tư chưa được khấu trừ hết từ 300 triệu đồng trở lên; thì được hoàn thuế GTGT cho dự án đầu tư.

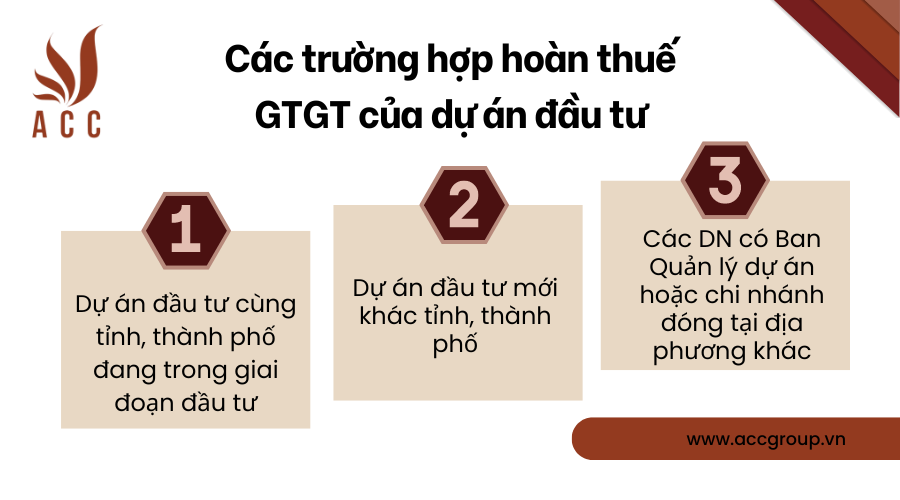

3. Các trường hợp được hoàn thuế GTGT của dự án đầu tư

Các trường hợp được hoàn thuế được quy định chi tiết tại điểm a, điểm b khoản 3 Điều 1 Thông tư số 130/2026/TT-BTC

3.1. Trường hợp 1. Dự án đầu tư cùng tỉnh, thành phố đang trong giai đoạn đầu tư

Doanh nghiệp nộp thuế GTGT theo phương pháp khấu trừ có dự án đầu tư (trừ dự án đầu tư xây dựng nhà để bán hoặc cho thuê mà không hình thành tài sản cố định) cùng tỉnh, thành phố, đang trong giai đoạn đầu tư.

3.2. Trường hợp 2. Dự án đầu tư mới khác tỉnh, thành phố

Doanh nghiệp đang hoạt động thuộc đối tượng nộp thuế GTGT theo phương pháp khấu trừ có dự án đầu tư mới (trừ dự án đầu tư xây dựng nhà để bán) tại địa bàn tỉnh; thành phố trực thuộc Trung ương khác với tỉnh, thành phố nơi đóng trụ sở chính. Đang trong giai đoạn đầu tư chưa đi vào hoạt động; chưa đăng ký kinh doanh, chưa đăng ký thuế.

3.3. Trường hợp 3. Các doanh nghiệp có Ban Quản lý dự án hoặc chi nhánh đóng tại các tỉnh, thành phố khác

Doanh nghiệp đang hoạt động thuộc đối tượng nộp thuế GTGT theo phương pháp khấu trừ. Doanh nghiệp có quyết định thành lập các Ban Quản lý dự án hoặc chi nhánh đóng tại các tỉnh, thành phố trực thuộc trung ương khác với tỉnh, thành phố nơi đóng trụ sở chính để thay mặt người nộp thuế trực tiếp quản lý một hoặc nhiều dự án đầu tư tại nhiều địa phương; Ban Quản lý dự án, chi nhánh có con dấu theo quy định của pháp luật, lưu giữ sổ sách chứng từ theo quy định của pháp luật về kế toán, có tài khoản gửi tại ngân hàng, đã đăng ký thuế và được cấp mã số thuế.

Các trường hợp hoàn thuế GTGT của dự án đầu tư

4. Các trường hợp không được hoàn thuế GTGT đối với dự án đầu tư

Các trường hợp không được hoàn thuế được quy định chi tiết tại điểm c khoản 3 Điều 1 Thông tư số 130/2026/TT-BTC

Cơ sở kinh doanh không được hoàn thuế GTGT mà được kết chuyển số thuế chưa được khấu trừ của dự án đầu tư theo pháp luật về đầu tư sang kỳ tiếp theo đối với các trường hợp sau:

4.1. Trường hợp 1. Dự án đầu tư không góp đủ số vốn điều lệ

- Đây là những dự án đầu tư không góp đủ số vốn điều lệ như đã đăng ký theo quy định của pháp luật

- Các hồ sơ đề nghị hoàn thuế dự án đầu tư nộp từ ngày 01/7/2016 nhưng tính đến ngày nộp hồ sơ không góp đủ số vốn điều lệ như đăng ký theo quy định của pháp luật.

4.2. Trường hợp 2. Dự án đầu tư chưa đủ điều kiện để kinh doanh

Đây là những dự án đầu tư của cơ sở kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện nhưng:

- Cơ sở kinh doanh chưa được cấp giấy phép kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện;

- Chưa được cấp giấy chứng nhận đủ điều kiện kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện;

- Chưa có văn bản của cơ quan nhà nước có thẩm quyền cho phép đầu tư kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện

- Hoặc chưa đáp ứng được điều kiện để thực hiện đầu tư kinh doanh có điều kiện mà không cần phải có xác nhận, chấp thuận dưới hình thức văn bản theo quy định của pháp luật về đầu tư.

4.3. Trường hợp 3. Dự án đầu tư không đảm bảo điều kiện kinh doanh

Đây là những dự án đầu tư của cơ sở kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện không bảo đảm duy trì đủ điều kiện kinh doanh trong quá trình hoạt động, cụ thể gồm:

- Trong quá trình hoạt động cơ sở kinh doanh bị thu hồi giấy phép kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện;

- Bị thu hồi giấy chứng nhận đủ điều kiện kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện;

- Bị thu hồi văn bản của cơ quan nhà nước có thẩm quyền về đầu tư kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện;

- Hoặc trong quá trình hoạt động cơ sở kinh doanh không đáp ứng được điều kiện để thực hiện đầu tư kinh doanh có điều kiện theo quy định của pháp luật về đầu tư thì thời điểm không hoàn thuế giá trị gia tăng được tính từ thời điểm cơ sở kinh doanh bị thu hồi một trong các loại giấy tờ nêu trên hoặc từ thời điểm cơ quan nhà nước có thẩm quyền kiểm tra, phát hiện cơ sở kinh doanh không đáp ứng được các điều kiện về đầu tư kinh doanh có điều kiện.

4.4. Trường hợp 4. Dự án đầu tư có giá trị được xác định bằng tổng giá trị tài nguyên, khoáng sản và chi phí năng lượng

- Dự án đầu tư khai thác tài nguyên, khoáng sản đã được cấp phép từ ngày 01/7/2016 hoặc dự án đầu tư sản xuất sản phẩm, hàng hóa có tổng trị giá của tài nguyên, khoáng sản và chi phí năng lượng chiếm từ 51% giá thành sản phẩm trở lên căn cứ theo dự án đầu tư thuộc các trường hợp không được hoàn thuế GTGT.

- Việc xác định trị giá tài nguyên, khoáng sản và thời điểm xác định trị giá tài nguyên, khoáng sản, xác định chi phí năng lượng sẽ thực hiện theo hướng dẫn tại Khoản 23 Điều 4 Thông tư này.

Các trường hợp không được hoàn thuế GTGT đối với dự án đầu tư

5. Cách xác định số thuế GTGT được hoàn đối với các dự án đầu tư

Trường hợp 1. (đã được nêu rõ tại mục 3.1)

Doanh nghiệp thực hiện kê khai riêng đối với dự án đầu tư: mẫu 02/GTGT (quy định tại Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC)

- Kết chuyển thuế GTGT đầu vào của dự án đầu tư để bù trừ với việc kê khai thuế GTGT của hoạt động sản xuất kinh doanh đang thực hiện.

- Sau khi bù trừ nếu số thuế GTGT đầu vào của dự án đầu tư chưa được khấu trừ hết từ 300 triệu đồng trở lên thì được hoàn thuế GTGT cho dự án đầu tư.

- Sau khi bù trừ nếu số thuế GTGT đầu vào của dự án đầu tư. Mà chưa được khấu trừ hết nhỏ hơn 300 triệu đồng thì kết chuyển vào số thuế GTGT đầu vào của dự án đầu tư của kỳ kê khai tiếp theo.

- Trường hợp trong kỳ kê khai, cơ sở kinh doanh có số thuế GTGT đầu vào của hoạt động sản xuất kinh doanh chưa được khấu trừ hết. Và số thuế GTGT đầu vào của dự án đầu tư thì cơ sở kinh doanh được hoàn thuế theo hướng dẫn tại khoản 1 và khoản 3 Điều 18 Thông tư 219/2013/TT-BTC.

- Ví dụ 1:

Công ty A có trụ sở chính tại Hà Nội, tháng 3/2014. Công ty có dự án đầu tư tại Hà Nội. Dự án đang trong giai đoạn đầu tư. Công ty A thực hiện kê khai riêng thuế GTGT đầu vào của dự án đầu tư này. Tháng 4/2014 số thuế GTGT đầu vào của dự án đầu tư là 500 triệu đồng. Số thuế GTGT phải nộp của hoạt động sản xuất kinh doanh. Mà Công ty đang thực hiện là 900 triệu đồng. Công ty A phải bù trừ 500 triệu đồng thuế GTGT đầu vào của dự án đầu tư với số thuế phải nộp của hoạt động sản xuất kinh doanh đang thực hiện (900 triệu đồng). Vậy số thuế GTGT mà Công ty A còn phải nộp trong kỳ tính thuế tháng 4/2014 là 400 triệu đồng.

Trường hợp 2. (đã được nêu rõ tại mục 3.2)

- Doanh nghiệp lập hồ sơ khai thuế riêng cho dự án đầu tư;

- Kết chuyển thuế GTGT đầu vào của dự án đầu tư; để bù trừ với việc kê khai thuế GTGT của hoạt động sản xuất kinh doanh đang thực hiện;

- Sau khi bù trừ nếu số thuế GTGT đầu vào của dự án đầu tư mới chưa được khấu trừ hết từ 300 triệu đồng trở lên; thì được hoàn thuế GTGT cho dự án đầu tư;

- Trường hợp trong kỳ kê khai; cơ sở kinh doanh có số thuế GTGT đầu vào của hoạt động sản xuất kinh doanh chưa được khấu trừ hết; và số thuế GTGT đầu vào của dự án đầu tư mới; thì cơ sở kinh doanh được hoàn thuế theo hướng dẫn tại khoản 1 và khoản 3 Điều 18 thông tư 219/2013/TT-BTC;

- Riêng đối với dự án quan trọng quốc gia do Quốc hội quyết định chủ trương đầu tư và quy định tiêu chuẩn dự án thì không thực hiện kết chuyển mà thực hiện theo hướng dẫn riêng của Bộ Tài chính.

Trường hợp 3. (đã được nêu rõ tại mục 3.3)

- Ban Quản lý dự án, chi nhánh phải lập hồ sơ khai thuế, hoàn thuế riêng với cơ quan thuế địa phương nơi đăng ký thuế

- Khi dự án đầu tư để thành lập doanh nghiệp đã hoàn thành và hoàn tất các thủ tục về đăng ký kinh doanh, đăng ký nộp thuế, cơ sở kinh doanh là chủ dự án đầu tư phải tổng hợp số thuế giá trị gia tăng phát sinh, số thuế giá trị gia tăng đã hoàn, số thuế giá trị gia tăng chưa được hoàn của dự án để bàn giao cho doanh nghiệp mới thành lập để doanh nghiệp mới thực hiện kê khai, nộp thuế và đề nghị hoàn thuế giá trị gia tăng theo quy định với cơ quan thuế quản lý trực tiếp.

- Ví dụ 2:

Công ty B có trụ sở chính tại Hải Phòng, tháng 3/2014, Công ty có dự án đầu tư mới tại Thái Bình, dự án đang trong giai đoạn đầu tư, chưa đi vào hoạt động, chưa đăng ký kinh doanh, chưa đăng ký thuế, Công ty B thực hiện kê khai riêng thuế GTGT đầu vào của dự án đầu tư này tại Hải Phòng trên Tờ khai thuế GTGT dành cho dự án đầu tư.

Tháng 4/2014 số thuế GTGT đầu vào của dự án đầu tư là 500 triệu đồng; số thuế GTGT phải nộp của hoạt động sản xuất kinh doanh mà Công ty đang thực hiện là 200 triệu đồng. Công ty B phải bù trừ 200 triệu đồng thuế GTGT đầu vào của dự án đầu tư với số thuế phải nộp của hoạt động sản xuất kinh doanh đang thực hiện (200 triệu đồng). Vậy, kỳ tính thuế tháng 4/2014 Công ty B có số thuế GTGT đầu vào của dự án đầu tư mới chưa được khấu trừ hết là 300 triệu đồng. Công ty B được xét hoàn thuế GTGT cho dự án đầu tư.

6. Hồ sơ hoàn thuế GTGT đối với dự án đầu tư

Khoản 1 và điểm a khoản 2 Điều 28 Thông tư số 80/2021/TT-BTC quy định về hồ sơ đề nghị hoàn thuế GTGT đối với dự án đầu tư như sau:

- Giấy đề nghị hoàn thuế theo mẫu số 01/HT (được ban hành kèm phụ lục I Thông tư này)

- Bản sao Giấy chứng nhận đăng ký đầu tư hoặc Giấy chứng nhận đầu tư hoặc Giấy phép đầu tư đối với trường hợp phải làm thủ tục cấp giấy chứng nhận đăng ký đầu tư

- Đối với dự án có công trình xây dựng: Bản sao Giấy chứng nhận quyền sử dụng đất hoặc quyết định giao đất hoặc hợp đồng cho thuê đất của cơ quan có thẩm quyền; giấy phép xây dựng

- Bản sao Chứng từ góp vốn điều lệ

- Bản sao Giấy phép kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện; Giấy chứng nhận đủ điều kiện kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện; Văn bản của cơ quan nhà nước có thẩm quyền cho phép đầu tư kinh doanh ngành, nghề đầu tư kinh doanh có điều kiện theo quy định tại điểm c khoản 2 Điều 10 Nghị định số 209/2013/NĐ-CP ngày 18/12/2013 của Chính phủ (được sửa đổi, bổ sung tại Khoản 6 Điều 1 Nghị định số 100/2016/NĐ-CP ngày 01/7/2016 của Chính phủ.

- Bảng kê hoá đơn, chứng từ hàng hoá, dịch vụ mua vào theo mẫu số 01-1/HT ban hành kèm theo phụ lục I Thông tư này, trừ trường hợp người nộp thuế đã gửi hóa đơn điện tử đến cơ quan thuế

Quyết định thành lập Ban Quản lý dự án, Quyết định giao quản lý dự án đầu tư của chủ dự án đầu tư, Quy chế tổ chức và hoạt động của chi nhánh hoặc Ban quản lý dự án đầu tư (nếu chi nhánh, Ban quản lý dự án thực hiện hoàn thuế).

7. Thủ tục thực hiện việc hoàn thuế GTGT đối với dự án đầu tư

Căn cứ tại khoản 2 Điều 28, khoản 1 Điều 32 Thông tư số 80/2021/TT-BTC

Bước 1. Chuẩn bị hồ sơ

Chuẩn bị đầy đủ các giấy tờ liên quan như đã liệt kê tại Mục 4.

Bước 2. Nộp hồ sơ lên cơ quan thuế

Doanh nghiệp nộp hồ sơ hoàn thuế GTGT tại cơ quan thuế nơi doanh nghiệp đăng ký nộp thuế. Có thể thông qua 3 cách sau:

- Nộp trực tiếp

- Nộp hồ sơ qua đường bưu chính

- Nộp trực tuyến trên cổng giao dịch của cơ quan quản lý thuế

Bước 3. Cơ quan thuế thẩm tra và tiếp nhận hồ sơ

Trong thời hạn 03 ngày kể từ ngày tiếp nhận hồ sơ hoàn thuế (bao gồm cả nộp trực tiếp, qua đường bưu chính hay nộp online), cơ quan thuế phải thông báo 1 trong các kết quả sau đây:

- Trường hợp 1: Thiếu hồ sơ

Cơ quan thuế đề nghị người nộp bổ sung các giấy tờ còn thiếu để hoàn thiện hồ sơ

- Trường hợp 2: Hồ sơ đầy đủ

Cơ quan thuế thông báo về việc tiếp nhận hồ sơ và ghi số hồ sơ trên hệ thống ứng dụng quản lý thuế

- Trường hợp 3. Không thuộc đối tượng hoàn thuế

Cơ quan thuế phải thông báo về việc không được hoàn thuế đối với các hồ sơ không thuộc đối tượng được hoàn thuế

Bước 4. Cơ quan thuế tiến hành thủ tục hoàn thuế

Thông tư số 156/2013/TT-BTC có quy định về trách nhiệm giải quyết hồ sơ hoàn thuế TNCN, cụ thể tại khoản 3 Điều 56 Thông tư này.

Theo đó:

- Đối với hồ sơ thuộc diện hoàn thuế trước, kiểm tra sau: Cơ quan thuế có trách nhiệm giải quyết thủ tục hoàn thuế trong thời hạn 06 ngày làm việc, kể từ ngày nhận được đủ hồ sơ hoàn thuế, căn cứ hồ sơ đề nghị hoàn thuế của người nộp thuế

- Đối với hồ sơ thuộc diện kiểm tra trước, hoàn thuế sau: Cơ quan thuế có trách nhiệm giải quyết thủ tục hoàn thuế trong thời hạn 40 ngày làm việc, kể từ ngày nhận được đủ hồ sơ hoàn thuế, căn cứ hồ sơ đề nghị hoàn thuế của người nộp thuế.

Thủ tục thực hiện việc hoàn thuế GTGT đối với dự án đầu tư

8. Câu hỏi thường gặp

8.1. Đặc điểm của dự án đầu tư

- Thứ nhất, thời gian của một dự án đầu tư có thể là ngắn hạn hoặc dài hạn nhưng đều hữu hạn.

- Thứ hai, dự án đầu tư luôn có mục tiêu rõ ràng.

- Thứ ba, dự án đầu tư hoàn toàn có thể được chuyển nhượng.

8.2. Phân loại dự án đầu tư theo những tiêu chí nào?

Theo lĩnh vực hoạt động:

- Dự án công nghiệp: Dự án xây dựng nhà máy, xí nghiệp sản xuất công nghiệp.

- Dự án nông nghiệp: Dự án phát triển nông nghiệp, thủy lợi, lâm nghiệp.

- Dự án dịch vụ: Dự án đầu tư vào lĩnh vực dịch vụ như du lịch, thương mại, y tế, giáo dục.

- Dự án hạ tầng: Dự án đầu tư vào hạ tầng giao thông, năng lượng, viễn thông.

- Dự án nhà ở: Dự án đầu tư xây dựng nhà ở, khu đô thị.

Theo quy mô:

- Dự án lớn: Dự án có tổng mức đầu tư từ 500 tỷ đồng trở lên.

- Dự án vừa: Dự án có tổng mức đầu tư từ 100 tỷ đồng đến 500 tỷ đồng.

- Dự án nhỏ: Dự án có tổng mức đầu tư dưới 100 tỷ đồng.

Theo hình thức đầu tư:

- Dự án đầu tư trong nước: Dự án do nhà đầu tư trong nước thực hiện.

- Dự án đầu tư nước ngoài: Dự án do nhà đầu tư nước ngoài thực hiện.

- Dự án liên doanh: Dự án do nhà đầu tư trong nước và nhà đầu tư nước ngoài hợp tác thực hiện.

- Dự án BOT: Dự án xây dựng - vận hành - chuyển giao.

- Dự án BT: Dự án xây dựng - chuyển giao.

Theo tính chất:

- Dự án mới: Dự án đầu tư xây dựng mới.

- Dự án mở rộng: Dự án đầu tư mở rộng quy mô của dự án hiện có.

- Dự án cải tạo: Dự án đầu tư cải tạo, nâng cấp dự án hiện có.

Theo mục tiêu:

- Dự án kinh tế: Dự án đầu tư nhằm mục tiêu phát triển kinh tế.

- Dự án xã hội: Dự án đầu tư nhằm mục tiêu phát triển xã hội như y tế, giáo dục, văn hóa.

- Dự án môi trường: Dự án đầu tư nhằm mục tiêu bảo vệ môi trường.

8.3. Dự án đầu tư bị chậm tiến độ thì có được hoàn thuế GTGT không?

Công văn hướng dẫn của Tổng cục thuế số 1393/TCT-KK năm 2020 quy định:

“Trường hợp dự án đầu tư của Công ty bị chậm tiến độ so với nội dung trên Giấy chứng nhận đăng ký đầu tư thì Công ty có trách nhiệm đề xuất bằng văn bản với cơ quan đăng ký đầu tư để điều chỉnh tiến độ thực hiện dự án đầu tư theo quy định của pháp luật về đầu tư.

Cơ quan thuế thực hiện hoàn thuế GTGT đối với dự án đầu tư theo quy định của pháp luật về thuế và phù hợp với quy định của pháp luật đầu tư.”

Như vậy, DN vẫn có thể được hoàn thuế GTGT khi dự án bị chậm tiến độ với điều kiện:

- Đã đề xuất thay đổi tiến độ lên cơ quan đăng ký đầu tư

- Đáp ứng điều kiện hoàn thuế và đã thực hiện các thủ tục theo quy định với cơ quan đăng ký đầu tư.

Nếu không được chấp nhận giãn tiến độ đầu tư, DN buộc phải thực hiện theo đúng tiến độ dự án ban đầu. Nếu đã qua giai đoạn đầu tư thì dự án sẽ không đáp ứng điều kiện hoàn thuế GTGT (Công văn 2410/TCT-KK).

8.4. Kinh nghiệm hoàn thuế dự án đầu tư

- Chuẩn bị hồ sơ đầy đủ và chính xác

- Kê khai và nộp thuế GTGT đầy đủ, đúng hạn

- Lưu trữ hồ sơ, chứng từ theo quy định

- Thuê bên dịch vụ có uy tín để thực hiện thủ tục

- ACC cung cấp dịch vụ hoàn thuế dự án đầu tư, bạn có thể tham khảo:

| ✅ Điều kiện: | ⭕ Hoàn thuế dự án đầu tư |

| ✅ Dịch vụ: | ⭐ Trọn Gói - Tận Tâm |

| ✅ Zalo: | ⭕ 0846967979 |

| ✅ Hỗ trợ: | ⭐ Toàn quốc |

| ✅ Hotline: | ⭕ 1900.3330 |

Nội dung bài viết:

Bình luận