1. Đối với cá nhân cư trú

1.1. Cá nhân cư trú là gì?

Cá nhân cư trú là cá nhân thuộc trường hợp sau:

- Có nơi ở thường xuyên tại Việt Nam theo 01 trong 02 trường hợp:

Trường hợp 1: Có nhà thuê để ở tại Việt Nam theo quy định của pháp luật về nhà ở, với thời hạn của các hợp đồng thuê từ 183 ngày trở lên trong năm tính thuế.

Trường hợp 2: Có nơi ở thường xuyên theo quy định của pháp luật về cư trú.

- Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc trong 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam, trong đó ngày đến và ngày đi được tính là 01 ngày.

1.2. Tính thuế thu nhập cá nhân đối với cá nhân cư trú

Lưu ý: Cách tính thuế thu nhập cá nhân này áp dụng đối với thu nhập từ tiền lương, tiền công

* Ký hợp đồng lao động từ 03 tháng trở lên

** Công thức tính thuế TNCN

Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất

Để tính được số thuế phải nộp cần phải tính được thu nhập tính thuế và thuế suất, cụ thể:

(1) Thu nhập tính thuế

Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ [1]

Trong đó,

Thu nhập chịu thuế = Tổng thu nhập - Các khoản được miễn [2]

Căn cứ vào công thức tính thuế trên, để tính được thu nhập tính thuế cần thực hiện theo các bước sau:

Bước 1: Tính tổng thu nhập

Bước 2: Tính các khoản thu nhập được miễn thuế (nếu có)

Các khoản thu nhập miễn thuế từ tiền lương, tiền công gồm:

- Phần tiền lương làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương làm việc ban ngày, làm trong giờ theo quy định pháp luật.

- Thu nhập từ tiền lương, tiền công của thuyền viên là người Việt Nam làm việc cho hãng tàu nước ngoài hoặc hãng tàu Việt Nam vận tải quốc tế.

Bước 3: Tính thu nhập chịu thuế theo công thức [2]

Bước 4: Tính các khoản giảm trừ

- Giảm trừ gia cảnh đối với bản thân người nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm).

- Giảm trừ gia cảnh đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Ngoài ra, người nộp thuế còn được tính giảm trừ các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện, đóng góp từ thiện, khuyến học, nhân đạo.

Bước 5: Tính thu nhập tính thuế theo công thức [1]

Sau khi tính được thu nhập tính thuế, để xác định được số thuế phải nộp thì người nộp thuế áp dụng phương pháp lũy tiến từng phần hoặc phương pháp tính thuế rút gọn (trình bày ở phần sau).

(2) Thuế suất

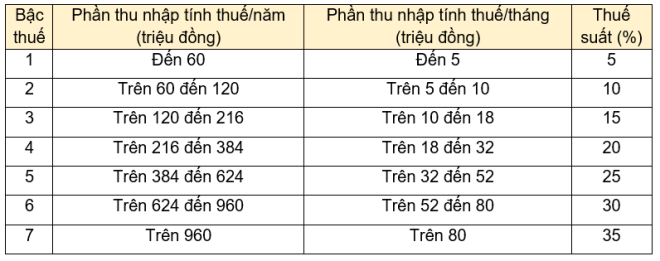

Thuế suất từ tiền lương, tiền công đối với cá nhân ký hợp đồng lao động từ 03 tháng trở lên được áp dụng theo lũy tiến từng phần, cụ thể:

** Cách tính thuế thu nhập cá nhân từ tiền lương, tiền công

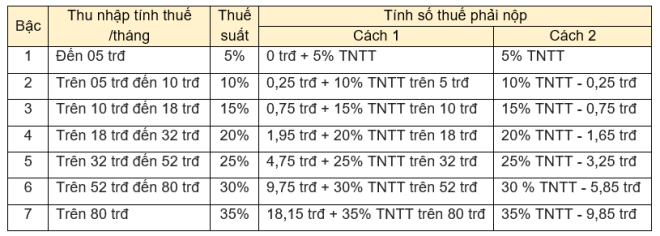

Khi biết được thu nhập tính thuế và thuế suất, sẽ có 02 phương pháp tính thuế để tính được số thuế phải nộp:

Phương pháp 1: Phương pháp lũy tiến (tính số thuế phải nộp theo từng bậc thuế, sau đó cộng lại).

Phương pháp 2: Phương pháp rút gọn

Đây là phương pháp tính được số thuế phải nộp đơn giản hơn, phương pháp rút gọn được nêu rõ trong bảng sau:

Ví dụ tính thuế theo phương pháp rút gọn

Tháng 12/2021, bà T có thu nhập từ tiền lương, phụ cấp là 25 triệu đồng. Bà T phải nộp 10,5% bảo hiểm bắt buộc theo quy định. Được biết bà T có 01 người phụ thuộc, trong tháng 12 không đóng góp từ thiện, nhân đạo, khuyến học.

Thuế thu nhập tạm nộp được tính như sau:

Bước 1: Xác định thu nhập chịu thuế

Thu nhập chịu thuế của bà T là 25 triệu đồng.

Bước 2: Tính các khoản giảm trừ

Bà T được giảm trừ các khoản sau:

- Giảm trừ gia cảnh cho bản thân là 11 triệu đồng.

- Giảm trừ gia cảnh cho 01 người phụ thuộc là 4,4 triệu đồng.

- Bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp: 25 triệu đồng × 10,5% = 2,625 triệu đồng.

Tổng các khoản được giảm trừ là: 11 + 4,4 + 2,625 = 18,025 triệu đồng

Bước 3: Tính thu nhập tính thuế

Thu nhập tính thuế của bà T là: 25 - 18,025 = 6,975 triệu đồng

Bước 4: Tính số thuế thu nhập phải nộp

Thu nhập tính thuế trong tháng là 6,975 triệu đồng, thu nhập tính thuế thuộc bậc 2. Số thuế phải nộp như sau:

6,975 × 10% - 0,25 trđ = 447,500 đồng.

Như vậy, số thuế bà T tạm nộp đối với thu nhập nhận được trong tháng 12/2021 là 447,500 đồng.

* Không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng

Căn cứ điểm i khoản 1 Điều 25 Thông tư 111/2013/TT-BTC, cá nhân cư trú ký hợp đồng lao động dưới 03 tháng hoặc không ký hợp đồng lao động mà có tổng mức trả thu nhập từ 02 triệu đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập (khấu trừ luôn trước khi trả tiền).

Nói cách khác, cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng mà có thu nhập từ tiền lương, tiền cồng mỗi lần nhận từ 02 triệu đồng trở lên phải nộp thuế với mức 10%, trừ trường hợp làm cam kết theo Mẫu 08/CK-TNCN nếu đủ điều kiện.

Số thuế phải nộp được tính như sau:

Thuế thu nhập cá nhân phải nộp = 10% x Tổng thu nhập trước khi trả

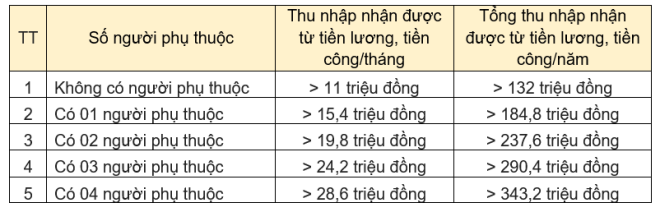

1.3. Mức lương bao nhiêu phải nộp thuế?

Cá nhân không có người phụ thuộc thì phải nộp thuế thu nhập khi có tổng thu nhập từ tiền lương, tiền công trên 11 triệu đồng/tháng (thu nhập này đã trừ các khoản đóng bảo hiểm bắt buộc theo quy định và các khoản đóng góp khác như từ thiện, nhân đạo,…).

Để thuận tiện cho việc theo dõi, LuatVietnam đã tính một số mức thu nhập phải nộp thuế thu nhập.

Thu nhập trên đây là thu nhập từ tiền lương, tiền công đã trừ các khoản sau:

- Các đóng bảo hiểm, quỹ hưu trí tự nguyện, đóng góp từ thiện, khuyến học, nhân đạo.

- Thu nhập được miễn thuế thu nhập.

- Các khoản không tính thuế thu nhập như một số khoản phụ cấp, trợ cấp, tiền ăn trưa,…

2. Cá nhân không cư trú

2.1. Cá nhân không cư trú là gì?

Người nước ngoài không đáp ứng đủ điều kiện của cá nhân cư trú thì được xác định là cá nhân không cư trú.

2.2. Mức lương bao nhiêu phải nộp thuế?

Cá nhân không cư trú thì không được tính giảm trừ gia cảnh nên chỉ cần có thu nhập chịu thuế sẽ phải nộp thuế thu nhập (thu nhập chịu thuế > 0 mới phải nộp thuế).

Nói cách khác, chỉ cần có thu nhập từ tiền lương, tiền công sẽ phải nộp thuế với mức thuế suất 20%/thu nhập chịu thuế; trường hợp có đóng góp từ thiện, khuyến học, nhân đạo, khoản đóng bảo hiểm, quỹ hưu trí tự nguyện theo quy định thì được trừ khoản này.

2.3. Cách tính thuế thu nhập đối với cá nhân không cư trú

Khoản 1 Điều 18 Thông tư 111/2013/TT-BTC quy định số thuế thu nhập đối với cá nhân không cư trú được tính theo công thức sau:

Thuế thu nhập cá nhân phải nộp = 20% x Thu nhập chịu thuế

Thu nhập chịu thuế trong trường hợp này được xác định bằng tổng tiền lương, tiền thù lao, tiền công, các khoản thu nhập khác có tính chất tiền công, tiền lương mà người nộp thuế nhận được trong kỳ tính thuế.

Trong đó, thu nhập chịu thuế của cá nhân không cư trú được xác định như quy định thu nhập chịu thuế từ tiền lương, tiền công của cá nhân cư trú, cụ thể:

- Thời điểm xác định thu nhập chịu thuế thu nhập đối với thu nhập từ tiền lương, tiền công là thời điểm tổ chức, cá nhân trả thu nhập.

- Riêng thời điểm xác định thu nhập chịu thuế thu nhập đối với khoản tiền phí mua sản phẩm bảo hiểm có tích lũy là thời điểm doanh nghiệp bảo hiểm, công ty quản lý quỹ hữu trí tự nguyện trả tiền bảo hiểm.

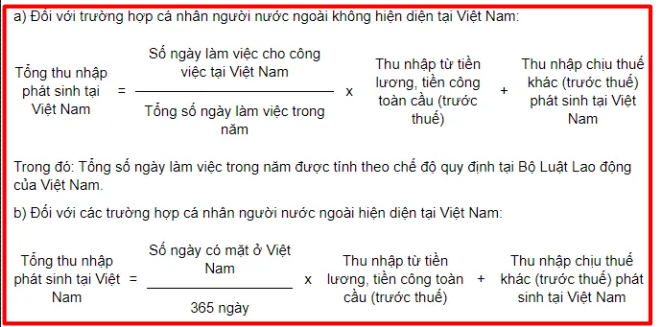

Việc xác định thu nhập chịu thuế từ tiền công, tiền lương tại Việt Nam trong trường hợp cá nhân không cư trú đồng thời làm việc ở Việt Nam và nước ngoài nhưng không tách riêng được phần thu nhập phát sinh tại Việt Nam thì thực hiện theo công thức sau:

Lưu ý: Thu nhập chịu thuế khác (thu nhập trước thuế) phát sinh tại Việt Nam nêu trên là các khoản lợi ích khác bằng tiền hoặc không bằng tiền mà người lao động được hưởng ngoài tiền công, tiền lương do người sử dụng lao động trả hoặc trả hộ cho người lao động.

3. Một số quy định khác về thuế thu nhập cá nhân

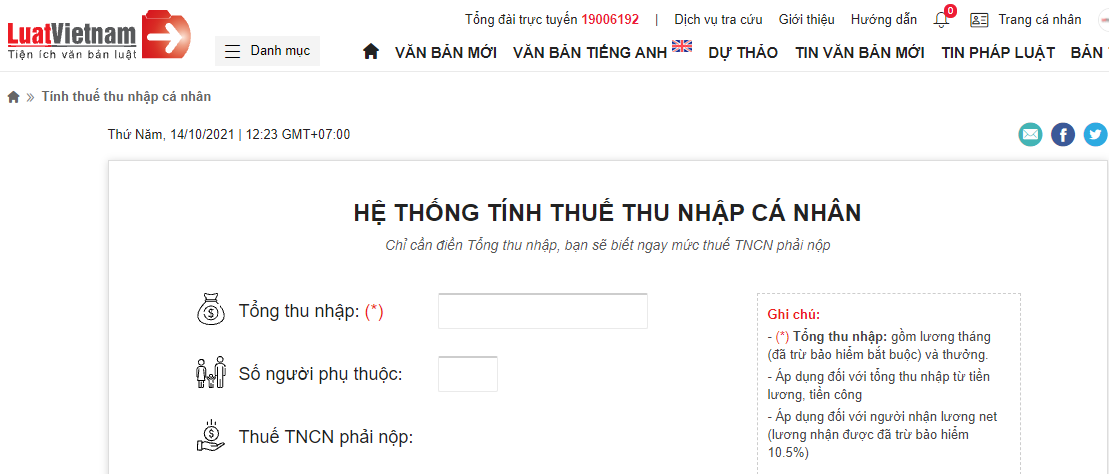

3.1. Hệ thống tính thuế thu nhập cá nhân online

Bước 1: Truy cập tại đây

Bước 2: Điền tổng thu nhập trong tháng

Lưu ý: Thu nhập trong tháng gồm tiền lương, tiền công, thưởng (đã trừ các khoản bảo hiểm bắt buộc gồm bảo hiểm xã hội (8%), bảo hiểm y tế (1,5%), bảo hiểm thất nghiệp 1%).

Bước 3: Điền số người phụ thuộc (nếu có)

Cuối cùng, hệ thống sẽ cho kết quả về số tiền thuế TNCN bạn phải nộp mỗi tháng, trong đó giải thích rõ các bậc thuế và thuế suất tương ứng.

3.2. Lương bao nhiêu phải đóng thuế thu nhập cá nhân?

- Nếu không có người phụ thuộc, người lao động làm việc có tổng thu nhập từ tiền lương, tiền công trên 11 triệu đồng/tháng thì phải đóng thuế TNCN.

- Nếu có một người phụ thuộc, thì thu nhập phải trên 15,4 triệu đồng/tháng mới cần phải đóng thuế.

Đối chiếu với trường hợp của bạn, với mức lương 10 triệu đồng/tháng và có một con nhỏ thì bạn không phải nộp thuế thu nhập.

3.3. Thử việc có phải đóng thuế TNCN?

Theo Thông tư 111/2013/TT-BTC, người lao động ký hợp đồng thử việc mà có tổng mức thu nhập từ 02 triệu đồng/lần trở lên thì doanh nghiệp thực hiện khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho người lao động.

Mọi người cùng hỏi:

Câu 1: Thuế thu nhập cá nhân là gì?

Trả lời: Thuế thu nhập cá nhân là khoản tiền mà cá nhân phải nộp cho chính phủ dựa trên tổng thu nhập mà họ kiếm được trong một năm. Đây bao gồm các nguồn thu nhập như lương, tiền lãi, tiền thưởng, tiền bán tài sản, thu nhập từ kinh doanh cá nhân và các nguồn khác.

Câu 2: Làm thế nào để tính thuế thu nhập cá nhân?

Trả lời: Tính thuế thu nhập cá nhân thường bắt đầu bằng việc xác định tổng thu nhập hàng năm của cá nhân. Sau đó, bạn sẽ áp dụng các mức thuế và khoản giảm trừ tùy thuộc vào quy định tại quốc gia hoặc vùng lãnh thổ của bạn. Kết quả là số tiền thuế bạn cần nộp.

Câu 3: Các mức thuế thu nhập cá nhân thường như thế nào?

Trả lời: Các mức thuế thu nhập cá nhân thường được xác định dựa trên khoản thu nhập hàng năm và có thể biến đổi theo quốc gia hoặc vùng lãnh thổ. Các quốc gia thường thiết lập các mức thuế khác nhau cho các khoảng thu nhập khác nhau, với mức thuế cao hơn cho thu nhập cao hơn. Các mức thuế thường được biểu thị dưới dạng phần trăm.

Câu 4: Làm thế nào để khấu trừ thuế thu nhập cá nhân?

Trả lời: Khấu trừ thuế thu nhập cá nhân thường bao gồm các khoản giảm trừ dựa trên tình trạng cá nhân, số lượng người phụ thuộc và các khoản khác như chi phí hợp pháp được trừ. Điều này có thể bao gồm khoản giảm trừ cơ bản và khoản giảm trừ phụ thuộc vào quy định của quốc gia hoặc vùng lãnh thổ của bạn. Các khoản khấu trừ này giúp giảm tổng thuế thu nhập cá nhân bạn phải nộp.c

Nội dung bài viết:

Bình luận