Trong quá trình hoạt động kinh doanh, việc hiểu rõ và tuân thủ các quy định pháp luật về thuế là điều quan trọng đối với mỗi doanh nghiệp tư nhân. Một trong những câu hỏi thường gặp là: “Các loại thuế doanh nghiệp tư nhân phải nộp là gì?”. Để giúp bạn đọc có cái nhìn rõ ràng và đầy đủ hơn, bài viết Công ty Luật ACC sẽ giải đáp cụ thể các loại thuế mà doanh nghiệp tư nhân cần phải đóng theo quy định pháp luật hiện hành.

Các loại thuế doanh nghiệp tư nhân phải nộp là gì?

1. Các loại thuế doanh nghiệp tư nhân phải nộp là gì?

Các loại thuế doanh nghiệp tư nhân phải nộp là gì?

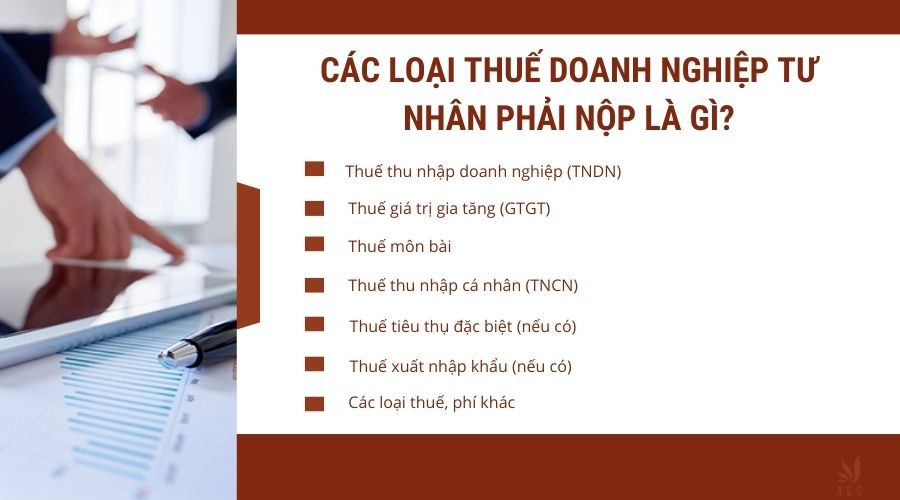

Các loại thuế mà doanh nghiệp tư nhân phải nộp thường phụ thuộc vào lĩnh vực hoạt động kinh doanh, quy mô, cũng như thu nhập của doanh nghiệp. Dưới đây là các loại thuế cơ bản mà một doanh nghiệp tư nhân tại Việt Nam phải nộp:

1.1. Thuế thu nhập doanh nghiệp (TNDN)

- Đây là loại thuế áp dụng trên thu nhập chịu thuế của doanh nghiệp từ các hoạt động sản xuất, kinh doanh. Mức thuế suất thông thường hiện tại là 20%. Tuy nhiên, đối với một số ngành nghề đặc thù, mức thuế suất có thể khác nhau.

1.2. Thuế giá trị gia tăng (GTGT)

- Thuế GTGT được áp dụng cho các hàng hóa, dịch vụ mà doanh nghiệp cung cấp. Doanh nghiệp tư nhân cần tính thuế GTGT đầu ra và đầu vào để nộp phần chênh lệch cho cơ quan thuế. Mức thuế suất phổ biến là 10%, tuy nhiên cũng có các mức thuế suất khác như 5% hoặc 0% tùy vào loại hàng hóa, dịch vụ.

1.3. Thuế môn bài

- Thuế môn bài là một loại thuế cố định mà doanh nghiệp phải nộp hàng năm dựa trên vốn điều lệ đăng ký hoặc doanh thu của doanh nghiệp trong năm trước đó. Mức thuế môn bài có thể dao động từ 2 triệu đến 3 triệu đồng mỗi năm.

1.4. Thuế thu nhập cá nhân

Chủ doanh nghiệp tư nhân phải nộp thuế TNCN trên thu nhập cá nhân mà họ nhận từ hoạt động kinh doanh. Bên cạnh đó, nếu doanh nghiệp có nhân viên, thu nhập của họ cũng phải chịu thuế TNCN.

1.5. Thuế tiêu thụ đặc biệt (nếu có)

- Áp dụng cho các doanh nghiệp tư nhân sản xuất hoặc kinh doanh các mặt hàng thuộc diện chịu thuế tiêu thụ đặc biệt như rượu, bia, thuốc lá, xăng dầu, và một số dịch vụ giải trí.

1.6. Thuế xuất nhập khẩu (nếu có)

- Đối với các doanh nghiệp tư nhân tham gia hoạt động xuất nhập khẩu, thuế xuất nhập khẩu sẽ được áp dụng tùy theo loại hàng hóa và quốc gia xuất xứ.

1.7. Các loại thuế, phí khác

- Ngoài các loại thuế trên, doanh nghiệp tư nhân có thể còn phải nộp một số loại phí và lệ phí khác như: phí bảo vệ môi trường (nếu doanh nghiệp có hoạt động gây ảnh hưởng đến môi trường), phí sử dụng đất (nếu doanh nghiệp thuê đất nhà nước), và một số loại phí hành chính liên quan đến hoạt động kinh doanh của mình.

Doanh nghiệp tư nhân cần nắm rõ các nghĩa vụ thuế liên quan để thực hiện đúng và đủ các quy định pháp luật, tránh tình trạng bị phạt hoặc truy thu thuế. Mỗi loại thuế đều có quy định cụ thể về cách tính, mức thuế suất và thời hạn nộp thuế, do đó doanh nghiệp nên chủ động tìm hiểu hoặc tham khảo sự hỗ trợ của cơ quan tư vấn thuế.

>>> Tìm hiểu thêm về: Sơ đồ cơ cấu tổ chức doanh nghiệp tư nhân

2. Thời gian để doanh nghiệp tư nhân nộp các loại thuế cần phải đóng là khi nào?

Thời gian nộp thuế của doanh nghiệp tư nhân được quy định rõ ràng trong các quy định về thuế hiện hành tại Việt Nam. Tùy thuộc vào loại thuế và quy định cụ thể, doanh nghiệp tư nhân cần tuân thủ các thời hạn để tránh bị phạt vi phạm chậm nộp thuế. Dưới đây là các mốc thời gian nộp các loại thuế phổ biến mà doanh nghiệp tư nhân cần lưu ý:

2.1. Thuế thu nhập doanh nghiệp (TNDN)

- Nộp tạm tính theo quý: Doanh nghiệp tư nhân phải nộp thuế thu nhập doanh nghiệp tạm tính theo quý. Thời hạn nộp chậm nhất là vào ngày 30 của tháng đầu tiên của quý sau (tức là hạn nộp thuế của quý 1 sẽ là 30/4, quý 2 là 30/7, quý 3 là 30/10, và quý 4 là 30/1 năm sau).

- Quyết toán thuế hàng năm: Sau khi kết thúc năm tài chính, doanh nghiệp phải thực hiện quyết toán thuế TNDN. Hạn nộp tờ khai và nộp thuế là chậm nhất vào ngày cuối cùng của tháng thứ ba kể từ ngày kết thúc năm tài chính (thường là 31/3 nếu năm tài chính kết thúc vào ngày 31/12).

2.2. Thuế giá trị gia tăng (GTGT)

Nộp theo tháng hoặc quý: Doanh nghiệp tư nhân nộp thuế GTGT theo phương pháp khấu trừ hoặc trực tiếp có thể lựa chọn nộp thuế theo tháng hoặc theo quý, tùy theo doanh thu năm trước liền kề.

- Nộp theo tháng: Nếu doanh nghiệp nộp thuế theo tháng, thời hạn nộp chậm nhất là ngày 20 của tháng sau (ví dụ, thuế GTGT của tháng 1 sẽ nộp chậm nhất vào ngày 20/2).

- Nộp theo quý: Nếu doanh nghiệp chọn nộp theo quý, thời hạn nộp chậm nhất là ngày 30 của tháng đầu tiên sau quý đó (ví dụ, thuế GTGT của quý 1 sẽ nộp chậm nhất vào ngày 30/4).

2.3. Thuế môn bài

- Nộp hàng năm: Thuế môn bài thường được nộp hàng năm, và thời hạn nộp là ngày 30/01 của năm tài chính. Đối với doanh nghiệp mới thành lập, thời hạn nộp thuế môn bài là trong vòng 30 ngày kể từ ngày được cấp giấy chứng nhận đăng ký doanh nghiệp.

2.4. Thuế thu nhập cá nhân (TNCN)

Doanh nghiệp tư nhân phải nộp tờ khai thuế TNCN theo tháng hoặc quý, tùy thuộc vào mức doanh thu. Thời hạn nộp tờ khai thường là vào ngày 20 của tháng tiếp theo.

2.5. Thuế tiêu thụ đặc biệt (nếu có)

- Nộp theo tháng: Doanh nghiệp tư nhân hoạt động trong lĩnh vực sản xuất hoặc kinh doanh các mặt hàng chịu thuế tiêu thụ đặc biệt phải nộp thuế này hàng tháng. Thời hạn nộp là ngày 20 của tháng tiếp theo (tương tự thuế GTGT theo tháng).

2.6. Thuế xuất nhập khẩu (nếu có)

- Nộp theo từng lần phát sinh: Doanh nghiệp tư nhân tham gia hoạt động xuất nhập khẩu phải nộp thuế xuất nhập khẩu ngay khi hàng hóa thông quan. Thời hạn nộp thuế là trong vòng 30 ngày kể từ ngày đăng ký tờ khai hải quan.

2.7. Các loại phí và lệ phí khác

- Các loại phí và lệ phí liên quan đến hoạt động kinh doanh của doanh nghiệp tư nhân, như phí bảo vệ môi trường, phí sử dụng đất, cũng có thể được yêu cầu nộp theo tháng, quý, hoặc năm tùy theo từng loại phí. Doanh nghiệp cần theo dõi quy định cụ thể của từng loại phí để tuân thủ thời hạn nộp chính xác.

Doanh nghiệp tư nhân cần nắm rõ các mốc thời gian nộp thuế để đảm bảo tuân thủ đúng quy định và tránh bị phạt do chậm nộp. Việc chủ động kiểm soát và lập kế hoạch nộp thuế sẽ giúp doanh nghiệp tiết kiệm thời gian và chi phí không cần thiết. Nếu doanh nghiệp có quy mô lớn, việc sử dụng dịch vụ tư vấn thuế hoặc kế toán chuyên nghiệp sẽ giúp đảm bảo tuân thủ các quy định về thuế tốt hơn.

>>> Tìm hiểu thêm về: Mẫu hợp đồng mua bán Doanh nghiệp tư nhân theo quy định

3. Những trường hợp doanh nghiệp tư nhân được miễn thuế

Doanh nghiệp tư nhân có thể được miễn, giảm thuế trong một số trường hợp nhất định theo quy định của pháp luật Việt Nam. Các trường hợp này thường liên quan đến chính sách hỗ trợ phát triển kinh tế, khuyến khích đầu tư vào các ngành nghề hoặc địa bàn đặc thù, hoặc để hỗ trợ doanh nghiệp trong thời kỳ khó khăn. Dưới đây là các trường hợp mà doanh nghiệp tư nhân có thể được miễn, giảm thuế:

3.1. Miễn thuế thu nhập doanh nghiệp (TNDN)

- Doanh nghiệp hoạt động trong lĩnh vực ưu đãi đầu tư: Doanh nghiệp tư nhân có hoạt động trong các lĩnh vực thuộc danh mục ưu đãi đầu tư, như công nghệ cao, sản xuất nông nghiệp công nghệ cao, nghiên cứu khoa học, giáo dục đào tạo, bảo vệ môi trường, có thể được miễn thuế TNDN trong một số năm đầu hoạt động.

- Doanh nghiệp đầu tư vào địa bàn khó khăn: Các doanh nghiệp đầu tư vào những địa bàn có điều kiện kinh tế - xã hội khó khăn hoặc đặc biệt khó khăn sẽ được hưởng ưu đãi miễn thuế hoặc giảm thuế TNDN trong thời gian nhất định.

- Doanh nghiệp khởi nghiệp đổi mới sáng tạo: Các doanh nghiệp tư nhân có hoạt động trong lĩnh vực khởi nghiệp sáng tạo hoặc tham gia chương trình hỗ trợ đổi mới sáng tạo quốc gia cũng có thể được miễn hoặc giảm thuế trong giai đoạn đầu khởi nghiệp.

3.2. Miễn thuế giá trị gia tăng (GTGT)

- Hàng hóa và dịch vụ thuộc diện không chịu thuế GTGT: Một số loại hàng hóa và dịch vụ đặc thù, như sản phẩm nông nghiệp, thủy sản chưa qua chế biến, dịch vụ y tế, giáo dục, bảo hiểm, ngân hàng, tài chính, hoặc xuất khẩu hàng hóa ra nước ngoài có thể thuộc diện không phải chịu thuế GTGT.

- Dự án sử dụng vốn ODA: Các doanh nghiệp tư nhân thực hiện các dự án được tài trợ bởi nguồn vốn ODA có thể được miễn thuế GTGT.

3.3. Miễn thuế môn bài

- Doanh nghiệp nhỏ và vừa mới thành lập: Các doanh nghiệp tư nhân thuộc diện doanh nghiệp nhỏ và vừa (SMEs) mới thành lập có thể được miễn thuế môn bài trong năm đầu tiên kể từ khi được cấp giấy chứng nhận đăng ký doanh nghiệp.

- Doanh nghiệp tư nhân hoạt động trong lĩnh vực nông nghiệp: Những doanh nghiệp hoạt động trong lĩnh vực nông, lâm, ngư nghiệp ở các địa bàn đặc biệt khó khăn có thể được miễn thuế môn bài theo quy định của nhà nước.

3.4. Miễn thuế xuất nhập khẩu

- Hàng hóa nhập khẩu tạo tài sản cố định: Doanh nghiệp tư nhân có hoạt động nhập khẩu hàng hóa để tạo tài sản cố định cho dự án đầu tư thuộc diện khuyến khích đầu tư có thể được miễn thuế nhập khẩu đối với các loại máy móc, thiết bị.

- Nguyên liệu nhập khẩu để sản xuất xuất khẩu: Doanh nghiệp tư nhân sản xuất hàng hóa xuất khẩu và nhập khẩu nguyên liệu đầu vào có thể được miễn thuế nhập khẩu đối với các nguyên liệu, vật tư phục vụ sản xuất sản phẩm xuất khẩu.

3.5. Miễn thuế, giảm thuế trong các trường hợp khác

- Doanh nghiệp bị ảnh hưởng bởi thiên tai, hỏa hoạn: Nếu doanh nghiệp gặp khó khăn do các yếu tố bất khả kháng như thiên tai, hỏa hoạn, dịch bệnh, hoặc có các lý do chính đáng khác dẫn đến thiệt hại lớn về tài sản hoặc sản xuất, doanh nghiệp tư nhân có thể được xem xét miễn, giảm một số loại thuế.

- Chính sách hỗ trợ trong các giai đoạn khó khăn: Trong một số trường hợp đặc biệt, chẳng hạn như khi chính phủ áp dụng các biện pháp hỗ trợ doanh nghiệp trong giai đoạn khó khăn kinh tế, như đại dịch COVID-19, doanh nghiệp tư nhân có thể được hưởng các chính sách miễn, giảm thuế hoặc gia hạn thời gian nộp thuế.

Việc miễn giảm thuế là một biện pháp khuyến khích phát triển kinh tế, hỗ trợ doanh nghiệp vượt qua khó khăn và thúc đẩy đầu tư. Tuy nhiên, mỗi loại thuế và chính sách miễn giảm đều có quy định riêng, do đó doanh nghiệp cần tìm hiểu kỹ lưỡng hoặc nhờ sự hỗ trợ từ các chuyên gia tư vấn thuế để đảm bảo thực hiện đúng quy định.

>>> Tìm hiểu thêm về: Doanh nghiệp tư nhân tiếng Anh là gì? - Luật ACC

4. Nếu không đóng đủ thuế doanh nghiệp tư nhân sẽ bị phạt thế nào?

Nếu doanh nghiệp tư nhân không đóng đủ thuế, họ có thể bị xử phạt theo các quy định pháp luật hiện hành. Dưới đây là một số hình thức xử phạt có thể áp dụng:

4.1. Phạt tiền

- Phạt vi phạm hành chính: Doanh nghiệp sẽ bị phạt tiền với mức phạt cụ thể tùy thuộc vào mức độ vi phạm. Mức phạt có thể từ 1.000.000 đồng đến 50.000.000 đồng hoặc hơn, tùy vào số thuế nợ và thời gian chậm nộp.

- Phạt do kê khai không trung thực: Nếu doanh nghiệp có hành vi khai báo không đúng hoặc gian lận trong kê khai thuế, mức phạt có thể cao hơn.

4.2. Lãi suất chậm nộp

- Doanh nghiệp tư nhân sẽ phải nộp lãi suất chậm nộp trên số thuế chưa nộp theo mức lãi suất quy định của pháp luật. Lãi suất này thường được tính theo từng tháng hoặc quý.

4.3. Buộc khắc phục vi phạm

- Cơ quan thuế có thể yêu cầu doanh nghiệp tư nhân khắc phục tình trạng nợ thuế bằng cách thực hiện nộp đủ số thuế còn thiếu, bao gồm cả tiền phạt và lãi suất chậm nộp.

4.4. Các biện pháp cưỡng chế

- Trong trường hợp doanh nghiệp không thực hiện nghĩa vụ nộp thuế, cơ quan thuế có quyền áp dụng các biện pháp cưỡng chế, như phong tỏa tài khoản ngân hàng, kê biên tài sản, hoặc tạm ngừng hoạt động kinh doanh cho đến khi hoàn tất nghĩa vụ thuế.

Việc không đóng đủ thuế không chỉ dẫn đến việc phải chịu phạt mà còn có thể ảnh hưởng nghiêm trọng đến hoạt động kinh doanh của doanh nghiệp. Do đó, chủ doanh nghiệp tư nhân cần chủ động trong việc thực hiện nghĩa vụ thuế để tránh các rủi ro pháp lý.

5. Câu hỏi thường gặp

Doanh nghiệp tư nhân phải nộp những loại thuế nào?

Trả lời: Doanh nghiệp tư nhân phải nộp các loại thuế gồm: thuế thu nhập doanh nghiệp (TNDN), thuế giá trị gia tăng (GTGT), thuế môn bài, thuế tiêu thụ đặc biệt (nếu có), và thuế xuất nhập khẩu (nếu có).

Thuế thu nhập doanh nghiệp (TNDN) của doanh nghiệp tư nhân là bao nhiêu?

Trả lời: Thuế TNDN có mức thuế suất phổ biến là 20% trên thu nhập chịu thuế của doanh nghiệp.

Thuế môn bài doanh nghiệp tư nhân cần nộp bao nhiêu?

Trả lời: Mức thuế môn bài dao động từ 2 triệu đến 3 triệu đồng mỗi năm, tùy thuộc vào vốn điều lệ hoặc doanh thu của doanh nghiệp.

Qua bài viết, hy vọng bạn đọc đã hiểu rõ hơn về các loại thuế doanh nghiệp tư nhân phải nộp là gì? Việc nắm vững và tuân thủ quy định về thuế sẽ giúp doanh nghiệp tránh những rủi ro pháp lý và hoạt động hiệu quả hơn. Bài viết Công ty Luật ACC cung cấp thông tin hữu ích nhằm hỗ trợ doanh nghiệp trong các vấn đề liên quan đến pháp lý và thuế. Nếu có bất kỳ vấn đề vướng mắc cần giải đáp cụ thể, Quý bạn đọc hãy liên hệ với Công ty luật ACC qua số hotline 1900.3330 để được hỗ trợ.

Nội dung bài viết:

Bình luận