1. Khái niệm hối phiếu trả ngay

Hối phiếu trả ngay là một dạng cụ thể của hối phiếu chung buộc bên được yêu cầu phải thanh toán vào một ngày nhất định. Hối phiếu thường được sử dụng bởi các cá nhân, người chơi ngân hàng và được ký hậu. Trong đó, các bên tham gia hối phiếu đòi nợ có thể có ít nhất hai đến ba bên, bao gồm: người ký phát; bên được yêu cầu truy thu và thanh toán số tiền; người thụ hưởng số tiền này (người ký phát có thể đồng thời là người thụ hưởng).

Tương tự như hợp đồng, các bên có thể lập loại hối phiếu này để xác định một số điều khoản có trong hợp đồng, cụ thể là đối với hối phiếu đòi nợ, hai bên ký phát và nếu người bị ký phát chấp nhận thì hối phiếu đòi nợ. trao đổi là hợp lệ. Tuy nhiên, để phân biệt hối phiếu trả ngay với các hình thức hối phiếu khác, cần căn cứ vào thời điểm trả tiền. Căn cứ này là yếu tố quan trọng để xác định việc thanh toán có được thực hiện đúng hạn hay không và liệu có nợ hay không.

Loại hối phiếu đòi nợ này là yêu cầu trả tiền ngay (hối phiếu trả ngay hoặc giao ngay) từ người bán, người xuất khẩu hoặc người ký phát (drawer) để đòi tiền người mua, người nhập khẩu hoặc người cung ứng dịch vụ (người nhận). của hàng hóa cho người thụ hưởng có tên trong hối phiếu, hoặc khi nhận được hàng hóa hoặc, theo yêu cầu của người này, cho người khác. Người mua, người nhập khẩu, người cung ứng dịch vụ không có quyền từ chối hoặc hoãn thanh toán ngay nếu hối phiếu đòi nợ hợp pháp và không có sự kiện bất khả kháng. Thông thường, hối phiếu đòi tiền mặt được sử dụng trong các giao dịch thanh toán quốc tế, xuất nhập khẩu hàng hóa hay thương mại quốc tế.

2. Đặc điểm của hối phiếu đòi tiền mặt

Hối phiếu đòi nợ cũng là một phương thức giúp các bên giải quyết và thanh toán một khoản nợ ở bất kỳ khu vực nào, khoản nợ này có thể dễ dàng chuyển nhượng cho cá nhân hoặc tổ chức khác.

Là phương thức thanh toán quốc tế được công nhận, chấp nhận và áp dụng trong các giao dịch như thư tín dụng L/C, nhờ thu. Khi có bên thứ ba là ngân hàng giúp thanh toán theo chiết khấu, hoặc thanh toán theo yêu cầu của người này cho người khác thì hối phiếu này phải có giá trị.

Nó cũng là phương thức thanh toán giúp người bán, người xuất khẩu, người cung cấp dịch vụ đòi tiền người mua, người nhập khẩu, người cung cấp dịch vụ. Với loại hối phiếu đòi nợ này, người mua, người nhập khẩu hoặc người cung cấp dịch vụ phải thanh toán khi nhận được một số tiền cụ thể được ghi trên hối phiếu đòi nợ. Nó cũng giúp con nợ chuyển tiền cho người bán. Ngoài ra, hối phiếu trả ngay còn là một phương tiện bảo đảm, được coi như một chứng từ có giá trong quá trình tham gia các nghiệp vụ mua bán, trao đổi, cầm cố, thế chấp, v.v.

Ngoài ra, hối phiếu trả ngay còn là phương thức cấp tín dụng, là một dạng chứng từ có giá để thực hiện hoạt động ngân hàng và tín dụng thương mại. Ngoài ra, một hối phiếu đòi nợ thanh toán ngay giúp người bán, người xuất khẩu hoặc người cung cấp dịch vụ sở hữu hàng hóa cho đến khi nó được giao cho người mua, người nhập khẩu hoặc người cung cấp dịch vụ và rằng anh ta được thanh toán giá trị của hối phiếu.

3. Ưu điểm và nhược điểm của hối phiếu tiền mặt

3.1 Ưu điểm của hối phiếu đòi tiền mặt

Tùy thuộc vào phương thức vận chuyển được chọn, hối phiếu trả ngay có những ưu điểm hoặc nhược điểm rõ ràng đối với người bán, nhà xuất khẩu hoặc nhà cung cấp dịch vụ hoặc người mua, nhà nhập khẩu hoặc nhà cung cấp dịch vụ. Khi sử dụng phương thức vận chuyển đường biển, quyền sở hữu hàng hóa không bắt đầu chuyển cho người mua, nhà nhập khẩu và nhà cung cấp dịch vụ cho đến khi họ ký vào vận đơn gốc và chuyển giao cho người vận chuyển. Đây là phương thức mang lại lợi ích cho người bán khi kiểm soát được thời gian giao hàng và thời gian thanh toán của người mua. Đối với phương thức vận tải hàng không, người mua, nhà nhập khẩu hoặc nhà cung cấp dịch vụ không cần xuất trình lệnh hàng không để tiếp tục nhận hàng. Vì vậy, phương thức này rủi ro hơn đối với người bán, người xuất khẩu và người cung cấp dịch vụ.

3.2 Nhược điểm của hối phiếu giao ngay

Đối với việc thanh toán hối phiếu tiền mặt, thư tín dụng hoặc các chứng từ khác như chứng từ vận chuyển hàng hóa, chứng từ chấp nhận, v.v. được yêu cầu.

Ngoài ra, khi sử dụng hình thức hối phiếu đòi nợ này, người bán, người xuất khẩu, người cung cấp dịch vụ phải đối mặt với những rủi ro chung như nước nhập khẩu không có quy định cho phép nhận hàng hoặc có thể nhập khẩu hàng hóa đó với những điều kiện và điều kiện nhất định. tiêu chuẩn. Nếu người mua, nhà nhập khẩu hoặc nhà cung cấp dịch vụ không thanh toán thì người bán, nhà xuất khẩu hoặc nhà cung cấp dịch vụ vẫn phải trả chi phí vận chuyển, xếp dỡ và lưu giữ hàng hóa hoặc một số chi phí khác phát sinh trong thời gian chờ hàng được gửi đi. bị xóa.

Thật vậy, để áp dụng loại hối phiếu này, người bị ký phát phải thực hiện việc thanh toán trong thời hạn khoảng 02 ngày làm việc kể từ ngày nhận được hối phiếu trả tiền ngay. Điều này buộc người bị ký phát vẫn phải ước tính một khoảng thời gian nhất định để người bị ký phát thanh toán số tiền một cách nhanh chóng, thậm chí là càng sớm càng tốt.

4. Thủ tục áp dụng hối phiếu đòi tiền mặt

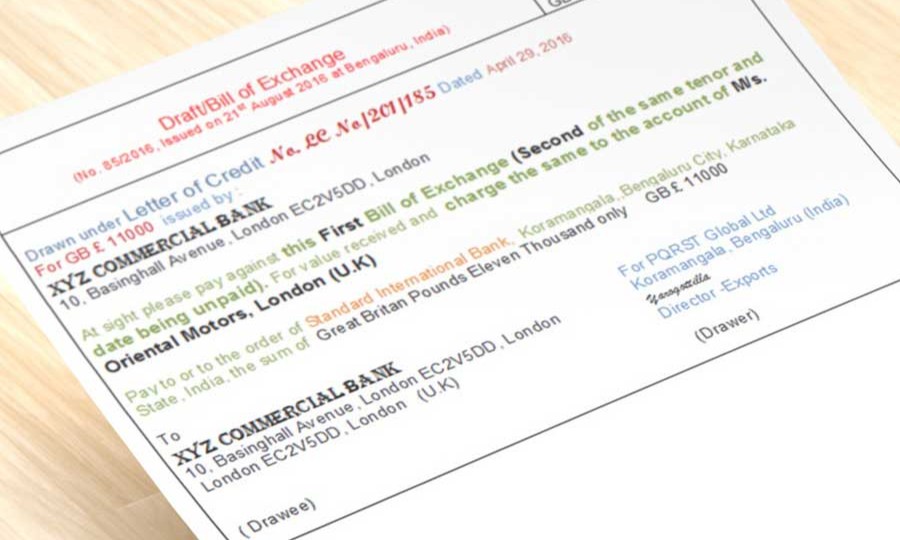

Khi sử dụng loại hối phiếu này cần chú ý các quy định liên quan đến thời hạn thanh toán được công nhận: thanh toán ngay sau khi nhìn thấy liên đầu tiên (thứ hai) của hối phiếu - A.......see at this First (Second) Hối phiếu.

Trong trường hợp chỉ có hai bên là người ký phát và người bị ký phát thì việc thanh toán hối phiếu đòi nợ này sẽ dễ dàng khi hai bên thực hiện giao dịch mua bán hàng hóa. Sau khi ký xác nhận cơ bản về việc sử dụng và cung cấp thông tin của dự án một lần đã được thiết lập. Người ký phát hoàn thành tốt nghĩa vụ giao hàng và thực hiện dịch vụ cho người bị ký phát. Ngay sau khi người bị ký phát nhận được hàng hóa hoặc nhận được dịch vụ được cung cấp, hàng hóa được ký phát kèm theo hối phiếu đòi nợ ngay lập tức, người đó có nghĩa vụ phải nhanh chóng thực hiện công việc thanh toán cho người ký phát. Việc chỉ hai bên tự mình hoàn tất giao dịch vừa đơn giản, nhanh chóng nhưng cũng tiềm ẩn nhiều rủi ro trong việc xác định quyền và nghĩa vụ mà các bên đã thực hiện trong quá trình giao dịch khi xảy ra tranh chấp thương mại. Đồng thời, việc nhận thanh toán sẽ rủi ro hơn khi không có bên nào khác, chẳng hạn như ngân hàng, hỗ trợ giao dịch giữa các chủ thể ở các quốc gia trên thế giới.

Ngoài ra, trong trường hợp các ngân hàng tham gia vào quá trình tiếp nhận thanh toán hối phiếu tức thì, cả hai bên sẽ kéo và kéo khi giao hàng thành công và người bị ký phát nhận được hối phiếu. Sau đó, người bị ký phát phải nhanh chóng yêu cầu ngân hàng hỗ trợ thanh toán số tiền để người bị ký phát thanh toán hối phiếu này cho ngân hàng hỗ trợ để nhận tiền thanh toán hối phiếu từ người bị ký phát. Từ đó, ngân hàng nhận hối phiếu trả tiền sẽ làm phát sinh giao dịch chuyển hối phiếu trả tiền cho người ký phát. Sự tham gia hỗ trợ của hai ngân hàng đối với người ký phát và người bị ký phát là một biện pháp đảm bảo an toàn cho các giao dịch thương mại và dịch vụ nói chung có giá trị lớn đối với cả hai bên ký kết. Nó vừa là cơ sở để xác định quyền, nghĩa vụ và trách nhiệm của mỗi bên khi xảy ra tranh chấp, rủi ro thương mại, dịch vụ giữa các quốc gia trên thế giới. Ngoài ra, việc sử dụng hối phiếu này giúp xác định tính minh bạch, nhất là về thanh toán trong việc cung ứng, mua bán hàng hóa, dịch vụ giữa các giao dịch thương mại.

Nội dung bài viết:

Bình luận