EBIT là gì?

EBIT là viết tắt của từ gì? – Earnings Before Interest and Taxes – Lợi nhuận trước lãi vay và thuế

EBIT là một chỉ số dùng để đánh giá khả năng thu được lợi nhuận của công ty, bằng thu nhập trừ đi các chi phí, nhưng chưa trừ tiền (trả) lãi và thuế thu nhập.

Vai trò của chỉ số EBIT là loại bỏ sự khác nhau giữa cấu trúc vốn và tỷ suất thuế giữa các công ty khác nhau. Đánh giá thu nhập của các doanh nghiệp khi quy đồng về mức thuế về 0, và đều không có vay nợ

Vì:

- Lãi vay (Interest) liên quan đến nợ vay ⇒ Cấu trúc vốn;

- Thuế (Taxes) liên quan đến yếu tố Thuế ⇒ Doanh nghiệp có được ưu đãi thuế hay không.

Do đó, hệ số EBIT sẽ làm rõ hơn khả năng tạo lợi nhuận của công ty, và dễ dàng giúp người đầu tư so sánh các công ty với nhau.

Ý nghĩa của chỉ số EBIT giúp bạn xem xét:

- Khả năng doanh nghiệp kiểm soát các loại chi phí ra sao?

- Hoạt động cốt lõi của doanh nghiệp tạo ra lợi nhuận như thế nào khi không phải lo lắng về thuế và lãi vay?

- Liệu doanh nghiệp có tạo ra thu nhập đủ để sinh lời, trả nợ và tài trợ cho các hoạt động khác đang diễn ra hay không?

Cách Tính EBIT trong báo cáo tài chính

EBIT tính như thế nào?

Công thức tính EBIT là:

EBIT = Thu nhập – Chi phí hoạt động

Tuy nhiên trong các báo cáo tài chính của các doanh nghiệp Việt Nam, do khoản chi phí lãi vay nằm bên trong chi phí tài chính, nên sẽ rất khó tính chi phí hoạt động, vì vậy có thể dùng công thức sau để thay thế:

EBIT = Lợi nhuận trước thuế + Lãi Vay

Hay chỉ số EBIT bao gồm toàn bộ các khoản lãi của doanh nghiệp trước khi tính toán các khoản tiền lãi và thuế thu nhập phải trả.

Lưu ý: Rất nhiều doanh nghiệp Việt Nam chỉ nộp báo cáo tài chính tóm tắt, trong đó không ghi rõ khoản chi phí lãi vay, trong trường hợp này, nếu có thuyết minh báo cáo tài chính thì vẫn có thể ước tính được chi phí lãi vay. Tuy nhiên nếu cả thuyết minh báo cáo tài chính cũng không có, thì chúng ta đành phải dùng công thức tính EBIT gần đúng như sau:

EBIT = Lợi nhuận gộp – Chi phí bán hàng – Chi phí quản lý doanh nghiệp

Tính toán EBIT là bước tiền đề để tính toán tiếp chỉ số EBITDA

EBITDA là gì? – chỉ số EBITDA (viết tắt của Earnings Before Interest, Tax, Depreciation and Amortization – Lợi nhuận trước lãi vay, thuế và khấu hao) cũng là một chỉ tiêu được sử dụng rộng rãi để phân tích tính hiệu quả kinh doanh của doanh nghiệp.

- Depreciation là các khoản khấu hao của tài sản hữu hình (thiết bị, dụng cụ, nhà xưởng, máy móc…)

- Amortization là khấu hao của tài sản vô hình (bằng sáng chế, thương hiệu…)

Bằng cách tính thêm các yếu tố bổ sung này, EBITDA loại bỏ những ảnh hưởng từ các quyết định về mặt kế toán và tài chính gây ra…cho phép bạn tập trung hơn nữa vào lợi nhuận thực tế và hiệu quả kinh doanh của doanh nghiệp.

Từ đó, EBITDA được sử dụng để phân tích và so sánh mức lợi nhuận giữa doanh nghiệp hoặc giữa các ngành với nhau.

Công thức tính EBITDA

EBITDA có thể được tính từ lợi nhuận sau thuế:

EBITDA = Lợi nhuận sau thuế + Thuế TNDN + Chi phí lãi vay + Khấu hao

Hoặc được tính bằng cách cộng thêm Khấu hao vào EBIT:

EBITDA = EBIT + Khấu hao

EBIT Margin là gì?

EBIT Margin là Hệ số biên lợi nhuận trước thuế và lãi vay – Thể hiện hiệu quả quản lý tất cả chi phí hoạt động, bao gồm giá vốn và chi phí bán hàng, chi phí quản lý của doanh nghiệp.

Công thức EBIT Margin

EBIT margin = EBIT / Doanh thu thuần

⇒ 1 đồng doanh thu thuần doanh nghiệp tạo ra bao nhiêu đồng lợi nhuận trước lãi vay và thuế (EBIT).

Thông thường, một doanh nghiệp có EBIT margin càng cao, và duy trì trong nhiều năm, thường là những doanh nghiệp có khả năng kiểm soát chi phí tốt.

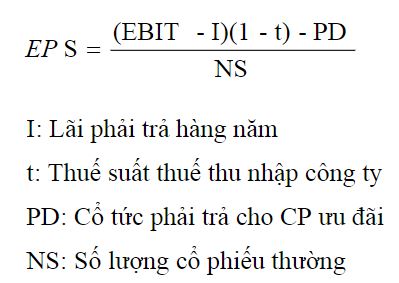

Mối quan hệ giữa EBIT và EPS

Hay:

EBIT = (EPS * Số cổ phần phổ thông xuất sắc) + Cổ tức ưu đãi Cổ phần / (1 – Thuế suất) + Lợi tức nợ nần

Để kiểm tra tác động của đòn bẩy tài chính, chúng ta phải phân tích mối quan hệ giữa EBIT và EPS. Trên thực tế, điều này yêu cầu việc so sánh các phương pháp tài chính thay thế khác nhau theo các giả định khác nhau liên quan đến Thu nhập trước lãi suất và thuế.

Đòn bẩy tài chính hay giao dịch trên vốn chủ sở hữu phát sinh khi tài sản cố định được tài trợ từ vốn nợ, (bao gồm cả cổ phiếu ưu đãi). Khi cùng trả lại một khoản lãi lớn hơn chi phí vốn nợ, phần vượt quá sẽ làm tăng EPS và tương tự cũng được áp dụng trong trường hợp vốn cổ phần ưu đãi.

Trong khi lập kế hoạch cấu trúc vốn của một công ty, hiệu quả của đòn bẩy tài chính, EPS sẽ được xem xét thích hợp. Để tăng quỹ cổ đông, một công ty có thể sử dụng hiệu quả mức EBIT cao của mình thay vì mức độ đòn bẩy tài chính cao. Ở trên đã đề cập đến việc tác động của đòn bẩy tài chính này có thể được kiểm tra nếu chúng ta phân tích mối quan hệ giữa EBIT và EPS.

Nội dung bài viết:

Bình luận