Thuế TNCN là một trong những loại thuế quan trọng, đóng góp không nhỏ vào nguồn ngân sách nhà nước. Đây là một khoản thuế được thu dựa trên tổng hợp thu nhập có chịu thuế của cá nhân từ tiền lương, tiền công từ nhiều nguồn trong năm. Quyết toán thuế thu nhập cá nhân (TNCN) là nghiệp vụ người lao động và người sử dụng lao động phải thực hiện hằng năm. Tuy nhiên, cũng như nhiều quy định khác, quy định liên quan đến Thuế cũng được cập nhật liên tục. Vậy Bảng tính quyết toán thuế tncn mới nhất như thế nào? Hãy cùng ACC tìm hiểu qua bài viết dưới đây!

Bảng tính quyết toán thuế tncn mới nhất

1. Tác dụng của bảng tính thuế TNCN

- Tính ra được số thuế TNCN phải khấu trừ vào lương của người lao động (để đưa thông tin lên bảng tính lương)

- Là căn cứ để làm tờ khai thuế TNCN:

+ Đối với các công ty kê khai thuế TNCN theo tháng thì dùng luôn bảng tính thuế TNCN tháng này để đưa thông tin vào tờ khai thuế TNCN tháng

+ Đối với các công ty kê khai thuế TNCN theo qúy thì dùng bảng tính thuế TNCN theo tháng này để tổng hợp số liệu vào Bảng tổng hợp thuế TNCN quý -> Sau đó dùng số liệu tại bảng tổng hợp quý để đưa lên tờ khai thuế TNCN quý.

2. Cấu trúc, nội dung của bảng tính thuế TNCN

2. Cấu trúc, nội dung của bảng tính thuế TNCN

Phần I. Thông tin về thu nhập người lao động nhận được trong tháng:

Phần II. Thông tin tính thuế TNCN:

Để làm được phần 2 này thì ngoài việc có kỹ năng về Excel các bạn phải biết các xác định từng khoản thu nhập (khoản nào chịu thuế, khoản nào không chịu thuế) và cách tính thuế TNCN đối tượng từng loại lao động (cư trú hay không cư trú, có ký hợp đồng LĐ hay không ký hợp đồng LĐ hoặc ký hợp đồng lao động trên hay dưới 3 tháng)

3. Một vài thông cần lưu ý khi làm bảng tính thuế TNCN

- Những người lao động nào được đưa vào bảng tính thuế TNCN?

Tất cả những người lao động được trả lương trong tháng đều phai đưa vào bảng tính thuế TNCN này. Bao gồm cả những lao động: chưa đến mức phải khấu trừ thuế TNCN hoặc những người đã được trả lương trong tháng và đã bị khấu trừ thuế TNCN rồi (Ví dụ như LĐ thời vụ khoán việc)

- Vì sao những người chưa đến mức phải khấu trừ thuế TNCN hoặc những người đã được trả lương trong tháng và đã bị khấu trừ thuế TNCN rồi mà vẫn đưa vào bảng tính (đã tính xong rồi mà)

Bởi: Bảng tính thuế TNCN theo tháng này còn dùng để:

+ Đưa số liệu thu nhập DN đã chi trả trong tháng lên tờ khai tháng (nếu DN kê khai thuế TNCN Theo tháng).

+ Tổng hợp số liệu vào bảng tính quý để làm tờ khai thuế TNCN theo quý (Nếu DN KK thuế TNCN theo quý)

+ Tổng hợp số liệu để đưa vào tờ khai Quyết Toán Thuế TNCN theo năm.

* Thu nhập chịu thuế:

TNCT = Tổng thu nhập - các khoản miễn thuế

* Số người phụ thuộc: lấy ở tờ khai đăng ký giảm trừ gia cảnh (Đăng ký từ tháng nào được giảm trừ từ tháng đó)

* Số tiền giảm trừ bản thân: Mỗi người chỉ được giảm trừ tại 1 nơi (1 cty). Nếu làm nhiều nơi (từ 2 cty trở lên) thì người lao động được quyền lựa chọn 1 nơi để lấy giảm trừ.

* Bảo hiểm bắt buộc: lấy ở hồ sơ tham gia BH của người lao động hoặc bảng tính lương.

* Thu nhập tính thuế = TNCT - các khoản giảm trừ (dòng tổng cộng).

* Thuế TNCN phải khấu trừ:

- Đối với lao động là cá nhân cư trú và ký hợp HĐLĐ từ 3 tháng trở lên thì tính theo biểu lũy tiến từng phần. Phần này khi làm trên Excel các bạn có thể làm thủ công theo các công thức lũy tiến (ban hành theo Phụ lục 1 của TT 111/2013/TT-BTC) cho từng mức TNTT

hoặc dùng công thức hàm if lồng:

=IF(Z12>+84888672676;Z12*35%-+84888672676;IF(Z12>+84888672676;Z12*30%-+84888672676;

IF(Z12>+84888672676;Z12*25%-+84888672676;IF(Z12>+84888672676;Z12*20%-+84888672676;

IF(Z12>+84888672676;Z12*15%-+84888672676;IF(Z12>+84888672676;Z12*10%-+84888672676;IF(Z12>0;Z12*5%;0)))))))

(Trong đó: cột Z chính là cột thu nhập tính thuế)

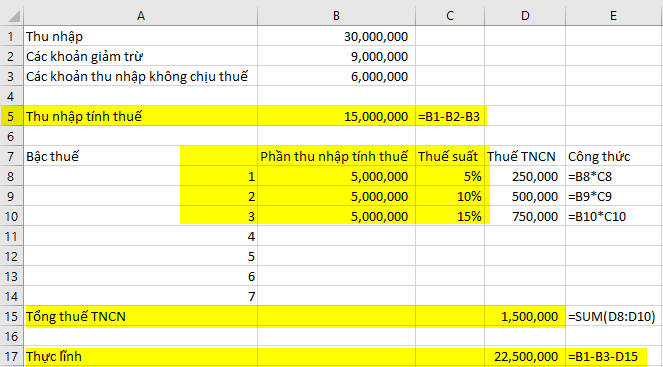

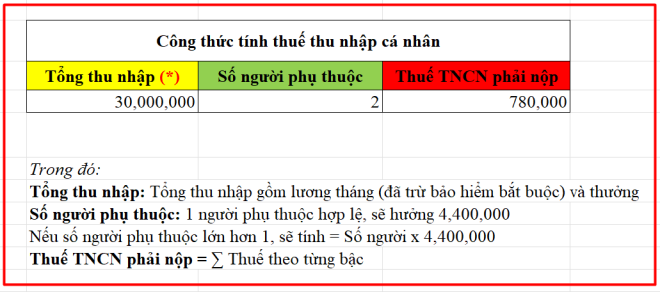

4. File Excel tính thuế TNCN

Bước 1: Nhập tổng thu nhập

Tổng thu nhập gồm lương tháng, thưởng và các khoản phụ cấp, trợ cấp (đã trừ bảo hiểm bắt buộc 10,5%).

Bước 2: Nhập số người phụ thuộc (nếu có)

Bước 3: Nhận kết quả.

5. Diễn giải cách tính thuế TNCN

5.1. Công thức tính thuế TNCN

Căn cứ Thông tư 111/2013/TT-BTC, thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công được xác định theo công thức sau:

Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất (công thức 1)

Để tính được số thuế phải nộp cần biết thu nhập tính thuế và thuế suất, cụ thể:

- Thu nhập tính thuế được tính như sau:

Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ (công thức 2)

Thu nhập chịu thuế được tính như sau:

Thu nhập chịu thuế - Tổng thu nhập - Các khoản được miễn thuế (công thức 3)

- Thuế suất theo biểu lũy tiến từng phần gồm 07 bậc thuế, cụ thể:

Bậc 1: 5%

Bậc 2: 10%

Bậc 3: 15%

Bậc 4: 20%

Bậc 5: 25%

Bậc 6: 30%

Bậc 7: 35%

5.2. Các bước tính thuế TNCN

Căn cứ vào công thức trên, người nộp thuế tính tuần tự các bước sau để có số thuế phải nộp

Bước 1: Tính tổng thu nhập chịu thuế

Bước 2: Tính các khoản được miễn

Bước 3: Tính thu nhập chịu thuế theo công thức 3

Bước 4: Tính các khoản được giảm trừ

Bước 5: Tính thu nhập tính thuế theo công thức 2

Bước 6: Tính số thuế phải nộp theo công thức 1.

6. Phương pháp tính thuế TNCN

6.1. PHƯƠNG PHÁP LŨY TIẾN TỪNG PHẦN

|

Bậc thuế |

Phần thu nhập tính thuế/năm (triệu đồng) |

Phần thu nhập tính thuế/tháng (triệu đồng) |

Thuế suất (%) |

|

1 |

Đến 60 | Đến 05 |

5 |

|

2 |

Trên 60 đến 120 | Trên 05 đến 10 |

10 |

|

3 |

Trên 120 đến 216 | Trên 10 đến 18 |

15 |

|

4 |

Trên 216 đến 384 | Trên 18 đến 32 |

20 |

|

5 |

Trên 384 đến 624 | Trên 32 đến 52 |

25 |

|

6 |

Trên 624 đến 960 | Trên 52 đến 80 |

30 |

|

7 |

Trên 960 | Trên 80 |

35 |

Người nộp thuế cần tính được thu nhập tính thuế, sau đó nhân (x) với thuế suất tương ứng của bậc thuế đó (tính từng bậc thuế riêng).

Để biết số thuế phải nộp chỉ cần cộng số thuế phải nộp của từng bậc thuế.

6.2. PHƯƠNG PHÁP TÍNH THUẾ RÚT GỌN

Để nhanh chóng thì người nộp thuế nên áp dụng phương pháp tính rút gọn theo phụ lục số 01/PL-TNCN ban hành kèm theo Thông tư 111/2013/TT-BTC như sau:

|

Bậc thuế |

Thu nhập tính thuế/tháng |

Thuế suất |

Tính số thuế phải nộp |

|

|

Cách 1 |

Cách 2 |

|||

|

1 |

Đến 05 triệu đồng (trđ) |

5% |

0 trđ + 5% TNTT (thu nhập tính thuế) | 5% TNTT |

|

2 |

Trên 05 trđ đến 10 trđ |

10% |

0,25 trđ + 10% TNTT trên 5 trđ | 10% TNTT - 0,25 trđ |

|

3 |

Trên 10 trđ đến 18 trđ |

15% |

0,75 trđ + 15% TNTT trên 10 trđ | 15% TNTT - 0,75 trđ |

|

4 |

Trên 18 trđ đến 32 trđ |

20% |

1,95 trđ + 20% TNTT trên 18 trđ | 20% TNTT - 1,65 trđ |

|

5 |

Trên 32 trđ đến 52 trđ |

25% |

4,75 trđ + 25% TNTT trên 32 trđ | 25% TNTT - 3,25 trđ |

|

6 |

Trên 52 trđ đến 80 trđ |

30% |

9,75 trđ + 30% TNTT trên 52 trđ | 30 % TNTT - 5,85 trđ |

|

7 |

Trên 80 trđ |

35% |

18,15 trđ + 35% TNTT trên 80 trđ | 35% TNTT - 9,85 |

Ví dụ

Ông H có thu nhập từ tiền lương trong tháng 10/2021 là 50 triệu đồng. Ông H phải nộp 10,5% bảo hiểm bắt buộc. Ông H có 02 người phụ thuộc, trong tháng Ông H không đóng góp từ thiện, nhân đạo, khuyến học. Thuế thu nhập cá nhân tạm nộp được tính như sau:

Bước 1: Xác định thu nhập chịu thuế

Thu nhập chịu thuế của Ông H là 50 triệu đồng.

Bước 2: Tính các khoản giảm trừ

Ông H được giảm trừ các khoản sau:

- Giảm trừ gia cảnh cho bản thân: 11 triệu đồng.

- Giảm trừ gia cảnh cho 02 người phụ thuộc là: 4,4 × 2 = 8,8 triệu đồng.

- Bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp: 50 triệu đồng × (8% + 1,5% + 1%) = 5.25 triệu đồng

Tổng cộng các khoản được giảm trừ là: 11 + 8,8 + 5,25 = 25,05 triệu đồng

Bước 3: Tính thu nhập tính thuế

Thu nhập tính thuế của Ông H là: 50 - 25,05 = 24,95 triệu đồng

Bước 4: Tính số thuế thu nhập phải nộp

Tính số thuế phải nộp tính theo phương pháp rút gọn:

Thu nhập tính thuế trong tháng 24,95 triệu đồng là thu nhập tính thuế thuộc bậc 4. Số thuế thu nhập cá nhân phải nộp như sau:

24,95 × 20% - 1,65 = 3,34 triệu đồng.

Như vậy, số thuế Ông H tạm nộp đối với thu nhập nhận được trong tháng 10/2021 là 3,34 triệu đồng.

7. File Excel tính thuế thu nhập cá nhân theo mức giảm trừ

QUY ĐỊNH VỀ THUẾ THU NHẬP CÁ NHÂN

Căn cứ quy định tại Điều 26 Thông tư 111/2013/TT-BTC thì doanh nghiệp trả thu nhập thuộc diện chịu thuế thu nhập cá nhân có trách nhiệm khai quyết toán thuế và quyết toán thuế thu nhập cá nhân thay cho các cá nhân có uỷ quyền quyết toán thuế thu nhập cá nhân không phân biệt có phát sinh khấu trừ thuế hay không phát sinh khấu trừ thuế. Trường hợp doanh nghiệp không phát sinh trả thu nhập thì không phải khai quyết toán thuế thu nhập cá nhân.

Theo quy định hiện hành, thuế TNCN từ tiền lương, tiền công được tính theo công thức sau:

| Thuế thu nhập cá nhân | = | (Thu nhập chịu thuế | - | Các khoản giảm trừ) | x | Thuế suất |

Quý thành viên có thể tham khảo chi tiết tại công việc: Thu nhập chịu thuế thu nhập cá nhân từ tiền lương, tiền công và Công thức tính thuế thu nhập cá nhân từ tiền lương, tiền công.

Các khoản giảm trừ khi tính thuế thu nhập cá nhân từ tiền lương, tiền công là các khoản được trừ vào thu nhập chịu thuế trước khi xác định thu nhập tính thuế từ tiền lương, tiền công của người nộp thuế là cá nhân cư trú. Cụ thể, bao gồm các khoản sau:

| 1. Giảm trừ gia cảnh bản thân và người phụ thuộc | |||

| Trước ngày 01/07/2020 | Từ ngày 01/07/2020 | ||

| - Đối với bản thân người nộp thuế là 9 triệu đồng/tháng, 108 triệu đồng/năm;

- Mỗi người phụ thuộc là 3,6 triệu đồng/tháng; 43,2 triệu đồng/năm. |

- Đối với người nộp thuế là 11 triệu đồng/tháng, 132 triệu đồng/năm;

- Mỗi người phụ thuộc là 4,4 triệu đồng/tháng; 52,8 triệu đồng/năm. |

||

| 2. Giảm trừ đối với các khoản đóng bảo hiểm, Quý hưu trí tự nguyện | |||

| Các khoản đóng bảo hiểm bao gồm: bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành nghề phải tham gia bảo hiểm bắt buộc.

|

Quỹ hưu trí tự nguyện: Mức đóng vào, mua bảo hiểm hưu trí tự nguyện theo quy định được trừ ra khỏi thu nhập chịu thuế theo thực tế phát sinh nhưng tối đa không quá một (01) triệu đồng/tháng bao gồm cả số tiền do người sử dụng lao động đóng cho người lao động và cả số tiền do người lao động tự đóng (nếu có), kể cả trường hợp tham gia nhiều quỹ. | Người nước ngoài là cá nhân cư trú tại Việt Nam, người Việt Nam là cá nhân cư trú nhưng làm việc tại nước ngoài có thu nhập từ tiền lương, tiền công ở nước ngoài đã tham gia đóng các khoản bảo hiểm bắt buộc theo quy định của quốc gia nơi cá nhân cư trú mang quốc tịch hoặc làm việc tương tự quy định của pháp luật Việt Nam. | |

| 3. Giảm trừ đối với các khoản đóng góp từ thiện, nhân đạo, khuyến học | |||

Sự thay đổi mức giảm trừ gia cảnh theo quy định mới tại Nghị quyết 954/2020/UBTVQH14 đồng thời dẫn đến sự thay đổi trong việc xác định các khoản giảm trừ khi tính thuế TNCN từ tiền lương, tiền công.

8. Câu hỏi thường gặp

Có mẫu bảng tính quyết toán thuế TNCN sẵn có không?

Có rất nhiều mẫu bảng tính quyết toán thuế TNCN được chia sẻ miễn phí trên internet. Bạn có thể tìm kiếm và tải về để sử dụng. Tuy nhiên, nên kiểm tra kỹ các công thức tính toán trước khi áp dụng.

Những lưu ý khi sử dụng bảng tính để quyết toán thuế TNCN?

- Cập nhật thông tin liên tục: Luôn cập nhật các thông tin mới nhất về thu nhập, chi phí và các quy định về thuế.

- Sao lưu dữ liệu: Thường xuyên sao lưu dữ liệu để tránh mất mát thông tin.

- Kiểm tra kỹ các công thức: Kiểm tra lại các công thức tính toán để đảm bảo tính chính xác.

- Tham khảo ý kiến chuyên gia: Nếu không chắc chắn, bạn nên tham khảo ý kiến của các chuyên gia kế toán.

Ưu điểm và nhược điểm của việc sử dụng bảng tính để quyết toán thuế TNCN?

- Ưu điểm: Linh hoạt, dễ sử dụng, tiết kiệm chi phí.

- Nhược điểm: Dễ xảy ra sai sót nếu không cẩn thận, không phù hợp với những người không có kiến thức về kế toán.

Nội dung bài viết:

Bình luận