Thuế nhập khẩu vải từ trung quốc là bao nhiêu?

Vải từ Trung Quốc khá được ưa chuộng tại Việt Nam, khi kinh doanh hàng hoá nhập khẩu cần phải lưu ý đến nhiều vấn đề, trong đó có thuế nhập khẩu. Hôm nay giới hạn trong bài viết này chúng tôi sẽ giúp các bạn tìm hiểu về cách tính thuế nhập khẩu vải từ Trung Quốc.

1. Thuế nhập khẩu là gì?

Thuế nhập khẩu là thuế đánh vào hàng hóa được nhập khẩu vào nước đó mà có nguồn gốc từ nước ngoài trong khâu nhập khẩu nhằm bảo hộ thị trường tiêu thụ cho các sản phẩm sản xuất trong nước và bổ sung khoản thu cho ngân sách nhà nước.

2. Tính thuế nhập khẩu/xuất khẩu

Căn cứ: Luật thuế xuất khẩu, thuế nhập khẩu

Có 3 phương pháp tính thuế nhập khẩu, bao gồm:

➤ Phương pháp 1: Phương pháp tính thuế theo tỷ lệ phần trăm

| Thuế nhập khẩu | = | Số lượng hàng hóa nhập khẩu | x | Giá tính thuế của mỗi đơn vị hàng hóa | x | Thuế suất thuế nhập khẩu |

➤ Phương pháp 2: Phương pháp tính thuế tuyệt đối

Theo phương pháp này, cơ quan hải quan sẽ ấn định số thuế phải nộp trên một đơn vị hàng hóa nhập khẩu, thuế nhập khẩu phải nộp được tính như sau:

| Thuế nhập khẩu | = | Số lượng hàng hóa nhập khẩu | x | Giá trị thuế nhập khẩu mà cơ quan hải quan ấn định trên một đơn vị hàng nhập khẩu |

➤ Phương pháp 3: Phương pháp tính thuế hỗn hợp

Nếu áp dụng tính thuế theo phương pháp này, số thuế nhập khẩu phải nộp được tính như sau:

| Thuế nhập khẩu = Tổng số thuế phải nộp theo phương pháp tỷ lệ phần trăm và tuyệt đối |

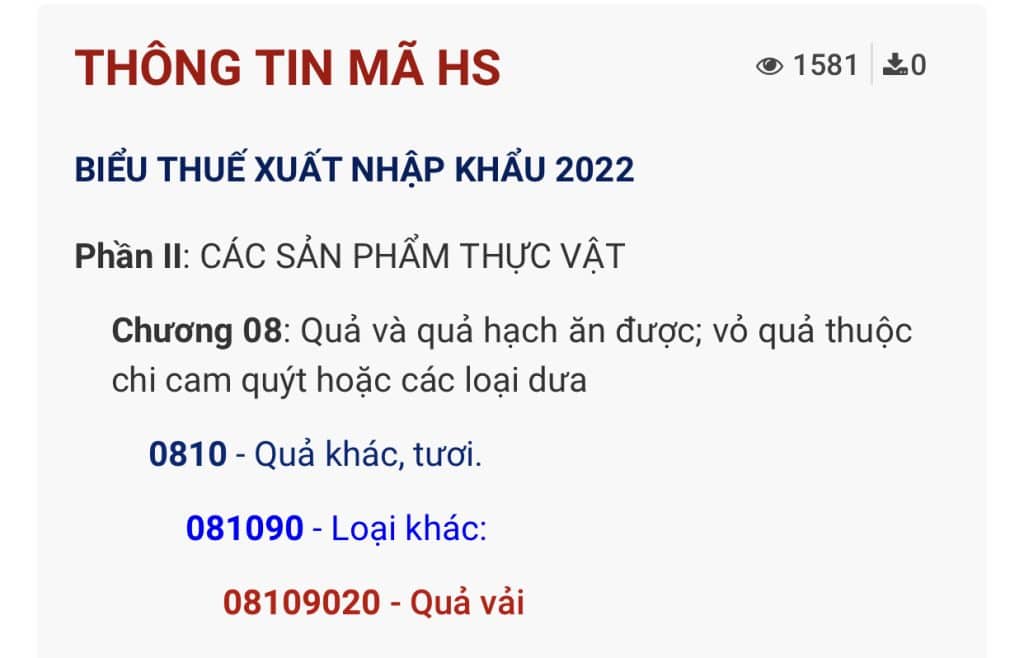

Tra cứu Mã HS của vải

Để xác định thuế nhập khẩu của vải, bạn phải tra cứu mã HS của hàng hoá trong biểu thuế, đối với mỗi loại vải khác nhau sẽ có thuế suất khác nhau. Tại Danh mục hàng hóa xuất khẩu, nhập khẩu Việt Nam ban hành kèm theo Nghị định 125/2017/NĐ-CP sửa đổi, bổ sung Nghị định 122/2016/NĐ-CP. Mặt hàng vải nhập khẩu được áp dụng mã HS là 08109020

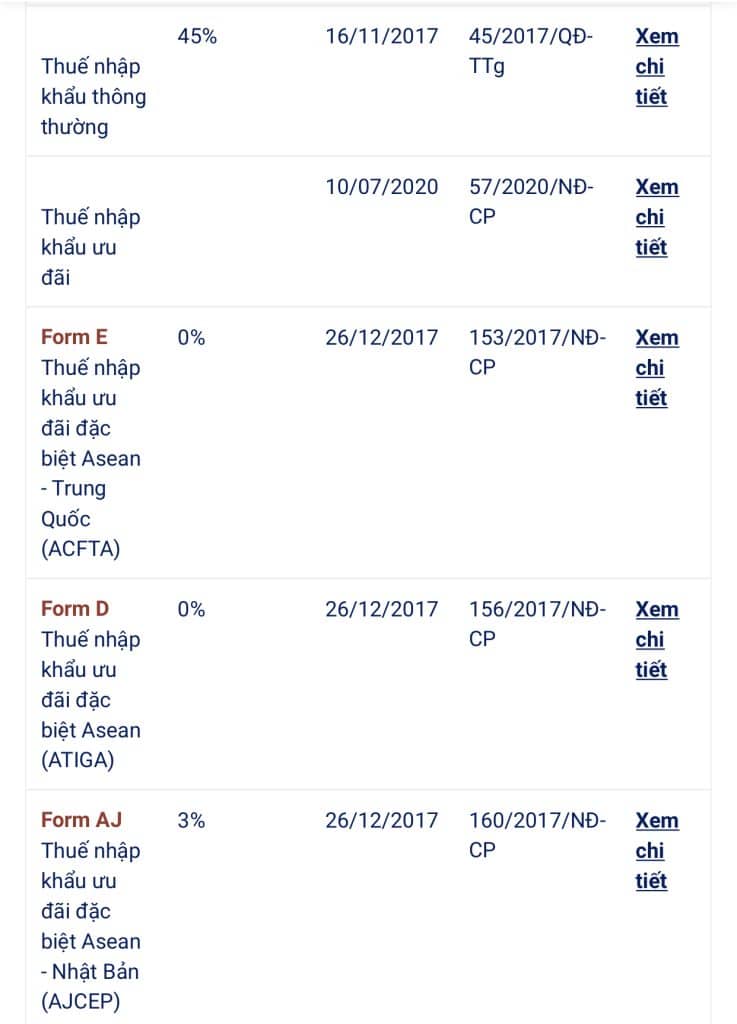

Có thể thấy:

- Thuế nhập khẩu thông thường: 45%

- Thuế nhập khẩu ưu đãi: 30%

- Thuế nhập khẩu ưu đãi đặc biệt

ACFTA (Asean-Trung Quốc): 0%

Trong đó, thuế suất thuế nhập khẩu tùy vào các hiệp định kinh tế Việt Nam ký với Trung Quốc mà sẽ áp dụng như sau:

- Thuế nhập khẩu thông thường: Áp dụng đối với hàng hóa nhập khẩu không thuộc trường hợp áp dụng thuế suất ưu đãi;

- Thuế nhập khẩu ưu đãi: Áp dụng đối với hàng hóa nhập khẩu có nguồn gốc, xuất xứ từ nước có thực hiện đối xử tối huệ quốc (MFN) trong quan hệ thương mại với Việt Nam;

- Thuế nhập khẩu ưu đãi đặc biệt: Áp dụng với hàng hóa nhập khẩu có nguồn gốc, xuất xứ từ các nước có thỏa thuận ưu đãi đặc biệt về thuế nhập khẩu trong quan hệ thương mại với Việt Nam.

3. THỜI ĐIỂM TÍNH VÀ NỘP THUẾ NHẬP KHẨU

3.1. Thời điểm tính thuế nhập khẩu

- Thời điểm tính thuế nhập khẩu là thời điểm tiến hành đăng ký tờ khai hải quan;

- Tờ khai hải quan cần phải đăng ký trước ngày hàng hóa đến cửa khẩu hoặc trong vòng 30 ngày kể từ ngày hàng hóa đến cửa khẩu.

3.2. Thời điểm nộp thuế nhập khẩu

- Thời điểm nộp thuế nhập khẩu là thời điểm trước khi thông quan hoặc giải phóng hàng hóa;

- Trường hợp bạn được áp dụng chế độ ưu tiên theo quy định của Luật Hải quan mà được phép thực hiện nộp thuế sau khi thông quan hoặc giải phóng hàng hóa thì hạn chót nộp thuế là ngày thứ 10 của tháng kế tiếp;

- Trường hợp doanh nghiệp được tổ chức tín dụng bảo lãnh số thuế phải nộp thì được nộp thuế sau thời điểm thông quan hoặc giải phóng hàng hóa nhưng phải nộp tiền chậm nộp theo quy định. Tiền chậm nộp được tính từ ngày được thông quan hoặc hàng hóa được giải phóng. Thời hạn bảo lãnh tối đa là 30 ngày kể từ ngày bạn đăng ký tờ khai hải quan.

- Một số trường hợp đặc biệt: Đối với hàng hóa phải phân tích, giám định để tính chính xác số thuế phải nộp, hàng hóa chưa có giá chính thức tại thời điểm khai hải quan hay hàng hóa có khoản thực thanh toán, hàng hóa có các khoản điều chỉnh cộng vào trị giá hải quan chưa xác định được tại thời điểm đăng ký tờ khai hải quan:

- Bạn sẽ tạm nộp thuế trên theo giá khai báo;

- Trường hợp giám định, phân tích hàng hóa, giá chính thức của hàng hóa hay khoản thực thanh toán, khoản điều chỉnh cộng vào trị giá hải quan cho kết quả giá trị hàng hóa cao hơn giá trị hàng hóa dùng để tính nộp thuế trước đó. Số tiền thuế phải nộp sẽ tăng. Trong trường hợp này, thời hạn nộp số tiền thuế bổ sung là 5 ngày làm việc kể từ ngày bạn nhận được yêu cầu khai bổ sung của cơ quan hải quan;

- Trường hợp giám định, phân tích hàng hóa, giá chính thức của hàng hóa hay khoản thực thanh toán, khoản điều chỉnh cộng vào trị giá hải quan cho kết quả giá trị hàng hóa thấp hơn giá trị hàng hóa dùng để tính nộp thuế trước đó… Trong trường hợp này, bạn đang nộp thừa tiền thuế. cơ quan hải quan sẽ thông báo cho bạn để kê khai bổ sung số liệu chính xác. Với khoản tiền thuế nộp thừa, bạn có thể làm hồ sơ xin hoàn hoặc để bù trừ vào số tiền thuế phải nộp của các lần nhập khẩu tiếp theo.

Trên đây là các thông tin liên quan đến thuế nhập khẩu vải từ Trung Quốc, mời bạn đọc tham khảo. Trong quá tìm hiểu nếu bạn có thắc mắc cần được tư vấn hỗ trợ, hãy liên hệ với chúng tôi - Luật ACC, thông tin chi tiết trên website.

Nội dung bài viết:

Bình luận