Việc tra cứu nợ thuế của cá nhân, doanh nghiệp, hộ kinh doanh… hiện nay đã được đơn giản hoá bằng cách chỉ cần truy cập vào website trang thông tin của chi cục thuế là bạn có thể dễ dàng kiểm tra ở bất kì đâu thông qua số CMND/CCCD. Trong bài viết này, ACC sẽ hướng dẫn cách tra cứu nợ thuế điện tử đơn giản nhất cho quý bạn đọc.

I. Nợ thuế là gì?

Tiền thuế nợ là: các khoản tiền thuế; phí, lệ phí; các khoản thu từ đất; thu từ khai thác tài nguyên khoáng sản và các khoản thu khác thuộc NSNN do cơ quan thuế quản lý thu theo quy định của pháp luật (gọi chung là tiền thuế) nhưng đã hết thời hạn quy định mà NNT chưa nộp vào NSNN.

Đảm bảo tuân thủ pháp luật và tránh rủi ro tài chính với dịch vụ kiểm toán trọn gói ACC từ chúng tôi.

II. Tra cứu nợ thuế cá nhân

Tra cứu nợ thuế

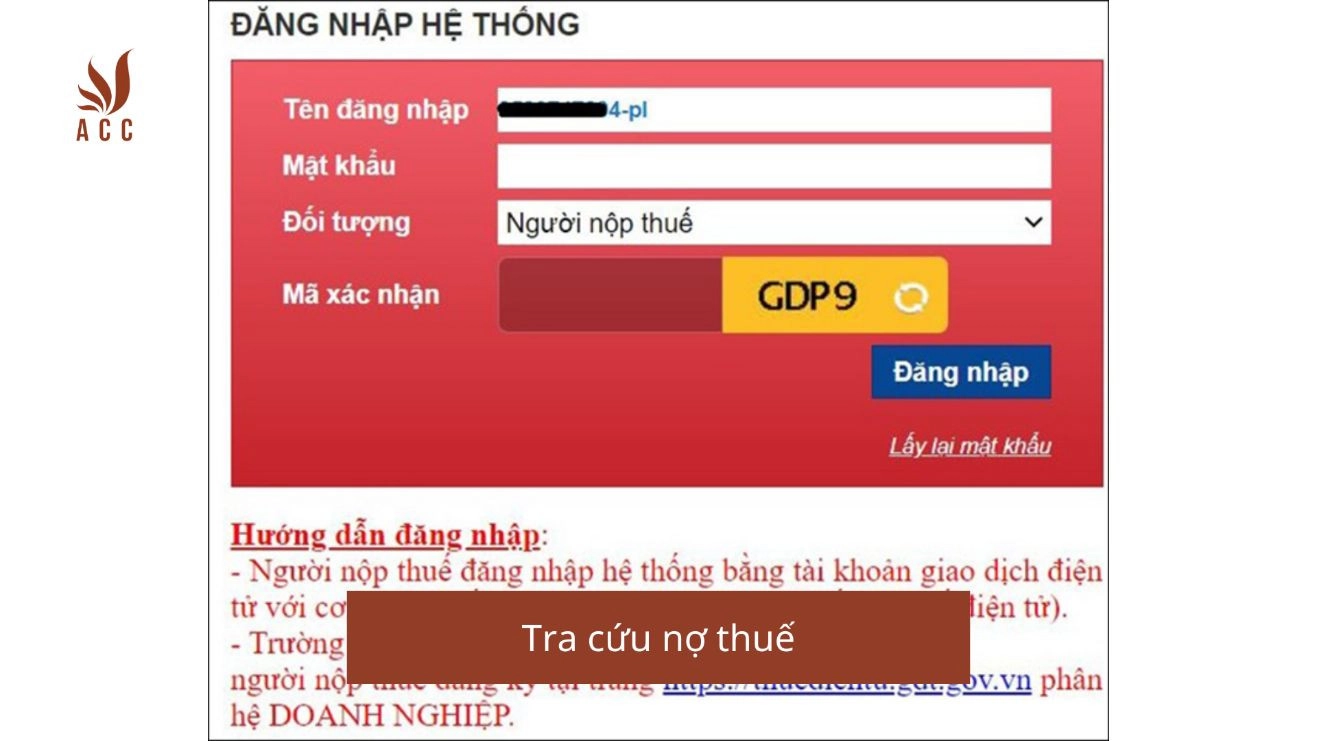

1. Bước 1: Thông tin đăng nhập

- Đăng nhập vào mục trang chủ chính của Cơ quan Thuế: http://tracuunnt.gdt.gov.vn/tcnnt/mstdn.jsp.

- Sau đó Đăng nhập vào bằng tên tài khoản hiện có, bắt buộc phải có hậu tố “-pl” phía sau.

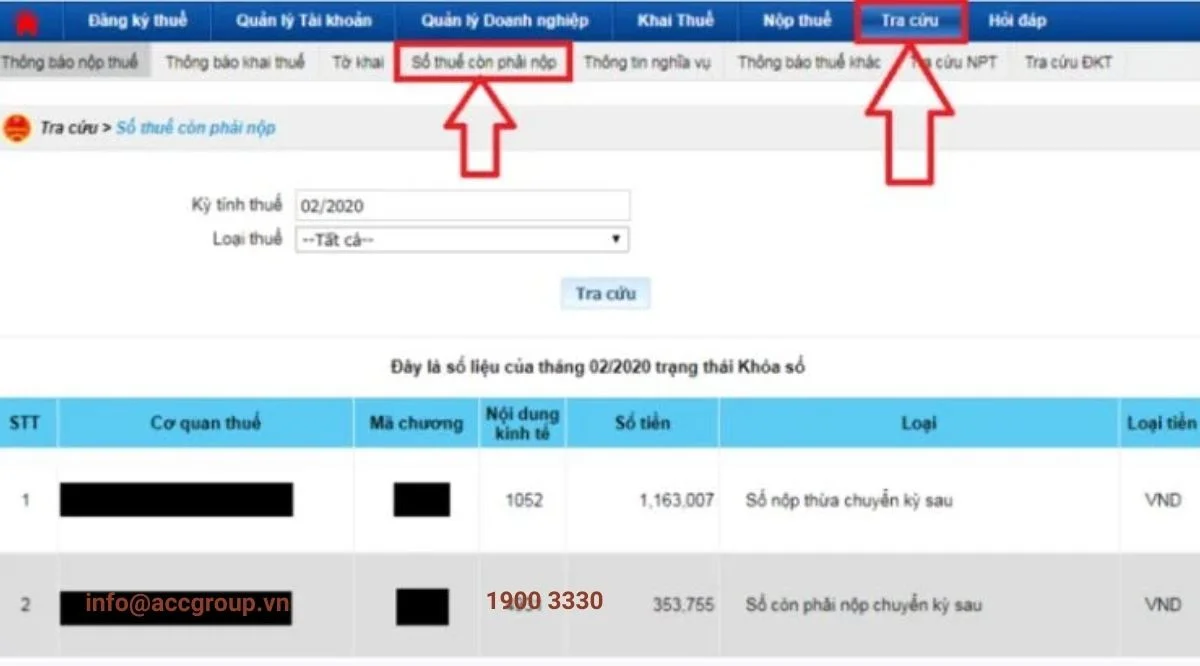

2. Bước 2: Hướng dẫn các đề mục

- Khi trong trạng thái đăng nhập, chọn lần lượt Tra cứu, tiếp theo là Số thuế còn phải nộp.

- Tại mục Kỳ tính thuế nhấp chọn ngày chính xác và bấm vào chữ Tra cứu.

- Nếu bạn chọn Tất cả tại mục Loại thuế thì kết quả sẽ cho ra các loại thuế cần nộp, kèm mã nội dung kinh tế tương ứng thích hợp (việc này thuận tiện cho việc lập “Giấy nộp tiền về sau”).

- Khi bạn muốn xem các nghĩa vụ thuế cụ thể như: thuế Doanh nghiệp, thuế thu nhập cá nhân, thuế môn bài…thì ngay tại mục Loại thuế bạn nhấp chuột, chọn hình mũi tên chỉ hướng xuống để xem thêm nhiều chi tiết.

Nhiều trường hợp công dân Việt Nam khi ra tới sân bay lại không thể xuất cảnh được vì với lý do là nợ thuế. Vậy nợ thuế có phải là một nguyên nhân dẫn đến không được xuất cảnh hay không? Bài viết sau đây ACC sẽ chia sẻ về việc không được xuất cảnh vì nợ thuế.

III. Tra cứu nợ thuế doanh nghiệp

1. Bước 1: Điền thông tin

- Đăng nhập vào trang thông tin điện tử của Cơ quan thuế: https://thuedientu.gdt.gov.vn.

- Sau đó chọn phần Doanh nghiệp bên phải màn hình và chọn phần Đăng nhập.

- Đăng nhập vào hệ thống với thông tin thuế kèm mật khẩu của doanh nghiệp. Tên đăng nhập chính là mã số thuế của doanh nghiệp, phải thêm hậu tố “-pl” ở phía sau vì đó là điều kiện bắt buộc.

2. Bước 2: Chọn thông tin

- Chọn mục Tra cứu sau đó chọn mục có nội dung Số thuế còn phải nộp.

3. Bước 3: Hướng dẫn các đề mục

- Nhấp vào mục Kỳ tính, sau đó là Loại thuế và cuối cùng là nhấn vào Tra cứu.

- Ở mục Kỳ tính thuế bạn nhập chọn tháng và năm muốn tra cứu.

- Nếu chọn tra cứu hết tất cả thuế của doanh nghiệp còn nợ thì nhấp vào ô Loại thuế để chọn mặc định là Tất cả. Danh sách khá dài nên nếu muốn xem thêm thông tin, chi tiết thì nhập chọn hình mũi tên đi xuống để xem thêm các loại thuế phí khác.

- Chọn xong mục cần xem thì nhấn Tra cứu để có thể truy xuất dữ liệu. Kết quả sẽ được cho ra.

- Để tiện tra cứu hơn, tại cột nội dung kinh tế nên biết được ý nghĩa của 1 số mã như:

- 1701: Là tiền thuế Giá trị gia tăng phải nộp

- 1052: Tiền thuế Thu nhập doanh nghiệp cần phải nộp

- 2863: Tiền thuế Môn bài cần phải nộp

- 4944: Tiền lãi phát sinh do nộp chầm tiền thuế Môn bài (nếu có)

- 4931: Lãi phát sinh do nộp chậm tiền thuế (nếu có)

- 4918: Tiền lãi phát sinh thêm do nộp chậm tiền thuế Thu nhập doanh nghiệp (nếu có)

IV. Tra cứu nợ thuế dành cho hộ kinh doanh cá thể

1. Bước 1: Đăng nhập thông tin

- Truy cập vào trang chủ: http://tracuunnt.gdt.gov.vn/tcnnt/mstdn.jsp.

- Đăng nhập tên và mật khẩu để tiến hành truy cập nợ thuế dành cho hộ kinh doanh cá thể.

- Sau đó chọn mục Tra cứu thông tin về người nộp thuế. Điền vào các thông tin tại mục bên dưới: Tên tổ chức các nhân nộp thuế, địa chỉ trụ sở kinh doanh, số Chứng minh thư/Căn cước của người đại diện.

- Điền Mã xác nhận và chọn Tra cứu để xem thông tin.

2. Bước 2: Hiển thị kết quả

- Kết quả tra cứu sẽ được hiển thị với các đề mục như sau:

- Mã số thuế

- Tên người nộp thuế

- Cơ quan thuế

- Số CMND/Thẻ căn cước

- Ngày thay đổi thông tin gần đây nhất

Lưu ý:

- Có thể nhấp nhiều thông tin để tra cứu nhanh hơn.

- Xem kỹ và nhập chính xác Mã xác nhận (có thể tải lại trang để hiển thị mã xác nhận mới nếu không nhìn rõ).

Nhiều trường hợp công dân Việt Nam khi ra tới sân bay lại không thể xuất cảnh được vì với lý do là nợ thuế. Vậy nợ thuế có phải là một nguyên nhân dẫn đến không được xuất cảnh hay không? Bài viết sau đây ACC sẽ chia sẻ về việc không được xuất cảnh vì nợ thuế.

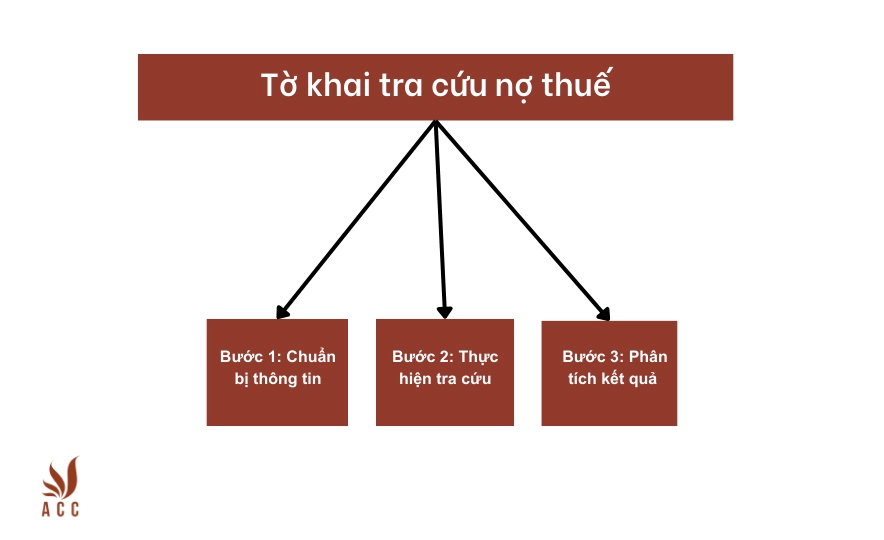

V. Tờ khai tra cứu nợ thuế

Tờ khai tra cứu nợ thuế

1. Bước 1: Chuẩn bị thông tin

- Truy cập vào trang web của Tổng cục thuế: http://tracuunnt.gdt.gov.vn/tcnnt/mstdn.jsp.

- Sau đó điền thông tin nội dung cần phải nhập vào các mục. Lưu ý rằng thông tin Mã số thuế và Mã xác nhận cần phải nhập chính xác.

- Tiếp theo nhấp chọn vào mục Tra cứu. Trang sẽ cho ra kết quả của tất cả các chi nhánh cùng với CMND/Thẻ căn cước của người đại diện.

2. Bước 2: Thực hiện tra cứu

- Truy cập vào trang điện tử của Tổng cục hải quan: https://tongcuc.customs.gov.vn/.

- Trong phần Dịch vụ công trực tuyến nhấp chọn Tra cứu nợ thuế.

3. Bước 3: Phân tích kết quả

- Sẽ có các thông tin được hiển thị: chi cục mở tờ khai, số tờ khai, số tiền nợ thuế, loại tiền đang nợ… Kết quả còn được hiển thị thông qua màu sắc (giúp người đọc dễ nhận ra các đề mục).

4. Những lưu ý khi thực hiện tra cứu nợ thuế:

- Mỗi khi xem xong kết quả nên để ý thông báo về tình trạng Khoá sổ. Trong tình trạng Khoá sổ sẽ cho ra số liệu đáng tin cậy).

- Khi lập giấy nộp tiền tại mục Nộp thuế -> Lập giấy nộp tiền, có thể dùng chức năng điền tự động bằng cách chọn vào mục Truy vấn số thuế phải nộp.

VI. Rủi ro khi nợ thuế

Rõ ràng, việc nộp thuế cho cơ quan nhà nước là trách nhiệm của doanh nghiệp. Nếu doanh nghiệp cố tình nợ thuế, thì cơ quan Thuế sẽ phải có những chế tài quản lý cho phù hợp. Tránh để những rủi ro về việc thất thu ngân sách nhà nước.

Vì vậy, doanh nghiệp trước khi nghĩ đến chuyện nợ tiền nộp Thuế, phải tìm hiểu kỹ các rủi ro khi nợ thuế mình có thể gặp phải. Trước tiên, doanh nghiệp sẽ bị xử lý hành chính khi chậm nộp thuế. Trong đó hiện nay, có nhiều doanh nghiệp bị đăng toàn bộ thông tin nợ thuế lên các trang tổng cục Thuế.

Tra cứu nợ thuế tờ khai hải quan là một trong những khâu quan trọng nhằm xác định chính xác số thuế mà doanh nghiệp còn nợ hải quan Việt Nam. Điều này sẽ giúp doanh nghiệp sẽ chủ động trả nợ thuế. Hãy cùng Công ty Luật ACC tìm hiểu về tra cứu nợ lệ phí tờ khai hải quan qua bài viết dưới đây nhé!

VII. Các trường hợp bị cưỡng chế khi nợ thuế

1. Khi nào doanh nghiệp có khả năng bị cưỡng chế nợ thuế?

Theo điểm a khoản 1 Điều 2 Thông tư 215/2013/TT-BTC

1. Đối với người nộp thuế

a) Người nộp thuế nợ tiền thuế, tiền chậm nộp tiền thuế đã quá 90 (chín mươi) ngày kể từ ngày hết thời hạn nộp thuế, hết thời hạn gia hạn nộp thuế theo quy định của Luật Quản lý thuế và của cơ quan nhà nước có thẩm quyền.

b) Người nộp thuế còn nợ tiền thuế, tiền phạt, tiền chậm nộp tiền thuế có hành vi bỏ trốn, tẩu tán tài sản.

c) Người nộp thuế không chấp hành quyết định xử phạt vi phạm hành chính về thuế trong thời hạn 10 (mười) ngày kể từ ngày nhận được quyết định xử phạt vi phạm hành chính về thuế thì bị cưỡng chế thi hành quyết định xử phạt vi phạm hành chính về thuế. Trường hợp quyết định xử phạt vi phạm hành chính về thuế có thời hạn thi hành nhiều hơn 10 (mười) ngày mà người nộp thuế không chấp hành quyết định xử phạt theo thời hạn ghi trên quyết định xử phạt thì bị cưỡng chế thi hành quyết định xử phạt vi phạm hành chính về thuế (trừ trường hợp được hoãn hoặc tạm đình chỉ thi hành quyết định xử phạt vi phạm hành chính về thuế).

2. Tổ chức tín dụng không chấp hành quyết định xử phạt vi phạm hành chính về thuế theo quy định của Luật Quản lý thuế và Luật Xử lý vi phạm hành chính.

3. Tổ chức bảo lãnh nộp tiền thuế cho người nộp thuế: quá thời hạn quy định 90 (chín mươi) ngày, kể từ ngày hết hạn nộp tiền thuế, tiền phạt, tiền chậm nộp tiền thuế theo văn bản chấp thuận của cơ quan thuế mà người nộp thuế chưa nộp đủ vào ngân sách nhà nước thì bên bảo lãnh bị cưỡng chế theo quy định của Luật Quản lý thuế và Luật Xử lý vi phạm hành chính.

4. Kho bạc nhà nước, kho bạc nhà nước cấp tỉnh, kho bạc nhà nước cấp huyện (sau đây gọi chung là kho bạc nhà nước) không thực hiện việc trích chuyển tiền từ tài khoản của đối tượng bị cưỡng chế mở tại kho bạc nhà nước để nộp vào ngân sách nhà nước theo quyết định xử phạt vi phạm hành chính về thuế của cơ quan thuế.

5. Tổ chức, cá nhân có liên quan không chấp hành các quyết định xử phạt vi phạm hành chính về thuế của cơ quan có thẩm quyền.

Như vây, theo quy định trên thì doanh nghiệp nợ tiền thuế quá 90 (chín mươi) ngày kể từ ngày hết thời hạn nộp thuế, hết thời hạn gia hạn nộp thuế theo quy định của Luật Quản lý thuế 2019 và của cơ quan nhà nước có thẩm quyền thì thuộc trường hợp bị cưỡng chế thuế.

>>Để hiểu thêm về thủ tục cấp giấy đăng ký kinh doanh mời các bạn đọc thêm bài viết: Thủ tục cấp giấy đăng ký kinh doanh cùng Công ty Luật ACC

2. Các hình thức cưỡng chế nợ thuế

Tra cứu nợ thuế

Theo quy định tại Điều 3 Thông tư 215/2013/TT-BTC và khoản 2 Điều 2 Thông tư 87/2018/TT-BTC khi bị doanh nghiệp bị cưỡng chế nợ thuế thì Cơ quan Thuế được áp dụng biện pháp trích tiền từ tài khoản của đối tượng bị cưỡng chế tại kho bạc nhà nước, tổ chức tín dụng; yêu cầu phong tỏa tài khoản.

"1. Các biện pháp cưỡng chế thi hành quyết định hành chính thuế (sau đây gọi chung là biện pháp cưỡng chế)

a) Trích tiền từ tài khoản của đối tượng bị cưỡng chế tại kho bạc nhà nước, tổ chức tín dụng; yêu cầu phong tỏa tài khoản.

..."

Trong trường hợp người nộp thuế nợ tiền thuế, tiền chậm nộp tiền thuế, tiền phạt, tiền chậm nộp tiền phạt có hành vi bỏ trốn, tẩu tán tài sản, người có thẩm quyền ra quyết định cưỡng chế áp dụng biện pháp cưỡng chế phù hợp để đảm bảo thu hồi nợ thuế kịp thời cho ngân sách nhà nước.

Bộ Tài chính quy định trình tự, thời gian áp dụng từng biện pháp cưỡng chế cụ thể; trình tự, thủ tục xác định người nộp thuế nợ tiền thuế có hành vi bỏ trốn, tẩu tán tài sản.

VIII. Mọi người cũng hỏi

1. Tra cứu nợ thuế cá nhân ở đâu?

Đăng nhập vào mục trang chủ chính của Cơ quan Thuế: http://tracuunnt.gdt.gov.vn/tcnnt/mstdn.jsp để tra cứu nhanh chóng, chính xác nhất.

2. Công ty Luật ACC có cung cấp dịch vụ tư vấn về hướng dẫn cách tra cứu nợ thuế điện tử đơn giản nhất không?

Hiện là công ty luật uy tín và có các văn phòng luật sư cũng như cộng tác viên khắp các tỉnh thành trên toàn quốc, Công ty Luật ACC thực hiện việc cung cấp các dịch vụ tư vấn pháp lý cho quý khách hàng, trong đó có dịch vụ làm tư vấn về hướng dẫn cách tra cứu nợ thuế điện tử đơn giản nhất uy tín, trọn gói cho khách hàng.

3. Chi phí dịch vụ tư vấn về hướng dẫn cách tra cứu nợ thuế điện tử đơn giản nhất của công ty Luật ACC là bao nhiêu?

Công ty Luật ACC luôn báo giá trọn gói, nghĩa là không phát sinh. Luôn đảm bảo hoàn thành công việc mà khách hàng yêu cầu; cam kết hoàn tiền nếu không thực hiện đúng, đủ, chính xác như những gì đã giao kết ban đầu. Quy định rõ trong hợp đồng ký kết.

Trên đây là toàn bộ nội dung bài viết Hướng dẫn cách tra cứu nợ thuế điện tử đơn giản nhất. Công ty Luật ACC luôn sẵn sàng giải đáp thắc mắc của Quý bạn đọc về pháp luật liên quan đến thuế. Xem thêm bài viết về các chủ đề khác của của chúng tôi tại đây. Trân trọng !

Nếu quý khách hàng có nhu cầu tư vấn pháp luật về thuế hãy liên hệ ngay

CÔNG TY LUẬT ACC

Tư vấn: 1900.3330

Zalo: 084.696.7979

Fanpage: : ACC Group – Đồng Hành Pháp Lý Cùng Bạn

Mail: [email protected]

Công ty Luật ACC tự hào là đơn vị hàng đầu hỗ trợ mọi vấn đề liên quan đến pháp lý, tư vấn pháp luật, thủ tục giấy tờ cho khách hàng là cá nhân và doanh nghiệp trên Toàn quốc với hệ thống văn phòng tại các thành phố lớn và đội ngũ cộng tác viên trên tất cả các tỉnh thành: Hà Nội, TP. HCM, Bình Dương, TP. Cần Thơ, TP. Đà Nẵng và Đồng Nai. Liên hệ với chúng tôi ngay hôm nay để được tư vấn và hỗ trợ kịp thời.

Nội dung bài viết:

Hãy để lại bình luận của bạn tại đây!