Thuế giá trị gia tăng là thuế được áp dụng nhiều trong các doanh nghiệp hiện nay. Tùy theo doanh thu của năm trước liền kề mà doanh nghiệp thực hiện thủ tục kê khai thuế GTGT theo tháng hay theo quý. Đối vớ doanh nghiệp có doanh thu năm trước liền kề hơn 50 tỷ đồng thì phải khai thuế GTGT theo tháng. Nay có sự hỗ trợ của phần mềm HTKK giúp doanh nghiệp thực hiện nhanh thủ tục kê khai tránh phát sinh việc nộp phạt khi chậm kê khai thuế GTGT. Bài viết này cung cấp thủ tục lập và nộp tờ khai thuế GTGT theo tháng.

ACC là đơn vị chuyên nghiệp cung cấp thủ tục lập và nộp tờ khai thuế GTGT theo tháng. Mời bạn tham khảo chi tiết về dịch vụ này.

1. Khái niệm

Thuế giá trị gia tăng (GTGT hay còn gọi là VAT) là thuế tính trên giá trị tăng thêm của hàng hóa, dịch vụ phát sinh trong quá trình từ sản xuất, lưu thông đến tiêu dùng. VAT là một loại thuế gián thu, tiền thuế được cấu thành trong giá cả hàng hóa và dịch vụ, người tiêu dùng là người cuối cùng chịu thuế, người nộp thuế chỉ là người thay thế người tiêu dùng thực hiện nghĩa vụ nộp thuế cho nhà nước. Do VAT có mục đích là một khoản thuế đối với việc tiêu thụ, cho nên hàng xuất khẩu thường không phải chịu thuế VAT hoặc cách khác, VAT đối với người xuất khẩu được hoàn lại.

Tờ khai thuế là văn bản theo mẫu do Bộ Tài chính quy định được người nộp thuế sử dụng để kê khai các thông tin nhằm xác định số thuế phải nộp.

2. Trường hợp doanh nghiệp phải kê khai thế GTGT theo tháng

Khai thuế GTGT theo tháng áp dụng đối với những doanh nghiệp có tổng doanh thu bán hàng và cung cấp dịch vụ của năm trước liền kề lơn hơn 50 tỷ đồng.

Cách xác định doanh thu bán hàng, cung cấp dịch vụ năm trước làm điều kiện xác định đối tượng khai thuế giá trị gia tăng theo tháng như sau:

- Doanh thu bán hàng hóa, cung cấp dịch vụ được xác định là Tổng doanh thu trên các Tờ khai thuế giá trị gia tăng của các kỳ tính thuế trong năm dương lịch (bao gồm cả doanh thu chịu thuế giá trị gia tăng và doanh thu không chịu thuế giá trị gia tăng).

- Trường hợp người nộp thuế thực hiện khai thuế tại trụ sở chính cho đơn vị trực thuộc thì doanh thu bán hàng hoá, cung cấp dịch vụ bao gồm cả doanh thu của đơn vị trực thuộc.

3. Hướng dẫn lập và nộp tờ khai thuế GTGT theo tháng trên phần mềm “Hỗ trợ kê khai” (phần mềm HTKK)

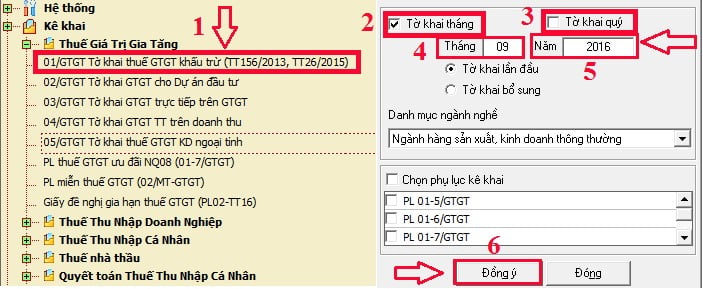

Sau khi tải phần mềm HTKK về, cài đặt, mở phần mềm và tích chọn:

- Chọn: “Thuế giá trị gia tăng”

- Chọn: “01/GTGT Tờ khai thuế GTGT khấu trừ (TT156/2013, TT26/2015)”

- Chọn loại tờ khai: “Tờ khai tháng”

- Chọn kỳ tính thuế: “Tháng”

- Chọn các phụ lục nếu có (Hiện tại đã bỏ 2 phụ lục là 01-1/GTGT và 01-2/GTGT)

- Sau đó chọn: “Đồng ý”

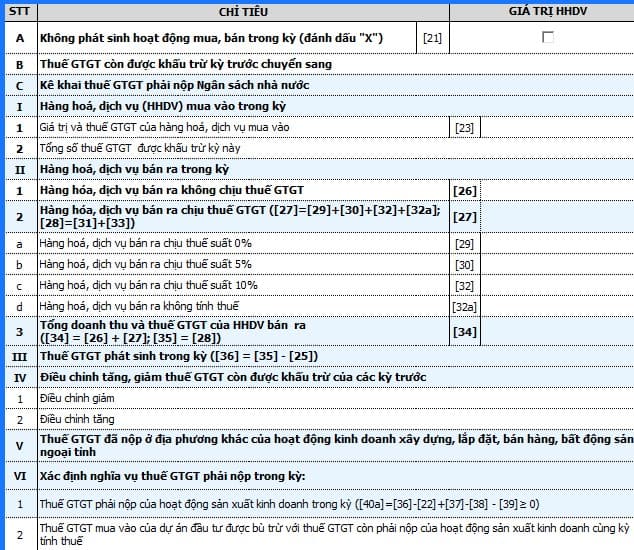

- Sau khi các bạn ấn “Đồng ý” màn hình sẽ xuất hiện như hình dưới:

Cách ghi các chỉ tiêu trên tờ khai thuế GTGT khấu trừ mẫu 01/GTGT:

Chỉ tiêu [21]: Nếu trong kỳ không phát sinh các hoạt động mua bán hàng hóa, dịch vụ thì doanh nghiệp vẫn phải lập tờ khai và gửi đến cơ quan thuế. Trên tờ khai, doanh nghiệp đánh dấu “X” vào ô vuông.

Chỉ tiêu [22]: Số thuế GTGT còn được khấu trừ kỳ trước chuyển sang:

-

- Số liệu ghi vào chỉ tiêu này là số thuế đã ghi trên chỉ tiêu [43] của Tờ khai thuế GTGT kỳ trước.

- Trường hợp bạn cài lại máy tính hoặc bị mất dữ liệu thì bạn phải nhập bằng tay số tiền ở chỉ tiêu [43] của kỳ trước vào đây.

Chỉ tiêu [23]: Giá trị của hàng hóa, dịch vụ mua vào:

-

- Số liệu ghi vào mã số này là: Tổng giá trị hàng hóa, dịch vụ mua vào trong kỳ chưa có thuế GTGT. Số liệu này được lấy từ số liệu dòng “Tổng giá trị hàng hóa dịch vụ mua vào”.

Chỉ tiêu [24]: Thuế GTGT của hàng hóa, dịch vụ mua vào:

-

- Số liệu ghi vào mã số này là: Tổng toàn bộ số tiền thuế GTGT của hàng hóa, dịch vụ mua vào (Dù được khấu trừ hay không được khấu trừ, thì các bạn cũng nhập hết vào đây nhé)

Chỉ tiêu [25]: Tổng số thuế GTGT được khấu trừ kỳ này:

-

- Số liệu ghi vào mã số này là: Tổng số tiền thuế GTGT của hàng hóa, dịch vụ mua vào được khấu trừ (Chỉ nhập phần tiền thuế GTGT đủ điều kiện được khấu trừ).

Chỉ tiêu [26]: Hàng hóa, dịch vụ bán ra không chịu thuế GTGT

-

- Số liệu ghi vào mã số này là: Tổng Doanh thu của việc bán hàng hóa, dịch vụ không chịu thuế GTGT

Chỉ tiêu [27] và [28]: Phần mềm sẽ tự động cập nhật.

Chỉ tiêu [29]: Hàng hoá, dịch vụ bán ra chịu thuế suất 0%

-

- Số liệu ghi vào mã số này là: Tổng Doanh thu của việc bán hàng hóa, dịch vụ chịu thuế suất 0%

Chỉ tiêu [30] và [31]: Hàng hoá, dịch vụ bán ra chịu thuế suất 5%

-

- Số liệu ghi vào mã số này là: Tổng Doanh thu của việc bán hàng hóa, dịch vụ chịu thuế suất 5% và Tiền thuế GTGT

Chỉ tiêu [32] và [33]: Hàng hoá, dịch vụ bán ra chịu thuế suất 10%

-

- Số liệu ghi vào mã số này là: Tổng Doanh thu của việc bán hàng hóa, dịch vụ chịu thuế suất 10% và Tiền thuế GTGT

Chỉ tiêu [32a]: Hàng hoá, dịch vụ bán ra không tính thuế:

-

- Số liệu ghi vào mã số này là: Tổng Doanh thu của việc bán hàng hóa, dịch vụ không phải kê khai, tính nộp thuế GTGT.

Ví dụ như: Bán sản phẩm trồng trọt, chăn nuôi, thủy sản, hải sản chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường cho doanh nghiệp, hợp tác xã ở khâu kinh doanh thương mại không phải kê khai, tính nộp thuế GTGT. Trên hóa đơn GTGT, ghi dòng giá bán là giá không có thuế GTGT, dòng thuế suất và thuế GTGT không ghi, gạch bỏ.

Chỉ tiêu [34], [35] và [36]: Phần mềm sẽ tự động cập nhật.

Chú ý: 2 Chỉ tiêu [37] và [38] chỉ thực hiện khi kỳ trước các bạn có kê khai bổ sung, điều chỉnh hoặc yêu cầu của Cơ quan thuế.

Chỉ tiêu [37]: Điều chỉnh giảm:

-

- Nếu Chỉ tiêu [43] trên tờ khai bổ sung KHBS của kỳ trước là số âm (tức là trong ngoặc) thì bạn nhập số tiền đó vào Chỉ tiêu [37] của kỳ hiện tại.

Chỉ tiêu [38]: Điều chỉnh tăng:

-

- Cũng như chỉ tiêu [37] nhưng ngược lại.

- Tức là nếu Chỉ tiêu [43] trên tờ khai KHBS của kỳ bổ sung, điều chỉnh là số dương thì các bạn nhập số tiền đó vào Chỉ tiêu [38] của kỳ hiện tại.

Chỉ tiêu [39] đến Chỉ tiêu [43]: Phần mềm tự động cập nhật.

Chỉ tiêu [40b]:

-

- Chỉ Áp dụng đối với trường hợp NNT thuộc đối tượng nộp thuế GTGT theo phương pháp khấu trừ có dự án đầu tư tại địa bàn tỉnh, thành phố trực thuộc trung ương cùng nơi đóng trụ sở chính, đang trong giai đoạn đầu tư thì lập hồ sơ khai thuế riêng cho dự án đầu tư và phải bù trừ số thuế GTGT của HHDV mua vào sử dụng cho dự án đầu tư với thuế GTGT của hoạt động sản xuất kinh doanh đang thực hiện.

Chỉ tiêu [40b] nhập vào bảng chỉ tiêu này tương ứng với chỉ tiêu 28a “Thuế GTGT mua vào của dự án đầu tư” trên tờ khai 02/GTGT. Giá trị tại chỉ tiêu 28a trên tờ khai 02/GTGT không được lớn hơn giá trị chỉ tiêu [40a].

Lưu ý:

Chỉ tiêu [40]: Nếu xuất hiện số tiền ở đây thì mang tiền thuế đi nộp. Hạn nộp tiền cũng chính là hạn nộp tờ khai.

Chỉ tiêu [43]: Nếu xuất hiện số tiền ở đây thì phần mềm sẽ tự động chuyển sang Chỉ tiêu [22] của kỳ sau. (Không phải nộp tiền thuế).

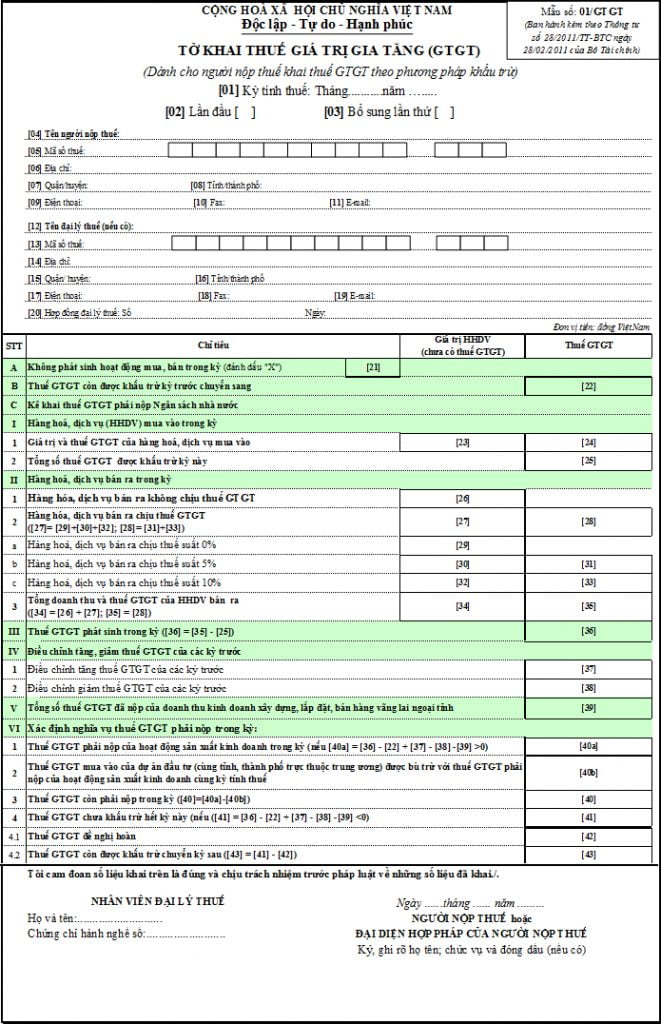

4. Tờ khai thuế GTGT

5. Thời hạn nộp hồ sơ khai thuế GTGT tháng

Thời hạn nộp hồ sơ khai thuế tháng chậm nhất là ngày thứ 20 (hai mươi) của tháng tiếp theo tháng phát sinh nghĩa vụ thuế.

6. Mức phạt đối với hành vi chậm nộp hồ sơ khai thuế so với thời hạn quy định

- Phạt cảnh cáo đối với hành vi nộp hồ sơ khai thuế quá thời hạn quy định từ 01 ngày đến 05 ngày mà có tình tiết giảm nhẹ.

- Phạt tiền 700.000 đồng, nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 400.000 đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 1.000.000 đồng đối với hành vi nộp hồ sơ khai thuế cho cơ quan thuế quá thời hạn quy định từ 01 ngày đến 10 ngày (trừ trường hợp Phạt cảnh cáo).

- Phạt tiền 1.400.000 đồng, nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không dưới 800.000 đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 2.000.000 đồng đối với hành vi nộp hồ sơ khai thuế cho cơ quan thuế quá thời hạn quy định từ trên 10 ngày đến 20 ngày.

- Phạt tiền 2.100.000 đồng, nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 1.200.000 đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 3.000.000 đồng đối với hành vi nộp hồ sơ khai thuế cho cơ quan thuế quá thời hạn quy định từ trên 20 ngày đến 30 ngày.

- Phạt tiền 2.800.000 đồng, nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 1.600.000 đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 4.000.000 đồng đối với hành vi nộp hồ sơ khai thuế cho cơ quan thuế quá thời hạn quy định từ trên 30 ngày đến 40 ngày.

- Phạt tiền 3.500.000 đồng, nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 2.000.000 đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 5.000.000 đồng đối với một trong các hành vi sau đây:

- Nộp hồ sơ khai thuế quá thời hạn quy định từ trên 40 ngày đến 90 ngày.

- Nộp hồ sơ khai thuế quá thời hạn quy định trên 90 ngày nhưng không phát sinh số thuế phải nộp.

- Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp (trừ trường hợp pháp luật có quy định không phải nộp hồ sơ khai thuế).

- Nộp hồ sơ khai thuế tạm tính theo quý quá thời hạn quy định trên 90 ngày, kể từ ngày hết thời hạn nộp hồ sơ khai thuế nhưng chưa đến thời hạn nộp hồ sơ khai quyết toán thuế năm.

7. Khách hàng cung cấp gì khi sử dụng dịch vụ của ACC

Khách hàng chỉ cung cấp những hồ sơ sau:

- Giấy tờ tùy thân của chủ doanh nghiệp: CMND/ Hộ chiếu/ Căn cước công dân sao y chứng thực không quá 6 tháng.

- Các giấy tờ liên quan đến giấy tờ liên quan đến thủ tục kê khai thuế giá trị gia tăng.

8. Quy trình kê khai thuế giá trị gia tăng của ACC

- Lắng nghe, nắm bắt thông tin khách hàng cung cấp để tiến hành tư vấn chuyên sâu và đầy đủ những vướng mắc, vấn đề khách hàng đang gặp phải;

- Báo giá qua điện thoại để khách hàng dễ dàng đưa ra quyết định có hợp tác với ACC không;

- Ký kết hợp đồng và tiến hành soạn hồ sơ nếu khách hàng cung cấp đủ hồ sơ chúng tôi yêu cầu;

- Khách hàng cung cấp hồ sơ theo yêu cầu của ACC.

- Nhận kết quả và bàn giao cho khách hàng;

- Hỗ trợ tư vấn miễn phí các vướng mắc sau khi đã được nhận được kết quả.

Nội dung bài viết:

Bình luận