Trong quá trình thực hiện các tờ khai tgtgt, tờ khai thuế môn bài.. Vì lý do chủ quan hoặc khách quan, các mẫu tờ khai dẫn tới sai sót hoặc nhầm lẫn, cần thực hiện công văn xin huỷ. Công ty Luật ACC xin giới thiệu một số các Mẫu công văn xin hủy tờ khai thường gặp trong các lĩnh vực, các bạn có thể tham khảo và tải trực tiếp tại website, chúng tôi sẽ cập nhập các mẫu công văn huỷ tờ khai mới nhất và nhanh nhất.

1. Mẫu công văn hủy tờ khai thuế

Tờ khai Thuế GTGT trong quá trình lập ra sẽ phát sinh những sai sót như sai ngày tháng, sai nội dung, sai kì kê khai thuế.... Khi phát sinh những lỗi đó, kết toán phải lập Công văn xin hủy tờ khai Thuế giá trị gia tăng để gửi lên cục thuế xin hủy tờ khai, để lập tờ khai mới. Dưới đây là 3 mẫu Công văn xin hủy tờ khai Thuế GTGT mà chúng tôi sưu tầm được, mời các bạn tham khảo và tải về để tiện sử dụng cho doanh nghiệp của mình.

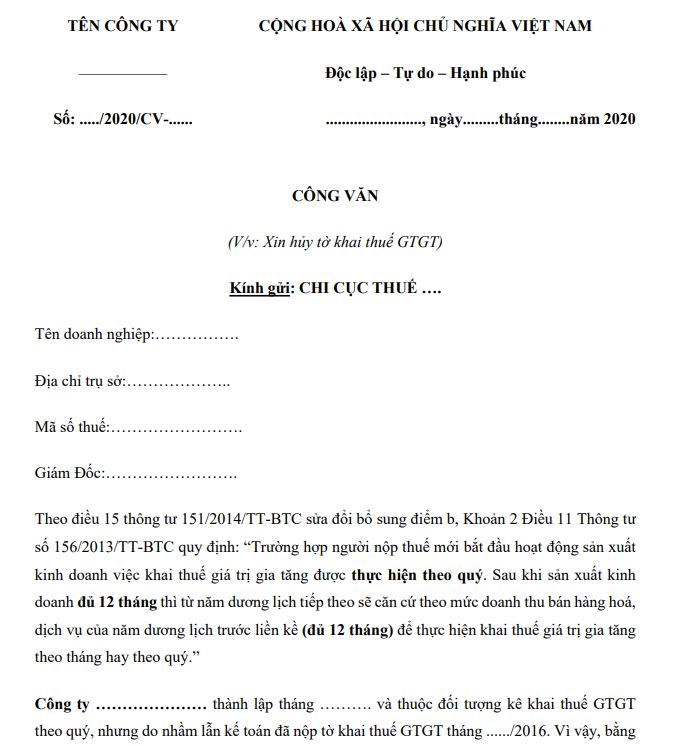

2. Công văn xin hủy tờ khai Thuế GTGT số 1

| TÊN CÔNG TY

—————– Số: ...../2020/CV-...... |

CỘNG HOÀ XÃ HỘI CHỦ NGHĨA VIỆT NAM Độc lập – Tự do – Hạnh phúc ....................., ngày.........tháng........năm 20... |

CÔNG VĂN

(V/v: Xin hủy tờ khai thuế GTGT)

Kính gửi: CHI CỤC THUẾ ....

Tên doanh nghiệp:................

Địa chỉ trụ sở:...............

Mã số thuế:...............

Giám Đốc:................

Theo điều 15 thông tư 151/2014/TT-BTC sửa đổi bổ sung điểm b, Khoản 2 Điều 11 Thông tư số 156/2013/TT-BTC quy định: “Trường hợp người nộp thuế mới bắt đầu hoạt động sản xuất kinh doanh việc khai thuế giá trị gia tăng được thực hiện theo quý. Sau khi sản xuất kinh doanh đủ 12 tháng thì từ năm dương lịch tiếp theo sẽ căn cứ theo mức doanh thu bán hàng hoá, dịch vụ của năm dương lịch trước liền kề (đủ 12 tháng) để thực hiện khai thuế giá trị gia tăng theo tháng hay theo quý.”

Công ty ………………… thành lập tháng ………. và thuộc đối tượng kê khai thuế GTGT theo quý, nhưng do nhầm lẫn kế toán đã nộp tờ khai thuế GTGT tháng ......... Vì vậy, bằng công văn này, công ty …………… kính mong Chi cục thuế ………. hủy tờ khai thuế GTGT tháng ........ đi để công ty chúng tôi khai thuế theo quý đúng theo hướng dẫn của văn bản nêu trên.

Xin chân thành cảm ơn!

Trân trọng kính báo!

|

Nơi nhận: – Như trên: – Lưu: |

ĐẠI DIỆN THEO PHÁP LUẬT Giám đốc |

3. Công văn xin hủy tờ khai thuế số 2

Nội dung cơ bản của công văn xin hủy tờ khai thuế GTGT:

|

CÔNG TY ........... Số : ......./......... |

CỘNG HÒA – XÃ HỘI – CHỦ NGHĨA -VIỆT NAM ........,ngày.......tháng.....năm...... |

CÔNG VĂN

(V/v: Thông báo về việc hủy tờ khai thuế GTGT tháng....)

Kính gửi: CHI CỤC THUẾ QUẬN…....................

Tên doanh nghiệp: ...................................................................................................................

Trụ sở chính: ……………….......................................................................................................

Mã số thuế:................................................................................................................................

Người đại diện theo pháp luật:..................................................................................................

Theo Công văn 8355/BTC-TCT ngày 28/06/2013 và Nghị định số 83/2013/NĐ-CP ngày 22/07/2013 quy định chi tiết thi hành một số điều luật quản lý thuế và luật sửa đổi bổ sung một số điều của luật quản lý thuế, kể từ tháng 07/2013 những doanh nghiệp có doanh thu năm trước liền kề dưới 20 tỷ đồng phải khai thuế GTGT theo quý.

Công ty ............................... thuộc đối tượng khai thuế GTGT theo quý nhưng do nhầm lẫn kế toán đã lỡ nộp tờ khai thuế GTGT tháng .................... Vì vậy bằng công văn này, Công ty .......................................... kính mong Chi Cục Thuế Quận ………. hủy tờ khai thuế GTGT tháng ................................ đi để Công ty chúng tôi khai thuế theo quý đúng theo hướng dẫn của các văn bản trên.

Chúng tôi xin chân thành cảm ơn!

Trân trọng kính báo!

| Nơi nhận: - Như trên: - Lưu:... |

Đại diện theo pháp luật |

4. Công văn xin hủy tờ khai Thuế giá trị gia tăng số 3

| CÔNG TY......................

Số:......../...... |

CỘNG HÒA - XÃ HỘI - CHỦ NGHĨA - VIỆT NAM Độc lập - Tự do - Hạnh phúc ................, ngày.........tháng.......năm.... |

CÔNG VĂN

(V/v: Thông báo về việc hủy tờ khai thuế GTGT tháng ......../....)

Kính gửi: CHI CỤC THUẾ.................

Tên doanh nghiệp:..............................................................................................

Trụ sở chính:...............................................................................................................

Mã số thuế:................................................................................................................

Người đại diện theo pháp luật:..................................................................................

Căn cứ Điều 15 thông tư số 151/2014/TT-BTC ngày......tháng......năm ....của Bộ Tài Chính hướng dẫn nghị định số 91/2014/NĐ-CP ngày...... tháng......năm ....của Chính phủ về việc sửa đổi bổ sung một số điều tại các nghị định quy định về thuế:

''''b) Khai thuế giá trị gia tăng theo quý

b.1) Đối tượng khai thuế GTGT theo quý

Khai thuế theo quý áp dụng đối với người nộp thuế giá trị gia tăng có tổng doanh thu bán hàng hoá và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở xuống.

Trường hợp người nộp thuế mới bắt đầu hoạt động sản xuất kinh doanh việc khai thuế giá trị gia tăng được thực hiện theo quý. Sau khi sản xuất kinh doanh đủ 12 tháng thì từ năm dương lịch tiếp theo sẽ căn cứ theo mức doanh thu bán hàng hoá, dịch vụ của năm dương lịch trước liền kề (đủ 12 tháng) để thực hiện khai thuế giá trị gia tăng theo tháng hay theo quý."

Công ty.................thuộc đối tượng khai thuế GTGT theo quý nhưng do nhầm lẫn kế toán đã lỡ nộp tờ khai thuế GTGT tháng ......./.....vào ngày ......./......../..... Vì vậy bằng công văn này, Công ty.................. kính mong Chi Cục Thuế hủy tờ khai thuế GTGT tháng ......../...đi để công ty chúng tôi khai thuế theo quý đúng theo hướng dẫn của các văn bản trên.

Chúng tôi xin chân thành cảm ơn!

Trân trọng kính báo!

| Nơi nhận:

- Như trên: - Lưu: |

..............., ngày.......tháng.......năm ........

Đại diện theo pháp luật |

5. Mức phạt kê khai sai và làm sai tờ khai thuế

Mức phạt hành vi khai sai, khai không đầy đủ các nội dung trong hồ sơ thuế không dẫn đến thiếu số tiền thuế phai nộp hoặc không dẫn đến tăng số tiền thuế được miễn, giảm, hoàn.

Căn cứ theo điều 12 nghị định 125/2020/NĐ-CP quy định như sau:

- Phạt tiền từ 500.000 đồng đến 1.500.000 đồng đối với hành vi khai sai, khai không đầy đủ các chỉ tiêu trong hồ sơ thuế nhưng không liên quan đến xác định nghĩa vụ thuế, trừ hành vi quy định tại khoản 2 Điều này.

- Phạt tiền từ 1.500.000 đồng đến 2.500.000 đồng đối với hành vi khai sai, khai không đầy đủ các chỉ tiêu trên tờ khai thuế, các phụ lục kèm theo tờ khai thuế nhưng không liên quan đến xác định nghĩa vụ thuế.

- Phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng đối với một trong các hành vi sau đây:

- Khai sai, khai không đầy đủ các chỉ tiêu liên quan đến xác định nghĩa vụ thuế trong hồ sơ thuế;

- Hành vi quy định tại khoản 3 Điều 16; khoản 7 Điều 17 Nghị định này. Cụ thể:

Các hành vi khai sai dưới đây nhưng không dẫn đến thiếu số thuế phải nộp, tăng số thuế được miễn, giảm hoặc chưa được hoàn thuế:

- Khai sai căn cứ tính thuế hoặc số tiền thuế được khấu trừ hoặc xác định sai trường hợp được miễn, giảm, hoàn thuế dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn nhưng các nghiệp vụ kinh tế đã được phản ánh đầy đủ trên hệ thống sổ kế toán, hóa đơn, chứng từ hợp pháp

- Khai sai làm giảm số tiền thuế phải nộp hoặc tăng số tiền thuế được hoàn, số tiền thuế được miễn, giảm không thuộc trường hợp quy định tại điểm a khoản này nhưng người nộp thuế đã tự giác kê khai bổ sung và nộp đủ số tiền thuế thiếu vào ngân sách nhà nước trước thời điểm cơ quan thuế kết thúc thời hạn thanh tra, kiểm tra thuế tại trụ sở người nộp thuế.

- Khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn đối với giao dịch liên kết nhưng người nộp thuế đã lập hồ sơ xác định giá thị trường hoặc đã lập và gửi cơ quan thuế các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết;

Các hành vi khai sai dưới đây bị phát hiện sau thời hạn nộp hồ sơ khai thuế nhưng không làm giảm số tiền thuế phải nộp hoặc chưa được hoàn thuế, không làm tăng số tiền thuế được miễn, giảm:

- Không ghi chép trong sổ kế toán các khoản thu liên quan đến việc xác định số tiền thuế phải nộp, không khai, khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được hoàn, được miễn, giảm thuế, trừ hành vi quy định tại Điều 16 Nghị định này

- Sử dụng chứng từ không hợp pháp; sử dụng không hợp pháp chứng từ; sử dụng chứng từ, tài liệu không phản ánh đúng bản chất giao dịch hoặc giá trị giao dịch thực tế để xác định sai số tiền thuế phải nộp, số tiền thuế được miễn, giảm, số tiền thuế được hoàn; lập thủ tục, hồ sơ hủy vật tư, hàng hóa không đúng thực tế làm giảm số thuế phải nộp hoặc làm tăng số thuế được hoàn, được miễn, giảm;

- Sử dụng hàng hóa thuộc đối tượng không chịu thuế, miễn thuế, xét miễn thuế không đúng mục đích quy định mà không khai báo việc chuyển đổi mục đích sử dụng, khai thuế với cơ quan thuế;

Biện pháp khắc phục hậu quả:

a) Buộc khai lại và nộp bổ sung các tài liệu trong hồ sơ thuế đối với hành vi quy định tại khoản 1, 2 và điểm a khoản 3 Điều này;

b) Buộc điều chỉnh lại số lỗ, số thuế giá trị gia tăng đầu vào được khấu trừ chuyển kỳ sau (nếu có) đối với hành vi quy định tại khoản 3 Điều này.

Xử phạt hành vi khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn.

Căn cứ theo điều 16 nghị định 125/2020/NĐ-CP quy định như sau:

Phạt 20% số tiền thuế khai thiếu hoặc số tiền thuế đã được miễn, giảm, hoàn cao hơn so với quy định đối với một trong các hành vi sau đây:

a) Khai sai căn cứ tính thuế hoặc số tiền thuế được khấu trừ hoặc xác định sai trường hợp được miễn, giảm, hoàn thuế dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn nhưng các nghiệp vụ kinh tế đã được phản ánh đầy đủ trên hệ thống sổ kế toán, hóa đơn, chứng từ hợp pháp;

b) Khai sai làm giảm số tiền thuế phải nộp hoặc tăng số tiền thuế được hoàn, số tiền thuế được miễn, giảm không thuộc trường hợp quy định tại điểm a khoản này nhưng người nộp thuế đã tự giác kê khai bổ sung và nộp đủ số tiền thuế thiếu vào ngân sách nhà nước trước thời điểm cơ quan thuế kết thúc thời hạn thanh tra, kiểm tra thuế tại trụ sở người nộp thuế;

c) Khai sai làm giảm số tiền thuế phải nộp hoặc tăng số tiền thuế được hoàn, số thuế được miễn, giảm đã bị cơ quan có thẩm quyền lập biên bản thanh tra, kiểm tra thuế, biên bản vi phạm hành chính xác định là hành vi trốn thuế nhưng người nộp thuế vi phạm hành chính lần đầu về hành vi trốn thuế, đã khai bổ sung và nộp đủ số tiền thuế vào ngân sách nhà nước trước thời điểm cơ quan có thẩm quyền ra quyết định xử phạt và cơ quan thuế đã lập biên bản ghi nhận để xác định là hành vi khai sai dẫn đến thiếu thuế;

d) Khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn đối với giao dịch liên kết nhưng người nộp thuế đã lập hồ sơ xác định giá thị trường hoặc đã lập và gửi cơ quan thuế các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết;

đ) Sử dụng hóa đơn, chứng từ không hợp pháp để hạch toán giá trị hàng hóa, dịch vụ mua vào làm giảm số tiền thuế phải nộp hoặc làm tăng số tiền thuế được hoàn, số tiền thuế được miễn, giảm nhưng khi cơ quan thuế thanh tra, kiểm tra phát hiện, người mua chứng minh được lỗi vi phạm sử dụng hóa đơn, chứng từ không hợp pháp thuộc về bên bán hàng và người mua đã hạch toán kế toán đầy đủ theo quy định.

Biện pháp khắc phục hậu quả:

a) Buộc nộp đủ số tiền thuế thiếu, số tiền thuế được hoàn, miễn, giảm cao hơn quy định và tiền chậm nộp tiền thuế vào ngân sách nhà nước đối với hành vi quy định tại khoản 1 Điều này.

Trường hợp đã quá thời hiệu xử phạt thì người nộp thuế không bị xử phạt theo quy định tại khoản 1 Điều này nhưng người nộp thuế phải nộp đủ số tiền thuế thiếu, số tiền thuế được hoàn, miễn, giảm cao hơn quy định và tiền chậm nộp tiền thuế vào ngân sách nhà nước theo thời hạn quy định tại khoản 6 Điều 8 Nghị định này;

b) Buộc điều chỉnh lại số lỗ, số thuế giá trị gia tăng đầu vào được khấu trừ chuyển kỳ sau (nếu có) đối với hành vi quy định tại khoản 1 Điều này.

Trường hợp người nộp thuế có hành vi khai sai theo quy định tại điểm a, b, d khoản 1 Điều này nhưng không dẫn đến thiếu số thuế phải nộp, tăng số thuế được miễn, giảm hoặc chưa được hoàn thuế thì không bị xử phạt theo quy định tại Điều này mà xử phạt theo quy định tại khoản 3 Điều 12 Nghị định này.

Một số lưu ý

- Không xử phạt vi phạm hành chính về thuế đối với trường hợp khai sai, người nộp thuế đã khai bổ sung hồ sơ khai thuế và đã tự giác nộp đủ số tiền thuế phải nộp trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế hoặc trước thời điểm cơ quan thuế phát hiện không qua thanh tra, kiểm tra thuế tại trụ sở của người nộp thuế hoặc trước khi cơ quan có thẩm quyền khác phát hiện.

- Trường hợp cùng một thời điểm người nộp thuế khai sai một hoặc nhiều chỉ tiêu trên các hồ sơ thuế của cùng một sắc thuế thì hành vi khai sai thuộc trường hợp xử phạt về thủ tục thuế chỉ bị xử phạt về một hành vi khai sai chỉ tiêu trên hồ sơ thuế có khung phạt tiền cao nhất trong số các hành vi đã thực hiện theo quy định tại Nghị định này và áp dụng tình tiết tăng nặng vi phạm nhiều lần

Nội dung bài viết:

Bình luận