Trên thị trường tài chính, các chỉ số thị trường chứng khoán thực hiện rất nhiều chức năng khác nhau khi hỗ trợ các nhà đầu tư xác định tâm lý của thị trường và so sánh lợi nhuận của các khoản đầu tư khác nhau. Các chỉ số chứng khoán trở nên quan trọng không chỉ do vai trò cung cấp thông tin mà còn nhờ vào mục đích đầu tư của chúng. Trong bài viết này, chúng tôi sẽ giải thích một cách cơ bản về chỉ số chứng khoán là gì và các chỉ số chứng khoán cần biết.

I. Chỉ số chứng khoán là gì?

Chỉ số thị trường chứng khoán, hay là chỉ số chứng khoán là một công cụ đo lường một phần của thị trường chứng khoán. Nói cách khác, đây là một phương pháp để theo dõi hoạt động của một nhóm tài sản theo cách chuẩn hóa vì chỉ số phản ánh thị trường chứng khoán, lĩnh vực, phân khúc địa lý cụ thể hoặc bất kỳ khu vực nào khác trên thị trường. Các tiêu chuẩn này đang được phát triển một cách minh bạch và các phương pháp được xây dựng rõ ràng.

Phương pháp xây dựng có thể linh hoạt vì các chỉ số có thể dựa trên các phương pháp khác nhau (ví dụ: tỷ trọng vốn hóa thị trường, tỷ trọng vốn hóa thị trường được điều chỉnh tự do hoặc tỷ trọng bằng nhau). Tuy nhiên, khái niệm cơ bản vẫn không thay đổi – Nói chung, chỉ số chứng khoán là một tập hợp các cổ phiếu sao chép các biến động giá của các chứng khoán đó.

Các chỉ số chứng khoán có tầm quan trọng lớn đối với thị trường tài chính toàn cầu. Trước hết, chúng giúp nhà đầu tư đánh giá kết quả của thị trường chứng khoán - hàng ngày, hàng tuần, hàng tháng. Bằng cách này, các nhà đầu tư có thể xác định tâm lý thị trường và so sánh các thị trường chứng khoán khác nhau. Các chỉ số cũng đóng vai trò là điểm chuẩn vốn chủ sở hữu vì các quỹ được quản lý tích cực sử dụng chúng để so sánh hiệu quả hoạt động của các quỹ. Các chỉ số chứng khoán thường được gắn với các thuật ngữ “giao dịch theo chỉ số” hoặc “đầu tư theo chỉ số”.

Chỉ số chứng khoán là gì? Các chỉ số chứng khoán cần biết

II. Các chỉ số chứng khoán cần biết

1. Chỉ số EPS

Chỉ số EPS (tiếng Anh: Earnings Per Share) là lợi nhuận ròng (sau thuế) trên một cổ phiếu mà nhà đầu tư thu lại được. Hiểu đơn giản thì đây chính là khoản lời mà nhà đầu tư có được sau khi đã trừ đi vốn ban đầu bỏ ra để mua cổ phiếu đó.

EPS càng cao thì có nghĩa là công ty đang tăng trưởng rất tốt, cổ tức người sở hữu nhận được sẽ càng cao, theo đó giá của cổ phiếu cũng tăng lên. Nhà đầu tư có thể nhìn vào chỉ số này so sánh các đối thủ đang trong tầm ngắm và đưa ra quyết định để thu về lợi ích tốt nhất.

Có hai loại chỉ số EPS là EPS cơ bản và pha loãng

EPS cơ bản (tiếng Anh: Basic EPS) hay lãi trên cổ phiếu đo lường mức lợi nhuận mà công ty tạo ra tính trên một cổ phiếu thường. Đây là chỉ số đầu vào rất quan trọng trong việc tính chỉ số P/E.

EPS cơ bản được tính bằng lợi nhuận sau thuế trừ đi cổ tức ưu đãi, tất cả chia cho số lượng bình quân gia quyền của cổ phiếu lưu hành trong kỳ.

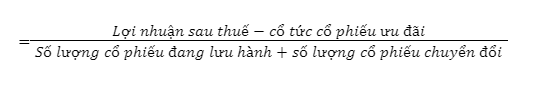

EPS pha loãng (tiếng Anh: Diluted EPS) có thể hiểu là lãi giảm dần trên một cổ phiếu, chúng ta hiểu đơn giản là mức lợi nhuận của cổ đông sở hữu sẽ ít đi khi cổ phiếu đó có càng ngày càng nhiều người sở hữu.

EPS pha loãng được tính bằng:

Do số lượng cổ phiếu thay đổi liên tục nên các chuyên gia khuyên nhà đầu tư nên dùng lượng cổ phiếu lưu hành bình quân trong kỳ thì sẽ cho ra kết quả chính xác nhất.

2. Chỉ số PE

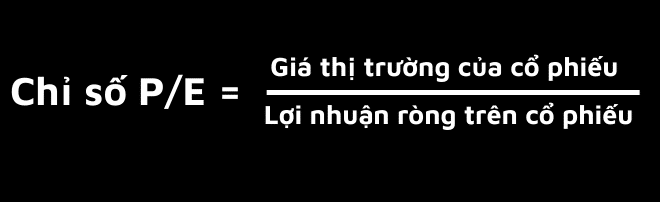

Chỉ số P/E (tiếng Anh: Price to Earning Ratio) là chỉ số đánh giá mối quan hệ giữa giá thị trường của một cổ phiếu (Price) và lợi nhuận ròng trên cổ phiếu đó (EPS). Hiểu đơn giản đây là giá nhà đầu tư sẵn sàng trả để mua cổ phiếu của một doanh nghiệp dựa theo lợi nhuận thu về của nó.

Hiện nay một số trang web, app sẽ tính sẵn chỉ số P/E cho nhà đầu tư, nhưng nếu như muốn tự tính toán, có thể áp dụng theo công thức:

Chỉ số P/E cao chưa chắc đã là tốt, lẽ dĩ nhiên khi P/E cao nghĩa thì kỳ vọng của nhà đầu tư vào lợi nhuận mà cổ phiếu của doanh nghiệp mang lại sẽ tăng trưởng, nhưng đôi khi, P/E cao cũng phản ánh tình trạng kinh doanh kém hiệu quả (nhà đầu tư có thể nhìn vào các chỉ số tài chính để rút ra điều này), lúc ấy lợi nhuận ròng sẽ thấp thậm chí bằng 0.

Tương tự với trường hợp P/E thấp, P/E thấp tương đương với chỉ số EPS tăng, lợi nhuận ròng trên cổ phần tăng, lúc này chính là cơ hội để nhà đầu tư mua vào, vì giá của cổ phiếu đang thấp.

Nếu doanh nghiệp bất ngờ thu được một vài nguồn lợi nhuận khác, ví dụ từ việc bán thanh lý tài sản, bán thanh lý công ty con… đây đều là những dạng lợi nhuận không thường xuyên, không đến từ hoạt động kinh doanh cốt lõi.

Hoặc một vài cổ đông trong công ty thấy giá trị doanh nghiệp không ổn định, không có khả năng tăng trưởng, họ bán cổ phần đi, cũng khiến giá cổ phiếu giảm. Những trường hợp này đều làm P/E thấp. Lúc này nếu mua cổ phiếu cũng không tốt, bởi triển vọng phát triển không có thì đương nhiên cũng không đáng tiền mua.

Vậy nên dựa vào chỉ số P/E không thể dẫn nhà đầu tư đến quyết định mua hay bán chính xác, người chơi nên so sánh với chỉ số P/E toàn ngành đi kèm cả sự tăng trưởng về lợi nhuận cộng với thu nhập dự kiến của doanh nghiệp nữa.

3. Chỉ số ROE & ROA

Chỉ số ROE và ROA là hai chỉ số cơ bản được sử dụng nhằm đánh giá hiệu suất hoạt động của một doanh nghiệp nhất định.

- ROE (tiếng Anh: Return on common equyty) là tỷ suất lợi nhuận ròng trên vốn chủ sở hữu, đây được xem là tỷ số quan trọng nhất đối với cổ đông của công ty, bởi nó đong đo khả năng sinh lời trên mỗi đồng vốn của họ.

Chỉ số ROE được tính bằng lợi nhuận ròng dành cho cổ đông thường chia cho vốn cổ phần thường.

Sau khi tính được ra tỷ số ROE, nhà đầu tư sẽ tiếp tục so sánh với lãi vay ngân hàng. Nếu ROE nhỏ hơn hoặc bằng lãi vay ngân hàng, thì khi công ty có khoản vay tương đương hoặc cao hơn vốn cổ đông thì lợi nhuận thu về cũng chỉ để trả cho ngân hàng.

Nếu ROE lớn hơn lãi vay ngân hàng thì phải tìm hiểu xem công ty đã vay ngân hàng chưa, đã sử dụng hết lợi thế cạnh tranh trên thị trường chưa, để có cơ sở đánh giá liệu ROE có tăng trong tương lai hay không.

ROE càng cao thì chứng tỏ là vốn của cổ đông được doanh nghiệp sử dụng vô cùng hiệu quả. Vậy nên chỉ số này là một yếu tố khá quan trọng để nhà đầu tư quyết định có nên mua cổ phiếu doanh nghiệp hay không.

- ROA (tiếng Anh: Return on total assets) là thước đo khả năng sinh lời trên tổng tài sản của doanh nghiệp. Tài sản của doanh nghiệp được hình thành từ vốn chủ sở hữu và các nguồn vốn vay.

Chỉ số ROA được tính bằng lợi nhuận ròng dành cho cổ đông thường chia cho tổng tài sản.

Nhà đầu tư nên so sánh chỉ số ROA của mỗi công ty tương đồng lĩnh vực hằng năm để có quyết định đầu tư đúng đắn. Bên cạnh đó, cũng nên lưu ý tỷ lệ lãi suất mà doanh nghiệp phải trả cho các khoản vay.

ROA càng cao thì doanh nghiệp đó đang thu về nhiều tiền hơn số vốn đã bỏ ra để đầu tư, điều này có nghĩa là doanh nghiệp đang hoạt động rất tốt.

4. Chỉ số P/B

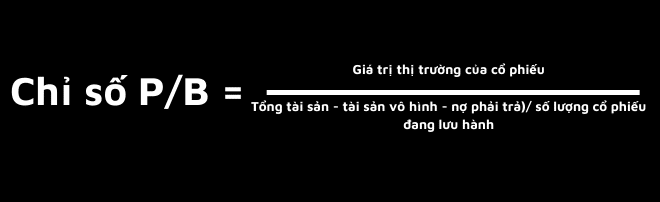

Chỉ số P/B (tiếng Anh: Price to Book Ratio) là chỉ số dùng để so sánh giá của một cổ phiếu trên thị trường với giá trị sổ sách của cổ phiếu đó. Hiểu đơn giản là chỉ số này cho ta biết giá của cổ phiếu đang thấp hay cao hơn giá trên sổ sách tại doanh nghiệp.

Chỉ số P/B được tính bằng cách lấy giá thị trường của cổ phiếu chia cho giá trên sổ sách.

Trong đó, giá thị trường của cổ phiếu ta sẽ lấy giá đóng cửa tại phiên giao dịch gần nhất trên thị trường chứng khoán. Giá trên sổ sách sẽ bằng tổng giá trị tài sản trừ đi tài sản cố định vô hình trừ nợ phải trả, tất cả chia cho số lượng cổ phiếu đang lưu hành.

Nếu P/B > 1 đồng nghĩa với việc giá thị trường đang cao hơn giá thống kê trong sổ, lúc này thị trường đang đặt nhiều kỳ vọng cho loại cổ phiếu này, doanh nghiệp được chọn có lẽ đang trên đà phát triển, nên nhà đầu tư sẵn sàng bỏ ra số tiền cao hơn để mua nó.

Nếu P/B < 1 sẽ có hai trường hợp xảy ra: thứ nhất, tình hình kinh doanh của doanh nghiệp không khả quan nên thị trường không kỳ vọng nhiều, vì thế chỉ muốn mua cổ phiếu với mức giá thấp.

5. Chỉ số Beta

Chỉ số Beta (tiếng Anh: Beta coefficient) là chỉ số đo lường mức biến động, rủi ro hệ thống của một cổ phiếu hay một danh mục đầu tư trên thị trường chứng khoán.

Chỉ số Beta được tính bằng hiệp phương sai giữa tỷ suất sinh lời chứng khoán e và tỷ suất sinh lời của thị trường chia cho phương sai của tỷ suất sinh lời thị trường.

Chỉ số (β) = Cov (Re, Rm) / Var (Rm)

Tỷ suất sinh lời R = (giá đóng cửa điều chỉnh phiên đang xét - giá đóng cửa điều chỉnh phiên trước đó) / giá đóng cửa điều chỉnh phiên trước đó

Khi (β) < 0 thì biến động cổ phiếu ngược với biến động thị trường.

Khi (β) = 0 nghĩa là mức biến động giá của cổ phiếu không phụ thuộc vào mức biến động của thị trường;

Khi > 0 sẽ có 3 trường hợp xảy ra:

(β) = 1 nghĩa là mức biến động giá chứng khoán giống với mức biến động thị trường, thị trường biến động thế nào thì giá chứng khoán sẽ như thế.

(β) > 1 nghĩa là mức biến động gia chứng khoán lớn hơn mức biến động thị trường, cổ phiếu đang có khả năng sinh lời cao, đi đôi với đó là rủi ro cũng cao hơn

(β) < 1 mức biến động giá lúc này thấp hơn biến động thị trường. Chứng khoán lúc này ít biến đổi hơn biến động thị trường.

6. Chỉ số nợ D/E

Chỉ số D/E (tiếng Anh là Debt to equity ratio) đây là chỉ số nợ trên vốn chủ sở hữu, là tỷ số giữa vốn nợ và vốn chủ sở hữu, nhằm xác định năng lực quản lý nợ và sức mạnh tài chính của doanh nghiệp.

Chỉ số D/E được tính bằng nợ phải trả chia cho vốn chủ sở hữu. Thông thường nếu chỉ số D/E > 1 thì doanh nghiệp chủ yếu vay nợ để tài trợ cho hoạt động của công ty, còn nếu D/E < 1 nghĩa là vốn chủ sở hữu lớn.

Vì vậy, nếu hệ số này càng nhỏ nghĩa là doanh nghiệp không khó khăn trong tài chính, còn nếu càng lớn nghĩa là doanh nghiệp nợ nhiều, đôi khi lãi suất ngân hàng quá cao, doanh nghiệp không trả nổi có thể dẫn tới việc phá sản.

Tuy vậy, chỉ số này có thể bị bóp méo bởi lãi hoặc lỗ giữ lại, việc điều chỉnh kế hoạch lương hưu, các tài sản vô hình như bằng sáng chế, phát minh… nên cần phải nghiên cứu kỹ thì mới xác định được đòn bẩy thực sự của doanh nghiệp.

Chỉ số chứng khoán cơ bản sẽ bao gồm những thông tin trên mà ACC vừa tổng hợp. Tuy nhiên vẫn còn rất nhiều chỉ số chứng khoán khác, hãy cùng ACC tìm hiểu hoặc liên hệ với chúng tôi để được tư vấn một cách chi tiết

Nội dung bài viết:

Bình luận