Đầu tư trái phiếu là một trong những lĩnh vực đầu tư được nhiều người quan tâm. Tuy nhiên vẫn chưa nhiều người hiểu rõ về loại hình này. Vậy làm sao để việc đầu tư thu lại được nhiều lợi nhuận nhất. Thông qua bài viết này sẽ cung cấp đến các bạn Cách tính giá trái phiếu hiệu quả. Hãy cùng theo dõi nhé.

Cách tính giá trái phiếu hiệu quả.

1. Định giá trái phiếu là gì?

Trước tiên chúng ta cần phải tìm hiểu về định nghĩa định giá trái phiếu trước khi biết được cách tính trái phiếu hiệu quả nhé.

Định giá trái phiếu là xác định giá trị thực (hay giá trị kinh tế) của một loại trái phiếu. Giá trị này bằng với giá trị hiện tại của một dòng tiền được kỳ vọng sẽ nhận được ở tương lai, được chiết khấu theo một lãi suất hợp lý.

Lãi suất chiết khấu khi định giá trái phiếu là lãi suất thị trường của một trái phiếu cụ thể, cũng chính là lãi suất yêu cầu của nhà đầu tư. Lãi suất này thường được tính dựa trên lãi suất của trái phiếu chính phủ có cùng kỳ hạn và thời điểm đáo hạn, cộng thêm phần bù rủi ro.

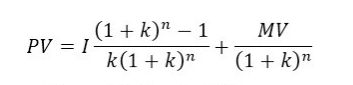

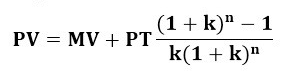

2. Công thức chung tính giá trái phiếu

Công thức chung định giá trái phiếu

Trong đó:

- PV: giá trái phiếu cần xác định

- MV: mệnh giá trái phiếu

- i: lãi suất của trái phiếu

- I: cổ tức định kỳ

- k: lãi suất chiết khấu (lãi suất yêu cầu)

- n: số năm từ thời điểm đang xét đến đáo hạn

Giá trái phiếu bằng tổng giá trị hiện tại của các dòng tiền nhận được trong tương lai.

- I = i x MV (Vì cổ tức định kỳ là số tiền lãi mà người nắm giữ trái phiếu nhận được tại mỗi kỳ trả lãi nên I = i x MV)

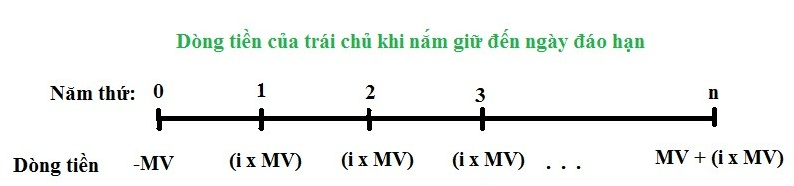

3. Giải mã công thức

Xét dòng tiền của một trái phiếu như sau:

Theo định nghĩa, giá trái phiếu bằng với giá hiện tại của các dòng tiền trong tương lai, vậy làm thế nào để xác định giá hiện tại của một dòng tiền. Để tiếp cận khái niệm giá hiện tại (giá trị của thời điểm hiện tại) của dòng tiền, chúng ta sẽ bắt đầu với một khái niệm đó là giá trị tương lai.

Giá trị tương lai sau n năm của một số tiền A ở thời điểm hiện tại là A (1 + r) n, với r là lãi suất thị trường. Công thức này được hiểu rất đơn giản như sau: giả sử nhà đầu tư có $ 50, thay vì cất giữ chúng, bạn gửi vào ngân hàng hoặc đầu tư vào một lĩnh vực nào đó với lãi suất cố định nhận được hàng năm là 10%.

- Sau thời gian một năm, số tiền nhà đầu tư nhận được sẽ bằng tiền gốc cộng với lãi = 50 + 50 x 0.1 = 50 (1+0.1) = 55$.

- Sau thời gian hai năm, số tiền nhà đầu tư nhận được sẽ là 55 + 55 x 10% = 50 (1+0.1) + 50 (1+0.1) x 0.1 = 50 (1+0.1) (1+0.1) = 50 (1+0.1)2$.

- Tương tự, sau n năm, số tiền người gửi nhận được sẽ là 50 (1+0.1)n$.

Theo đó, giá trị tương lai của 50$ sau một năm là 50(1+0.1)$, sau hai năm sẽ là 50(1+0.1)2$ và sau n năm sẽ là 50(1+0.1)n$.

Cũng có thể nói rằng hiện giá (hay giá trị hiện tại) của khoản tiền 50(1+0.1)$ năm thứ nhất sẽ là 50$ = [50(1+0.1)]/(1+0.1), hiện giá của khoảng tiền 50(1+0.1)2$ ở năm thứ 2 vẫn là 50$ = [50(1+0.1)2]/(1+0.1)2, tương tự, hiện giá của 50(1+0.1)n$ ở năm thứ n sẽ cũng là 50$ = [50(1+0.1)n]/(1+0.1)n.

Từ đó:

- Giá trị tương lai sau n năm của một khoản tiền A ở thời điểm hiện tại là A(1+r)n

- Hiện giá của A ở năm thứ n là A/(1+r)n hay A(1+r)-n

Dòng tiền của trái phiếu:

- Hiện giá của dòng tiền năm thứ nhất là I/(1+k)

- Hiện giá của dòng tiền năm thứ hai là I/(1+k)2

- Hiện giá của dòng tiền năm thứ n là I/(1+k)n + MV/(1+k)n

Có thể suy ra:

Công thức định giá trái phiếu

4. Một số cách tính giá trái phiếu cơ bản trên thị trường tài chính

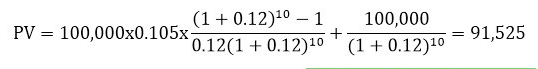

4.1. Định giá trái phiếu có kỳ hạn và lợi tức cố định theo từng kỳ

Công thức định giá của trái phiếu có kỳ hạn và lợi tức cố định theo từng kỳ cũng được lấy từ công thức trên.

Ví dụ: Một trái phiếu có thời gian đáo hạn 10 năm, có mệnh giá 100,000 VND với lãi suất 10.5%. Định giá trái phiếu tại thời điểm phát hành với lãi suất yêu cầu là 12%.

Giá của trái phiếu sẽ là:

Định giá trái phiếu có kỳ hạn và lợi tức cố định theo từng kỳ

4.2. Định giá trái phiếu có kỳ hạn và không hưởng lợi tức từng kỳ

Đây là loại trái phiếu không được trả lợi tức định kỳ mà thay vào đó người tham gia sẽ được mua nó với giá thấp hơn nhiều so với mệnh giá. Với loại trái phiếu này, lãi suất trái phiếu sẽ bằng 0 nên tất cả các khoản lợi tức I cũng sẽ bằng 0.Lúc này, giá trái phiếu PV = MV/(1+k)n cũng chính là hiện giá của mệnh giá (MV) khi đáo hạn.

Cùng xem ví dụ sau: Một trái phiếu zero-coupon có thời gian đáo hạn 10 năm, mệnh giá 100,000 VND. Định giá trái phiếu tại thời điểm phát hành với lãi suất chiết khấu 8%.

PV = 100,000/(1+0.08)10 = 46,319 VND.

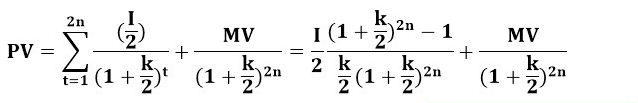

4.3. Định giá trái phiếu trả lãi theo định kỳ nửa năm

Khi trái phiếu là loại trả cổ tức theo định kỳ nửa năm một lần thì một số giá trị trong công thức định giá cũng sẽ thay đổi.

- Cổ tức nhận hằng kỳ là I/2

- Lãi suất yêu cầu của người tham gia hằng kỳ là k/2

- Tổng số kỳ là 2n.

Công thức định giá lúc này sẽ là:

Định giá trái phiếu trả lãi theo định kỳ nửa năm

4.4. Định giá trái phiếu có lãi suất thả nổi

Trái phiếu có lãi suất thả nổi là loại trái phiếu mà trái chủ sẽ nhận được các khoản lợi tức khác nhau, phụ thuộc vào mức lãi suất thị trường.

Lãi suất trái phiếu thả nổi = lãi suất thị trường + chênh lệch lãi suất cố định.

Loại trái phiếu này không được áp dụng công thức chung. Giá trái phiếu bằng với hiện giá của các dòng tiền nhận được trong tương lai. Với trái phiếu này, nếu nhà đầu tư nắm giữ chúng từ lúc phát hành đến ngày đáo hạn, trái chủ sẽ nhận được các dòng tiền sau:

- Dòng tiền thứ nhất: lợi tức trả theo lãi suất thị trường và mệnh giá khi đáo hạn (là dòng tiền tương lai của trái phiếu nhưng thay vì lãi suất cố định thì lúc này lãi suất sẽ theo thị trường. Điều này có nghĩa là giá hiện tại của dòng tiền đầu tiên cũng là giá trị thị trường của trái phiếu tại thời điểm phát hành, tức là bằng mệnh giá.)

- Dòng tiền thứ hai: các khoản tiền phụ trội từ khoản lãi suất chênh lệch cố định.

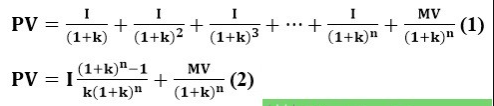

Công thức định giá của trái phiếu có lãi suất thả nổi là:

PV = Mệnh giá + Hiện giá của dòng tiền phụ trội

Gọi PT là phần phụ trội của trái phiếu, PT = MV x lãi suất chênh lệch cố định

Công thức định giá của trái phiếu có lãi suất thả nổiNhư vậy, ACC đã cung cấp đến các bạn Cách tính giá trái phiếu hiệu quả. Nếu trong quá trình tìm hiểu có vấn đề gì thắc mắc. Xin hãy liên hệ ACC để được giải đáp nhé.

Nội dung bài viết:

Bình luận