Thuế tiêu thụ đặc biệt là một loại thuế phổ biến ở nước ta do Nhà nước quy định nhằm định hướng sản xuất, tiêu dùng. Thuế tiêu thụ đặc biệt (TTĐB) là loại thuế áp dụng cho một số loại hàng hóa, dịch vụ mang tính chất xa xỉ nhằm điều tiết việc sản xuất, nhập khẩu và tiêu dùng xã hội. Vậy Biểu thuế tiêu thụ đặc biệt được quy định như thế nào? Hãy cùng ACC tìm hiểu qua bài viết dưới đây!

1. Thuế tiêu thụ đặc biệt là gì?

Thuế tiêu thụ đặc biệt là loại thuế gián thu đánh vào một số hàng hóa đặc biệt, mang tính chất xa xỉ do các doanh nghiệp sản xuất và tiêu thụ. Các cơ sở trực tiếp sản xuất ra hàng hoá đó sẽ chịu trách nhiệm nộp thuế nhưng người tiêu dùng là người chịu thuế vì thuế được cộng vào giá bán.

Mục đích nhằm điều tiết việc sản xuất và tiêu dùng xã hội cũng như nhập khẩu. Đồng thời điều tiết mạnh tới thu nhập của người tiêu dùng. Từ đó tăng nguồn thu cho Ngân sách Nhà nước, tăng cường quản lý sản xuất kinh doanh.

Thuế tiêu thụ đặc biệt có một số đặc điểm như sau:

- Có đối tượng chịu thuế hẹp, chỉ bao gồm một số hàng hóa, dịch vụ mà Nhà nước cần điều tiết.

- Điều tiết một lần trong suốt quá trình lưu thông hàng hoá và dịch vụ. Cụ thể, các hàng hóa, dịch vụ chịu thuế tiêu thụ đặc biệt chỉ được đánh một lần ở khâu sản xuất, nhập khẩu hàng hóa hoặc kinh doanh dịch vụ.

- Là loại thuế gián thu. Tính chất gián thu của loại thuế này thể hiện: Thuế tiêu thụ đặc biệt đánh vào thu nhập của người tiêu dùng hàng hoá và dịch vụ chịu thuế tiêu thụ đặc biệt một cách gián tiếp thông qua giá cả của hàng hoá, dịch vụ mà người đó tiêu dùng.

- Thuế suất thuế tiêu thụ đặc biệt cao. Do đối tượng chịu thuế tiêu thụ đặc biệt là những loại hàng hóa, dịch vụ mang tính chất xa xỉ, không thực sự cần thiết nên việc áp dụng thuế suất cao là nhằm điều tiết lại quá trình sản xuất, sử dụng các loại hàng hóa, dịch vụ này.

2. Biểu thuế suất thuế tiêu thụ đặc biệt là gì?

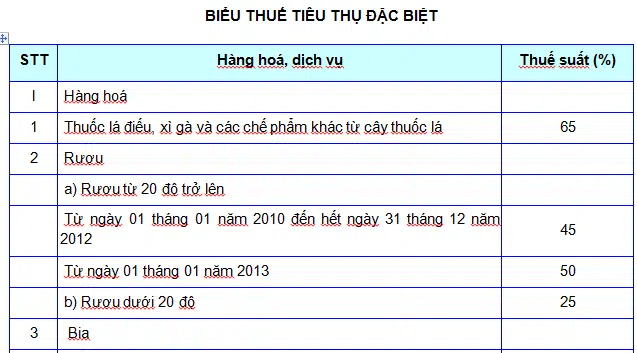

Thuế suất là căn cứ mức thuế phải nộp trên một đơn vị xác định giá trị của mức thuế phải đóng đối với một loại đối tượng chịu thuế, thuế suất được thể hiện qua tỷ lệ. Theo quy định tại Điều 7 Luật Thuế tiêu thụ đặc biệt năm 2008, thuế suất thuế tiêu thụ đặc biệt đối với hàng hoá, dịch vụ được quy định theo Biểu thuế tiêu thụ đặc biệt.

Biểu thuế suất thuế tiêu thụ đặc biệt là bảng tập hợp các loại thuế suất do Nhà nước quy định để tính thuế cho các đối tượng chịu thuế tiêu thụ đặc biệt (hàng hóa, dịch vụ, thu nhập, tài sản…).

3. Biểu thuế suất thuế tiêu thụ đặc biệt

Luật thuế tiêu thụ đặc biệt phân loại đối tượng chịu thuế tiêu thụ đặc biệt thành hai nhóm:

- Thứ nhất là nhóm hàng hóa: thuốc lá điếu, xì gà, rượu, bia, xe ô tô dưới 24 chỗ ngồi, xe gắn máy, tàu bay, du thuyền, xăng, điều hòa nhiệt độ công suất từ 90.000 BTU trở xuống, bài lá, vàng mã, hàng mã.

- Thứ hai là dịch vụ: kinh doanh vũ trường, mát- xa, ka -ra -ô -kê, ca -si – nô, kinh doanh xổ số, trò chơi điện tử có thưởng, kinh doanh đặt cược và kinh doanh gôn (golf).

Biểu thuế suất thuế tiêu thụ đặc biệt theo quy định mới nhất tại Luật Thuế tiêu thụ đặc biệt sửa đổi năm 2014 và Luật số 106/2016/QH13 sửa đổi, bổ sung một số điều của luật thuế giá trị gia tăng, luật thuế tiêu thụ đặc biệt và luật quản lý thuế. Các mức thuế suất được quy định cụ thể như sau:

| TT | Hàng hóa, dịch vụ | Thuế suất (%) |

| I | Hàng hóa | |

| 1 | Thuốc lá điếu, xì gà và các chế phẩm khác từ cây thuốc lá | |

| + Từ ngày 01/01/2016 đến hết ngày 31/12/2018 | 70 | |

| + Từ ngày 01/01/2019 | 75 | |

| 2 | Rượu | |

| a) Rượu từ 20 độ trở lên | ||

| + Từ ngày 01/01/2016 đến hết ngày 31/12/2016 | 55 | |

| + Từ ngày 01/01/2017 đến hết ngày 31/12/2017 | 60 | |

| + Từ ngày 01/01/2018 | 65 | |

| b) Rượu dưới 20 độ | ||

| + Từ ngày 01/01/2016 đến hết ngày 31/12/2016 | 30 | |

| + Từ ngày 01/01/2018 | 35 | |

| 3 | Bia | |

| + Từ ngày 01/01/2016 đến hết ngày 31/12/2016 | 55 | |

| + Từ ngày 01/01/2017 đến hết ngày 31/12/2017 | 60 | |

| + Từ ngày 01/01/2018 | 65 | |

| 4 | Xe ô tô dưới 24 chỗ | |

| a) Xe ô tô chở người từ 9 chỗ trở xuống, trừ loại quy định tại các Điểm 4đ, 4e, và 4g của Biểu thuế suất này | ||

| – Loại có dung tích xi lanh từ 1.500 cm3 trở xuống | ||

| + Từ ngày 01/07/2016 đến hết ngày 31/12/2017 | 45 | |

| + Từ ngày 01/01/2018 | 40 | |

| – Loại có dung tích xi lanh trên 2.000 cm3 đến 2.500 cm3 | 50 | |

| – Loại có dung tích xi lanh trên 2.500 cm3 đến 3.000 cm3 | ||

| + Từ ngày 01/07/2016 đến hết ngày 31/12/2017 | 55 | |

| + Từ ngày 01/01/2018 | 60 | |

| – Loại có dung tích xi lanh trên 3.000 cm3 đến 4.000 cm3 | 90 | |

| – Loại có dung tích xi lanh trên 4.000 cm3 đến 5.000 cm3 | 110 | |

| – Loại có dung tích xi lanh trên 5.000 cm3 đến 6.000 cm3 | 130 | |

| – Loại có dung tích xi lanh trên 6.000 cm3 | 150 | |

| b) Xe ô tô chở người từ 10 đến dưới 16 chỗ, trừ loại quy định tại các Điểm 4đ, 4e và 4g của Biểu thuế suất này | 15 | |

| c) Xe ô tô chở người từ 16 đến dưới 24 chỗ, trừ loại quy định tại các Điểm 4đ, 4e và 4g của Biểu thuế suất này | 10 | |

| d) Xe ô tô vừa chở người vừa chở hàng, trừ quy định tại các Điểm 4đ, 4e và 4g của Biểu thuế suất này | ||

| – Loại có dung tích xi lanh từ 2.500 cm3 trở xuống | 15 | |

| – Loại có dung tích xi lanh trên 2.500 cm3 đến 3.000 cm3 | 20 | |

| – Loại có dung tích xi lanh trên 3.000 cm3 | 25 | |

| đ) Xe ô tô chạy bằng xăng kết hợp năng lượng điện, năng lượng sinh học, trong đó tỷ trọng xăng sử dụng không quá 70% số năng lượng sử dụng | Bằng 70% mức thuế suất áp dụng cho xe cùng loại quy định tại các Điểm 4a, 4b, 4c và 4d của Biểu thuế suất này | |

| e) Xe ô tô chạy bằng năng lượng sinh học | Bằng 50% mức thuế suất áp dụng cho xe cùng loại quy định tại các Điểm 4a, 4b, 4c và 4d của Biểu thuế suất này | |

| g) Xe ô tô chạy điện | ||

| (1) Xe ô tô điện chạy bằng pin | ||

| – Loại chở người từ 9 chỗ trở xuống | ||

| + Từ ngày 01 tháng 3 năm 2022 đến hết ngày 28 tháng 02 năm 2027 | 3 | |

| + Từ ngày 01 tháng 3 năm 2027 | 11 | |

| – Loại chở người từ 10 đến dưới 16 chỗ | ||

| + Từ ngày 01 tháng 3 năm 2022 đến hết ngày 28 tháng 02 năm 2027 | 2 | |

| + Từ ngày 01 tháng 3 năm 2027 | 7 | |

| – Loại chở người từ 16 đến dưới 24 chỗ | 15 | |

| + Từ ngày 01 tháng 3 năm 2022 đến hết ngày 28 tháng 02 năm 2027 | 10 | |

| + Từ ngày 01 tháng 3 năm 2027 | 5 | |

| – Loại thiết kế vừa chở người, vừa chở hàng | 10 | |

| + Từ ngày 01 tháng 3 năm 2022 đến hết ngày 28 tháng 02 năm 2027 | ||

| + Từ ngày 01 tháng 3 năm 2027 | 7 | |

| (2) Xe ô tô chạy điện khác | ||

| – Loại chở người từ 9 chỗ trở xuống | 15 | |

| – Loại chở người từ 10 đến dưới 16 chỗ | 10 | |

| Loại chở người từ 16 đến dưới 24 chỗ | 5 | |

| – Loại thiết kế vừa chở người, vừa chở hàng | 10 | |

| h) Xe mô-tô-hôm không phân biệt dung tích xi lanh | ||

| – Từ ngày 01/07/2016 đến hết ngày 31/12/2017 | 70 | |

| – Từ ngày 01/01/2018 | 75 | |

| 5 | Xe mô tô hai bánh, xe mô tô ba bánh có dung tích xi lanh trên 125 cm3 | 20 |

| 6 | Tàu bay | 30 |

| 7 | Du thuyền | 30 |

| 8 | Xăng các loại | |

| a) Xăng | 10 | |

| b) Xăng E5 | 8 | |

| c) Xăng E10 | 7 | |

| 9 | Điều hòa nhiệt độ công suất từu 90.000 BTU trở xuống | 10 |

| 10 | Bài lá | 40 |

| 11 | Vàng mã, hàng mã | 70 |

| II | Dịch vụ | |

| 1 | Kinh doanh vũ trường | 40 |

| 2 | Kinh doanh mát-xa, karaoke | 30 |

| 3 | Kinh doanh casino, trò chơi điện tử có thưởng | 35 |

| 4 | Kinh doanh đặt cược | 30 |

| 5 | Kinh doanh gôn | 20 |

| 6 | Kinh doanh xổ số | 15 |

Bên cạnh đó, theo quy định tại Điều 5 Nghị định số 108/2015/NĐ-CP ngày 28/10/2015 và Khoản 3 Điều 2 Thông tư số 230/2016/TT-BTC đã giải thích chi tiết một số mặt hàng áp dụng biểu thuế suất nêu trên như sau:

- Đối với xe ô tô loại thiết kế vừa chở người, vừa chở hàng và xe ô tô chạy bằng điện trừ xe ô tô chạy bằng xăng kết hợp năng lượng điện, năng lượng sinh học, trong đó tỷ trọng xăng sử dụng không quá 70% số năng lượng sử dụng và xe ô tô chạy bằng năng lượng sinh học là loại có từ hai hàng ghế trở lên, có thiết kế vách ngăn cố định giữa khoang chở người và khoang chở hàng theo tiêu chuẩn quốc gia do Bộ Khoa học và Công nghệ quy định.

- Xe ôtô chạy bằng xăng kết hợp năng lượng sinh học hoặc điện quy định là loại xe được thiết kế theo tiêu chuẩn của nhà sản xuất có tỷ lệ xăng pha trộn không quá 70% tổng số nhiên liệu sử dụng và loại xe kết hợp động cơ điện với động cơ xăng có tỷ lệ xăng sử dụng theo tiêu chuẩn nhà sản xuất không quá 70% số năng lượng sử dụng so với loại xe chạy xăng tiết kiệm nhất, có cùng số chỗ ngồi và cùng dung tích xi lanh có mặt trên thị trường Việt Nam.

- Xe ô tô chạy bằng năng lượng sinh học, năng lượng điện quy định tại là loại xe được thiết kế theo tiêu chuẩn của nhà sản xuất chạy hoàn toàn bằng năng lượng sinh học, năng lượng điện.

4. Cơ sở pháp lý

- Luật thuế tiêu thụ đặc biệt năm 2014;

- Nghị định số 108/2015/NĐ-CP ngày 28/10/2015 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số Điều của Luật thuế tiêu thụ đặc biệt và Luật sửa đổi, bổ sung một số điều của Luật thuế tiêu thụ đặc biệt, có hiệu lực kể từ ngày 01 tháng 01 năm 2016;

- Nghị định số 14/2019/NĐ-CP ngày 01 tháng 02 năm 2019 của Chính phủ sửa đổi, bổ sung một số điều của Nghị định số 108/2015/NĐ-CP ngày 28 tháng 10 năm 2015 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều của Luật thuế tiêu thụ đặc biệt và Luật sửa đổi, bổ sung một số điều của Luật thuế tiêu thụ đặc biệt, có hiệu lực thi hành kể từ ngày 20 tháng 3 năm 2019.

Trên đây là Biểu thuế tiêu thụ đặc biệt (Cập nhật 2023) mà ACC muốn giới thiệu đến quý bạn đọc. Hi vọng bài viết sẽ hỗ trợ và giúp ích cho quý bạn đọc về vấn đề này!

Nội dung bài viết:

Bình luận